Heute befassen wir uns mit der Trendfolge in der Praxis. Bereits am 14. Mai 2017 habe ich hier auf Trading-Treff.de eine Beitragsserie über das Thema Trendfolge gestartet.

Teil 1 der Serie enthielt folgende Themen:

- Was ist ein Trendkonzept?

- Wie kann ein Trendkonzept Trader dabei unterstützen, sich vor existenzbedrohenden (Drawdown-) Risiken eines Bärenmarktes zu schützen?

Heute folgt Teil 2 der Serie (Trendfolge in der Praxis) mit diesen Inhalten:

- Warum ist eine Exit-Strategie so wichtig?

- Welchen Nutzen kann ein trendfolgender Ansatz in der alltäglichen Trading-Praxis in einem Bullenmarkt stiften?

- Kann Trendfolge einem Trader dabei helfen, irrationales Verhalten abzustellen?

Darüber hinaus wird es noch einen weiteren Beitrag geben, in denen ich mich beispielhaft mit der Performance einfacher Trendfolgekonzepte sowie ebenso mit den Risiken aktiver Trendfolge beschäftigen werde.

Exit-Strategie als kritischer Erfolgsfaktor

Im ersten Teil meiner Beitragsserie „Verlustrisiken durch aktive Trendfolge begrenzen“ habe ich berichtet, dass Wissenschaftler beobachtet haben, dass Trader dazu neigen, steigende Aktien früher zu verkaufen als fallende Aktien (Quelle z.B. Die Angst des Verlierers vor dem Verlust sowie Dispositionseffekt). „Gewinner“ rausschmeißen und „Verlierer“ behalten? Ich persönlich glaube, dass dieses Festhalten an schlecht laufenden Aktien unnötige Risiken eröffnet. In Teil 1 der Serie habe ich daher anhand konkreter Beispiele gezeigt, dass aktive Trendfolge meines Erachtens dazu beitragen kann, Risiken zu begrenzen.

Heute schreibe ich über erfolgreiches Trading in einem Bullenmarkt – die oben dargestellte Beobachtung ist jedoch erneut der zentrale Ausgangspunkt meiner Überlegung. Insbesondere Börsen-Neulinge sind bei ihren Entscheidungen ohnehin oftmals unsicher. Wenn der Markt dann den Rückwärtsgang einlegt, steigt die Nervosität noch mehr. Der Blick wandert im Sekundentakt zum Smartphone, nur um nochmal den aktuellen Kurs zu prüfen. Wenn die Aktie im Gewinn liegt, fällt es vielen Tradern besonders schwer, mit anzusehen, wie sich der Kursgewinn wieder reduziert. Diese emotionale Achterbahnfahrt begünstigt irrationale, unlogische Entscheidungen:

- Aktien werden verkauft, obwohl die ursprünglichen Gründe für den Kauf noch immer erfüllt sind

- Stop-Loss Orders werden viel zu eng und „nach Gefühl“ (nicht systematisch) gesetzt

- Allgemeine und oftmals nicht mit konkreten Daten belegte Äußerungen wie „der Markt ist schon recht heiß gelaufen“ dienen als Begründung, um Aktien zu veräußern

Von meinen eigenen ersten zwei Jahren an der Börse kenne ich das Gefühl, trotz steigender Märkte nur wenig Geld zu verdienen. Wer z.B. frühzeitig in Apple, Amazon, Google & Co. investiert war, ohne dreistellige Renditen eingefahren zu haben, hat das Potential der Aktien massiv unterschätzt. Im Ergebnis bin ich der Meinung, dass eine Exit-Strategie mindestens genauso wichtig ist wie die Identifikation guter Kaufsignale bzw. aussichtsreicher Unternehmen (vielleicht sogar noch viel wichtiger)!

Trendfolge in der Praxis – Bullenmärkte erfolgreich nutzen

Wer an der Börse tätig ist, der weiß, dass das alltägliche auf und ab zum Geschäft gehört – wer das nicht aushalten kann, hat am Aktienmarkt nichts verloren. Wer Erfolge feiern möchte, muss auch Risiken eingehen! Das gilt im Übrigen nicht nur an der Börse, vielmehr lässt es sich auf nahezu jede beliebige alltägliche Situation übertragen!

Wir müssen uns insofern folgender Herausforderung stellen:

- Trader müssen Risiken bewusst in Kauf nehmen (da andernfalls ein Investment an der Börse unmöglich ist)

- Trader müssen Verluste begrenzen (warum die Vermeidung großer Verluste so wichtig ist, hatte ich in Teil 1 aufgezeigt)

In der Konsequenz aus den Punkten 1. und 2. müssen wir definieren, welche Verluste bzw. Schwankungen wir als „normales“ Marktrauschen betrachten und letztendlich unvermeidbar sind (Punkt 1.) und welche Schwankungen uns „zu gefährlich“ sind, so dass wir die Reißleine ziehen und die Position glattstellen (Punkt 2.).

Beispiel 1: Praxis der Trendfolge im DAX

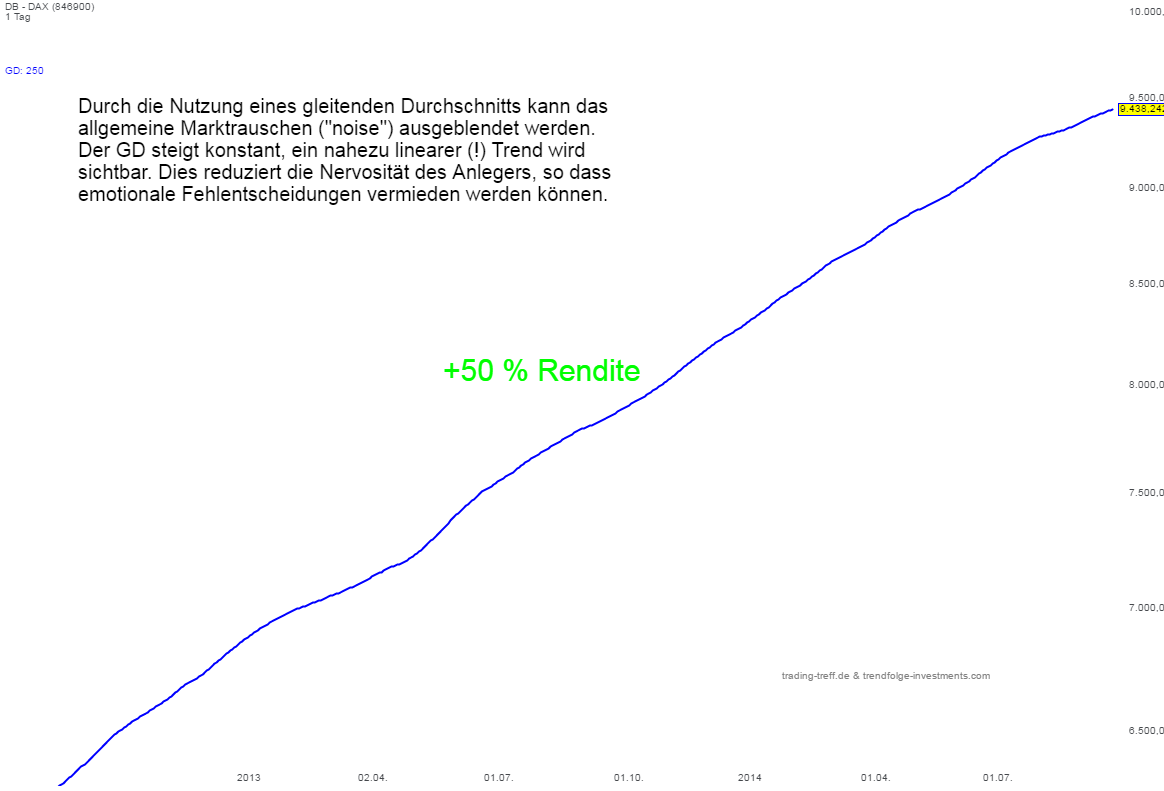

Aber wie soll das beim alltäglichen Trading umgesetzt werden? Schauen wir uns hierzu einen beispielhaften Aufwärtstrend im DAX an. Wer hier investiert war, katapultierte seinen Depotwert um rund 50% in die Höhe! Die Rücksetzer sehen zwar recht klein aus, wer aber selbst in einer vergleichbaren Phase investiert war, der weiß, dass ein Abrutschen um z.B. 5% schmerzhaft sein kann und nervös macht. Ich bin mir sicher, dass bei den im Chart gezeigten Einbrüchen viele Trader (oftmals mit Verlust) aus dem Markt gedrängt wurden!

Genau hier setzt ein Trendfolgekonzept an. Trendfolge hilft dem Anleger, ruhig zu bleiben und nicht bei jedem Zucken des Marktes nervös zu werden. Ein Trendfolgekonzept liefert eine mathematisch hergeleitete Einschätzung, ob sich der Markt in einem Aufwärtstrend befindet und schaltet emotionale Einflussfaktoren aus.

Um Ihnen ein Gefühl dafür zu geben, was für eine beruhigende Wirkung ein Trendfolgekonzept haben kann, zeige ich nochmal den gleichen Chart wie oben, mit einem kleinen aber wichtigen Unterschied: Ich blende das alltägliche Marktrauschen einfach aus. Zu sehen ist nur der gleitende Durchschnitt (GD) der jeweils letzten 250 Handelstage (= ca. ein Kalenderjahr). Übrig bleibt ein ruhiger und (fast) linearer (geradezu langweiliger!) Aufwärtstrend.

Trendfolger schalten das alltägliche Marktrauschen einfach aus. Die (zumindest gefühlte) Notwendigkeit, ständig den aktuellen Kurs prüfen zu müssen, entfällt. Wenn die GDs hingegen einen möglichen Trendwechsel anzeigen, dann wird es Zeit, die Position zu hinterfragen.

Achtung: Ich möchte hiermit nicht sagen, dass ein Trendkonzept anhand des 250-Tage gleitenden Durchschnitts gut ist. Das Beispiel soll lediglich die Idee der Trendfolge vermitteln. Selbstverständlich kann die Nutzung solch eines Konzepts auch Risiken eröffnen, auf die ich im nächsten Beitrag eingehen werde.

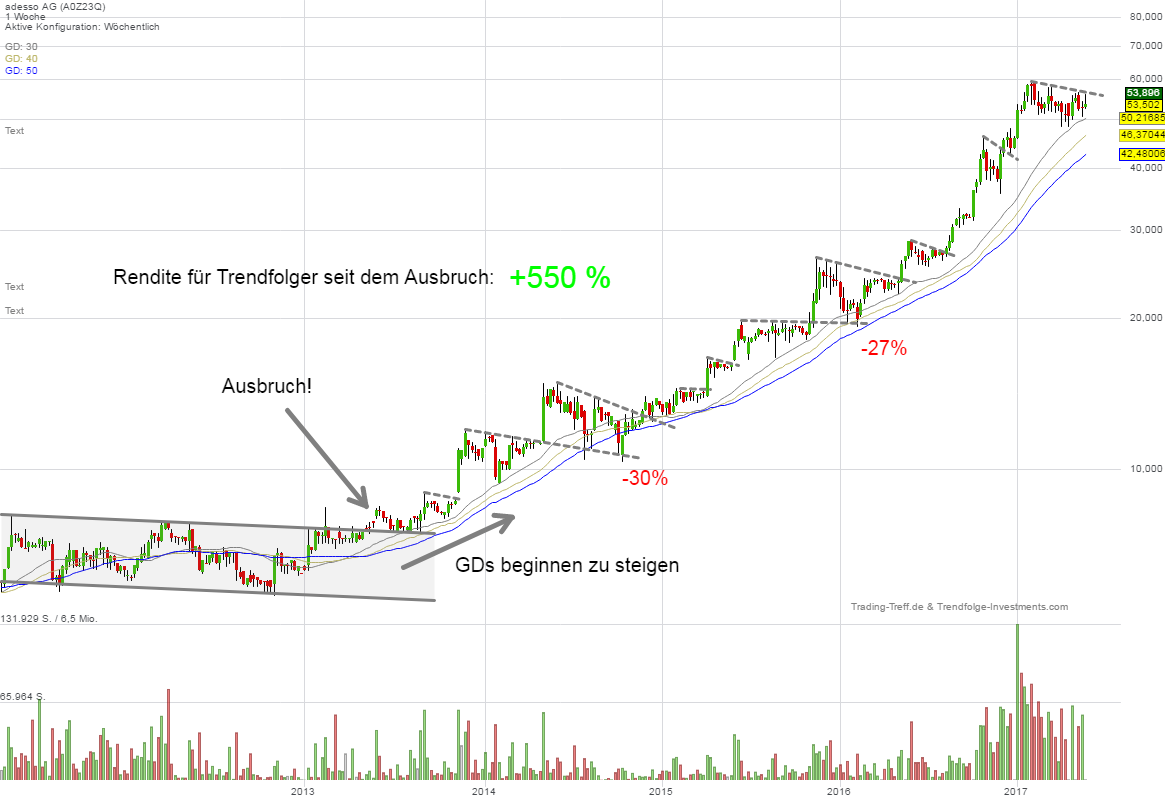

Beispiel 2 Trendfolge in der Praxis: Adesso

Anbei zeige ich noch ein zweites Beispiel: Adesso ist ein IT-Dienstleister, der Unternehmen dabei unterstützt, zukunftsfähige Geschäftsprozesse aufzubauen. Das Unternehmen ist somit in einer Branche mit enormen Wachstumspotential tätig. Ich persönlich investiere aber nur dann, wenn dieses Potential auch durch technische Kaufsignale bestätigt wird. Ist das der Fall bleibe ich möglichst lange investiert (sofern es es meine Trendfolge-Indikatoren zulassen).

Wer sich von den heftigen Schwankungen nicht hat beirren lassen, sitzt nun auf einer Rendite in Höhe von rund 550%! Die gleitenden Durchschnitte haben zu keinem Zeitpunkt eine erhöhte Risikolage angezeigt, sie sind ununterbrochen gestiegen (ich nutze in dem Beispiel die identischen gleitenden Durchschnitte wie in Teil 1 der Beitragsserie. Selbstverständlich habe ich dieses Beispiel bewusst ausgewählt, da es die Vorteile der Trendfolge gut darstellt. Es gibt sehr viele andere Aktien, bei denen es nicht so gut geklappt hätte. Ich persönlich glaube aber, dass Trader, die nach kräftig wachsenden Unternehmen suchen und in diese mit Hilfe von Trendfolge-Indikatoren investieren, sehr erfolgreich sein können. Die Trendfolge in der Praxis ist daher nur die Konsequenz in der Umsetzung.

Exkurs Gewinnsicherung: Trendfolge-Indikatoren zeigen, welche Aktien gut laufen (= behalten) und welche schlecht laufen (= verkaufen). Sofern eine Aktie sehr stark gestiegen ist, kann es ggf. unter Risikoaspekten Sinn machen, Gewinne teilweise (!) zu realisieren (Portfolio Rebalancing). Einen interessanten Ansatz zur Gewinnsicherung lest ihr hier: Das Portfolio Management in der Praxis

Fazit – aktiver Trendfolge nutzen

In Teil 1 der Beitragsserie hatte ich bereits gezeigt, welchen Nutzen aktive Trendfolge in einem Bärenmarkt bieten kann. In diesem Beitrag habe ich dargestellt, dass Trendfolge in der Praxis meiner Meinung nach ebenso in einem Bullenmarkt einen echten Mehrwert bieten kann. Insbesondere habe ich folgendes gezeigt:

- Jeder Aufwärtstrend geht mit Rückschlägen einher. Trendfolge-Indikatoren können Tradern dabei helfen, das gewöhnliche Marktrauschen auszublenden und „gewöhnliche“ Volatilität von „gefährlicher“ Volatilität zu unterscheiden.

- Im Ergebnis verhalten sich Trendfolger exakt gegensätzlich zur breiten Masse an Tradern! Erfolgreiche Aktien bleiben länger im Depot als weniger erfolgreiche Aktien. Aktien die fallen, werden sukzessive aussortiert.

- Somit kann Trendfolge in der Praxis den Trader dabei unterstützen, das oben zitierte und wissenschaftlich beobachtete irrationale Verhalten (im Verlust liegende Positionen werden im Schnitt länger gehalten als im Gewinn liegende Positionen) zu vermeiden.

Ich persönlich bin leidenschaftlicher Trendfolger, ich weise aber abschließend darauf hin, dass die Trendfolge nur ein Baustein meiner Strategie ist. Ergänzend berücksichtige ich weitere Faktoren (wie z.B. Crash-Indikatoren). Außerdem hinterfrage ich die Geschäftsmodelle der Unternehmen, in die ich investiere (z.B. prüfe ich, ob ein Unternehmen solide finanziert ist und inwiefern das Geschäftsmodell Wachstumspotentiale bietet).

In meinem dritten Beitrag zum großen Thema Trendfolge gehe ich auf folgende Fragen ein:

- Welche Risiken ergeben sich durch die Nutzung eines trendfolgenden Ansatzes?

- Wie sehen ganz konkrete Beispiele für einfache Trendfolgekonzepte aus?

- Welche Performance können Trendfolge-Trader erzielen?

Ich hoffe der Beitrag Trendfolge in der Praxis hat Ihnen gefallen und freue mich auf euer Feedback. Bis zum nächsten Mal hier auf Trading-Treff oder auf meinem Blog Trendfolge-Investments.

Viele Grüße

Christian F. Hardt