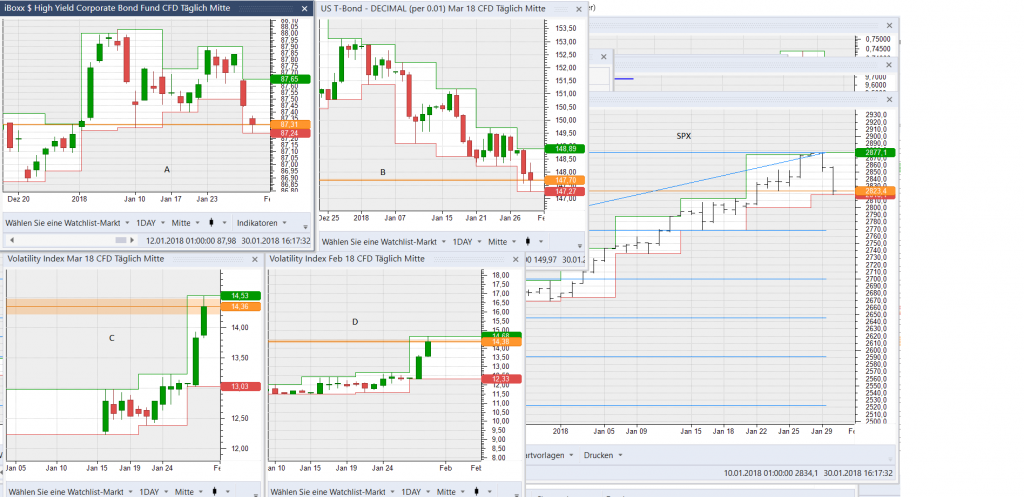

Die Gefahr an den Märkten steigt. Seit gestern fällt der US Markt und folgt damit den Anleihe Renditen. Diese ziehen seit geraumer Zeit an, worüber ich schon mehrfach berichtet habe. Besonders die High Yield Anleihen haben einen starken Einfluss auf die Marktentwicklung. Die Renditen und Volatilität steigen, der S&P 500 fällt, eine Konstellation die vielen Marktteilnehmern nicht bekommt. Ihre direkten Short Volatility Positionen geraten durch die steigende Volatilität unter Druck, der Barwert der Anleihen leidet und die Aktien auch.

Renditen und Volatilität ziehen an – wie geht es jetzt weiter?

Vieles hängt hier von der Volatilität und den High Yield Bonds ab. Sollte sich der HYG (A) an dieser Stelle fangen und erneut ansteigen, besteht die Chance, dass es sich nur um einen Sturm in einem Wasserglas handelt. Auch das Downside Momentum der T-Bonds nimmt ab und sie könnten sich vorerst erholen.

Wenn das geschieht ist die Chance hoch, dass sich die Volatilität erneut verringert und der S&P500 erneut ansteigen kann.

Was man aber erkennt, ist die Abhängigkeit der unterschiedlichen Marktsegmente untereinander.

Zu der Annahme das Anleihen ein guter Hedge seien, um die Schwankungen der Aktienmärkte auszugleichen schrieb ich vor einiger Zeit im Artikel Fragilität II:

Die Annahme, dass sich Aktien zu Rententiteln entgegengesetzt verhalten, also negativ korrelieren ist falsch. In der Untersuchung von Artemis, die sich auf den Zeitraum 1883 bis 2015 bezieht, bewegten sie sich in 30% der Zeit im Gleichlauf. Nur in 11% der Zeit verhielten sie sich zueinander so wie die vorherrschende Annahme es vermuten lässt. In den 1970er, 1950er, 1940er Jahren und zwischen den Jahren 1906 und 1909 liefen Aktien und Rententitel im Tandem. Die historisch schlimmste Phase für ein aus 60 % Aktien und 40% Anleihen bestehendem Portfolio war 1906 bis 1909. In dieser Zeit verlor ein solches Portfolio in der Spitze 67%, hierbei ist von einem Portfolio ausgegangen worden, dass nicht gehebelt worden war.

Bleiben Sie am Ball und beobachten Sie die Entwicklung der High Yield Anleihen genau. Können sie sich erholen, dann wird es auch der Aktienmarkt tun. Fallen sie jedoch weiter wird das die Aktienmärkte belasten, die Volatilität treiben und der gute Start in das Neue Jahr würde sich eintrüben.

Insgesamt nimmt die Fragilität durch die Short Volatility Strategien zu, auf dessen Risiken ich in den vergangenen Monaten unter dem Topic Short Volatility Strategy des Öfteren hingewiesen habe. Dieser Umstand bedeutet, dass man sich für diese Gefahren besonders zu wappnen hat.

Eine Möglichkeit der Vorbereitung ist es ein Portfolio wie mein wikifolio Musterdepot Ant1 Frag zu wählen. Eine andere Möglichkeit ist es sich mit einer Long Volatility Strategie zu schützen. Auch dafür habe ich vor kurzem ein wikifolio Musterdepot erschaffen, bei dem man die positive Auswirkung von Vega (Volatilität) beobachten kann. Obwohl der DAX fällt nimmt der Wert des Call Warrants zu (30.01.2018 / Uhr 16:44).