Zuletzt wurde hier auf Trading-Treff die Performance des S&P500 mit den Emerging Markets verglichen. Das geschah, nachdem zuvor die Korrelation zwischen den High Yield Anleihen Sektor und anderen Asset Klassen ermittelt wurde. Dabei kam heraus, dass die Rohstoffe selbst eine zu vernachlässigende Abhängigkeit gegenüber den High Yield Anleihen haben. Da stellt sich nun die Frage, wie es denn mit der Performance der Rohstoffe steht. Dazu soll hier die Performance des S&P500 mit dem des S&P GSCI Commodity Index verglichen werden.

Für den S&P500 Index tritt stellvertretend der SPDR S&P500 ETF (SPY) an und der GSCI Commoditiy Index wird durch den iShares S&P GSCI Commodity Index ETF (GSG) vertreten.

Die untersuchten Zeiträume erstrecken sich von:

- 02.03.2009 bis heute

- 11.02.2016 bis heute

- 02.01.2018 bis heute

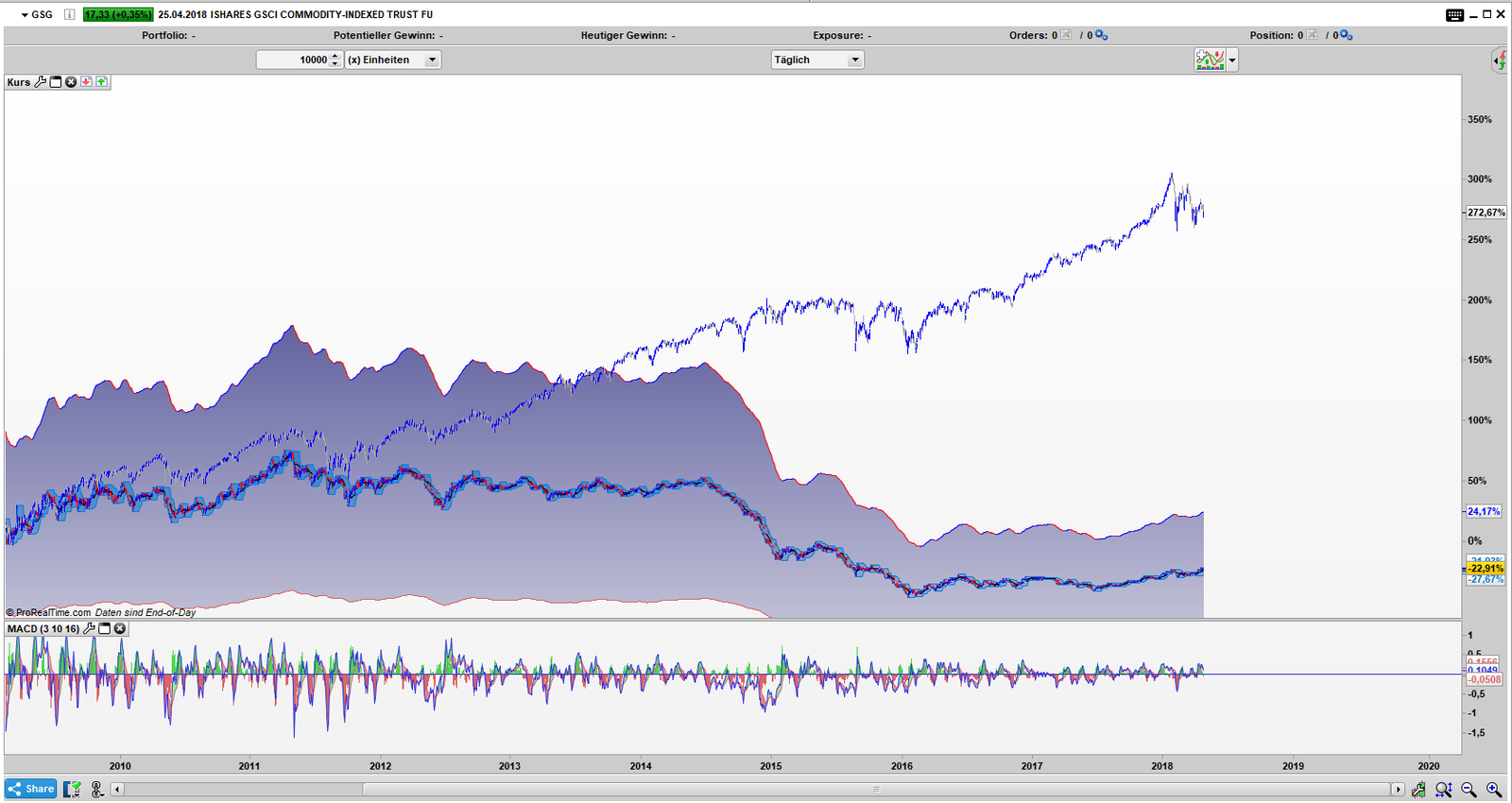

SPDR S&P500 ETF (SPY) vs iShares S&P GSCI (GSG)

in dem ersten Zeitraum liegt eine eindeutige Outperformance des SPY gegenüber dem GSG vor. Seit dem konnte der SPY ein Plus in höhe von 272% erreichen, während der GSG mit einem Minus von 22,91% ganz klar abgeschlagen ist.

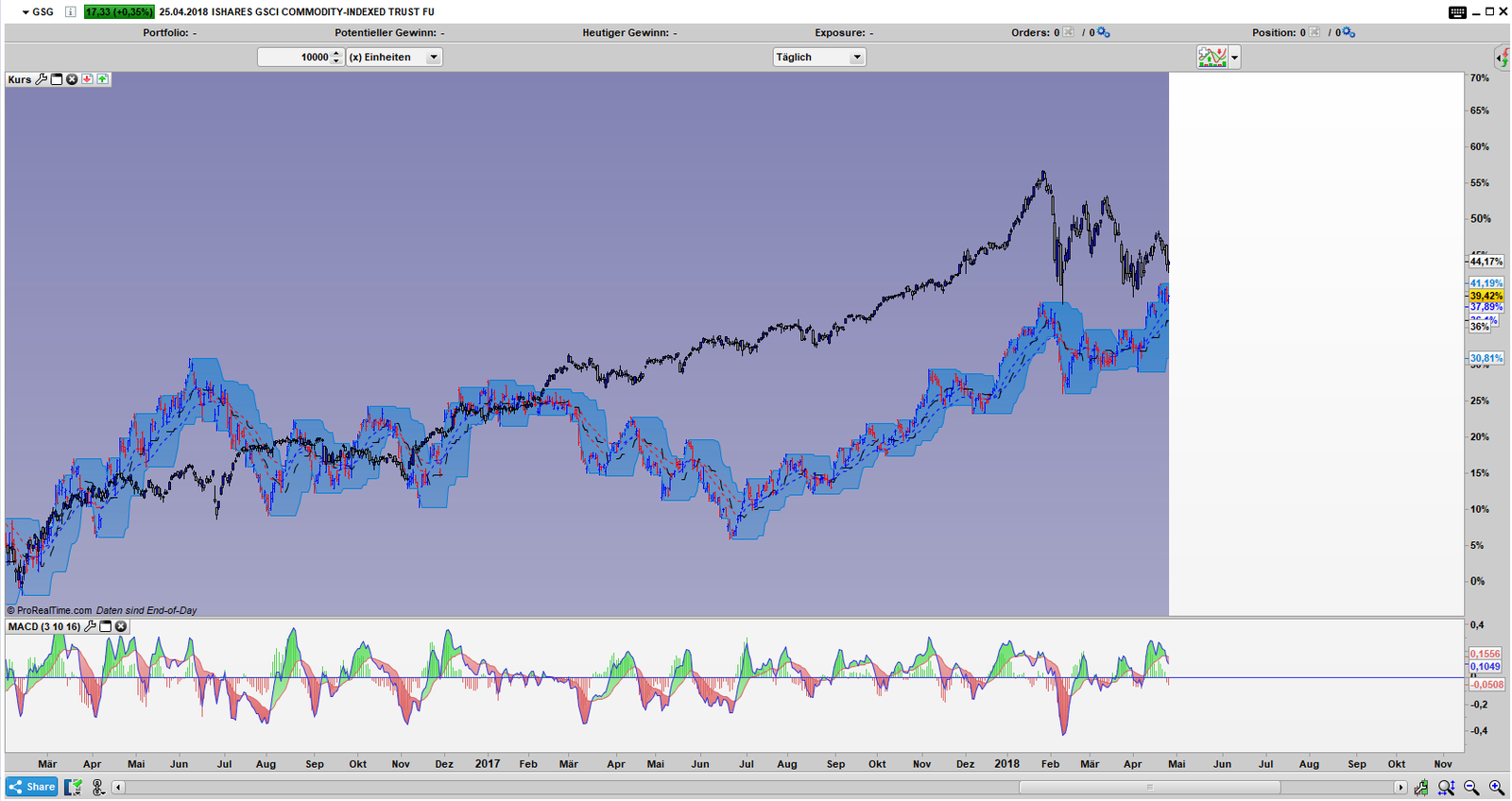

Zeitraum 2 SPY vs GSG

Im zweiten Zeitraum errang der SPY gegenüber dem GSG erneut eine Outperformance, doch eine wesentlich geringere.

Zeitraum 3 SPY vs GSG

Hier im dritten Messabschnitt kommt es zu einer Outperformance vom GSG gegenüber dem SPY.

Die zuletzt gezeigte Outperformance wird wiederum von den dazu gehörigen Sektoren widergespiegelt.

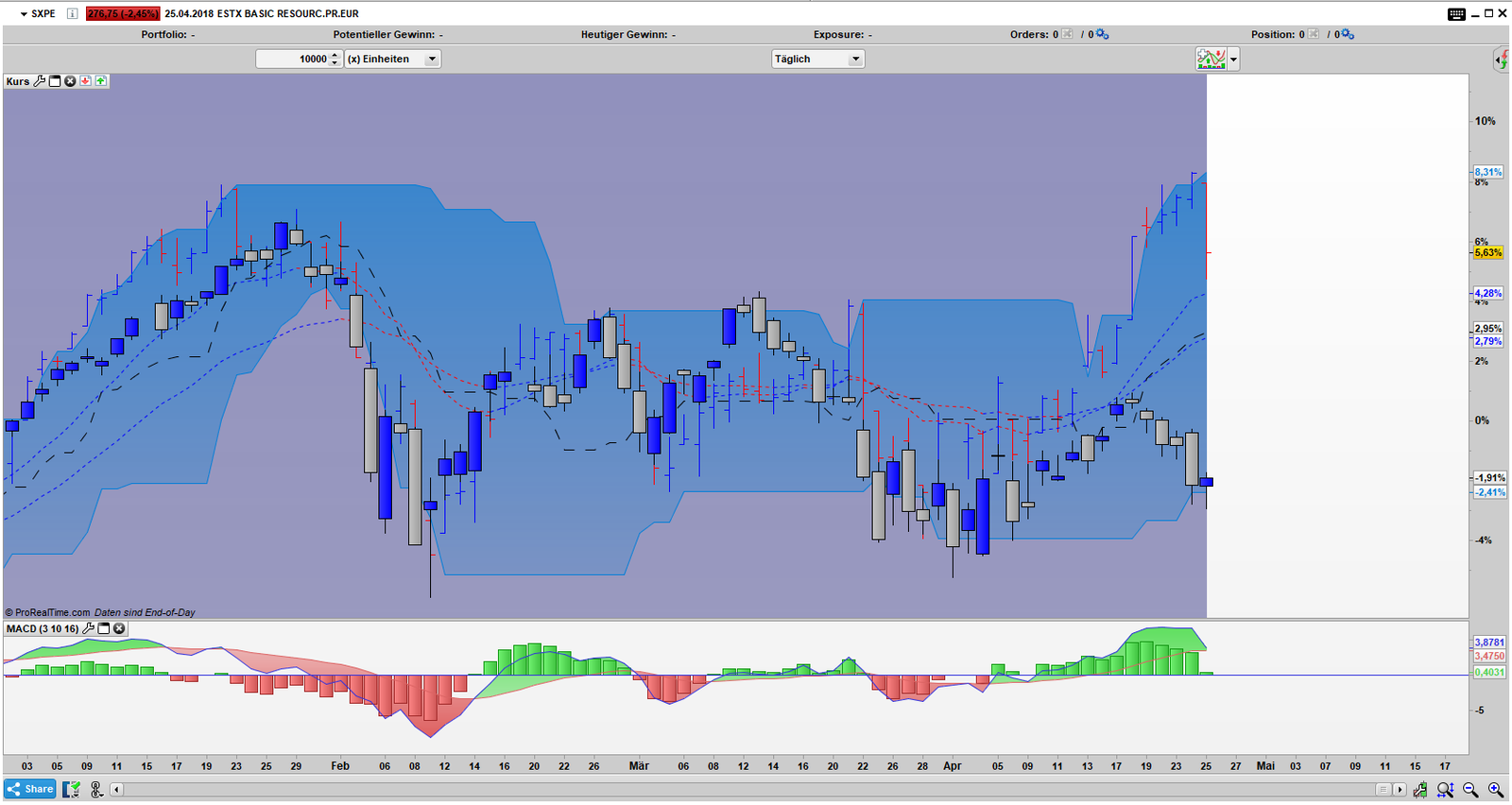

Basic Ressources vs SPY

Dazu vergleichen wir noch den EURO STOXX Basic Resources Index (SXPE) mit dem SPY. Die Industry Classification Benchmark Nummer, der in dem Index enthaltenen Unternehmen, ist 5510. Dahinter verstrecken sich Unternehmungen aus den Bereichen 551010 Industrial Materials, 551020 Industrial Metals & Mining und 551030 Precious Metals & Mining.

Zeitraum 3 SPY vs SXPE

In dem Zeitraum 3 besteht hier zwischen dem breiten US Markt, der durch den SPY repräsentiert wird und dem Basic Ressources Sektor ein eindeutger Unterschied. Während der SPY ein Minus von -1,91% auf der Uhr hat, konnte der SXPE ein Plus von 5,63% verzeichnen.

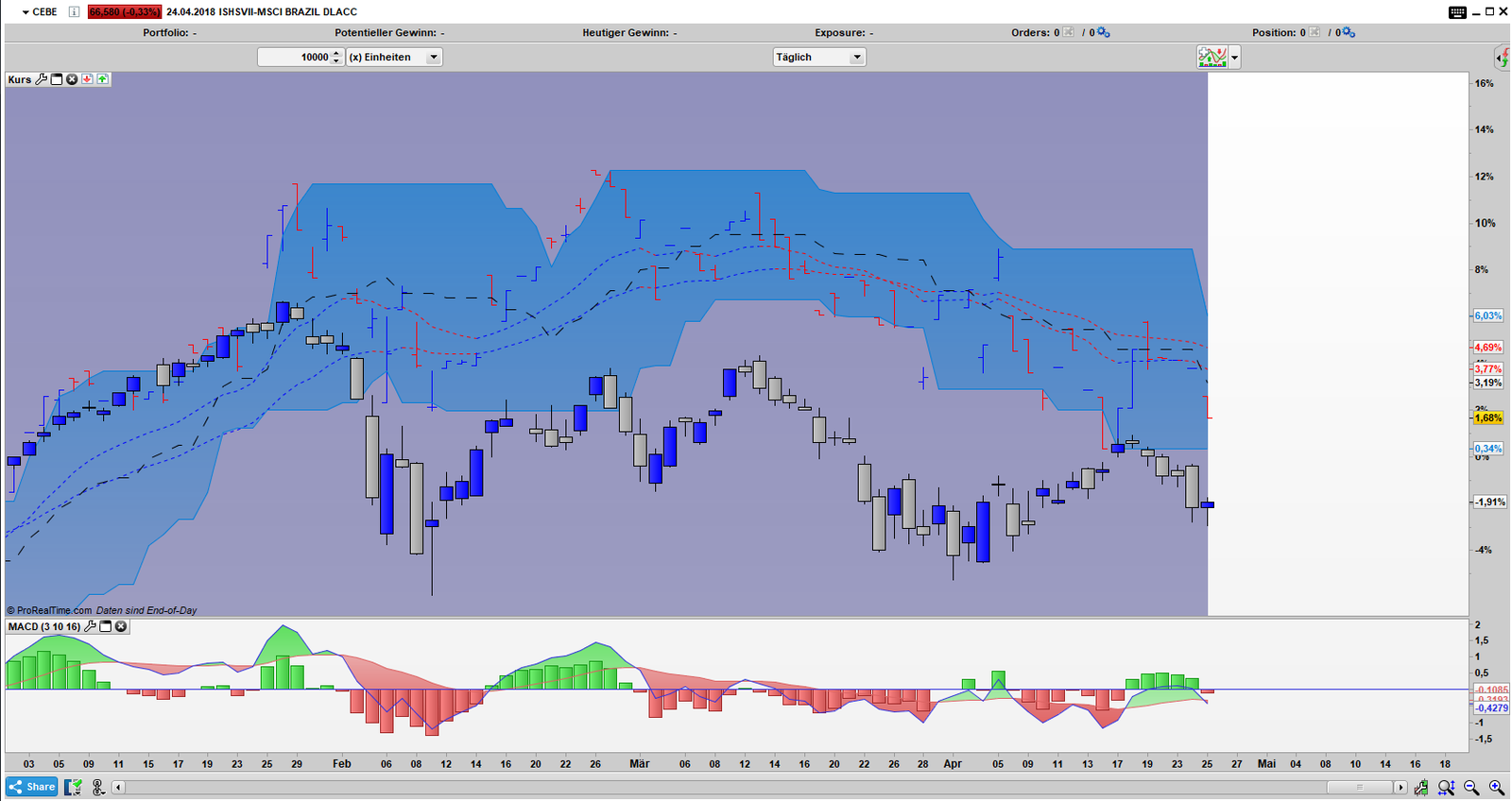

Ein vergleichbares Bild zeigt sich, wenn man den SPY mit den Aktien Indizes der Länder vergleicht, die eine besonders hohe Rohstoff Abhängigkeit aufweisen. Dafür soll der Brasilianische Aktienmarkt, vertreten durch den iShares MSCI Brazil ETF (CEBE), mit dem SPY verglichen werden.

Zeitraum 3 SPY vs CEBE

Auch der Brasilianische Aktienmarkt konnte gegenüber dem S&P500 eine leichte Outperformance erzielen, trotz der Probleme mit denen das Land konfrontiert ist.

Fazit zum Performancevergleich

Sollte die Underperformance des S&P500 gegenüber den Rohstoffen und den damit verbundenen Ländern und Sektoren anhalten, könnte es zu Umschichtungen kommen. Die Auswirkungen davon, sollte die aktuelle Korrektur irgendwann ein Ende finden, wäre wahrscheinlich eine Fortsetzung der bisherigen Outperformance. Eine Rally die sich selbst nährt.

Der Umstand, dass die Zinsen ansteigen und damit wahrscheinlich auch die Inflation, sollte den seit vielen Jahren preislich niederliegenden Rohstoffen behilflich sein, bei der Mission Outperformance.

Eine ableitbare Strategie wäre, das Portfolio anhand der Ergebnisse auszurichten. Sprich, eine Übergewichtung der Rohstoffe und den damit verbundenen Ländern und Sektoren aufzubauen.