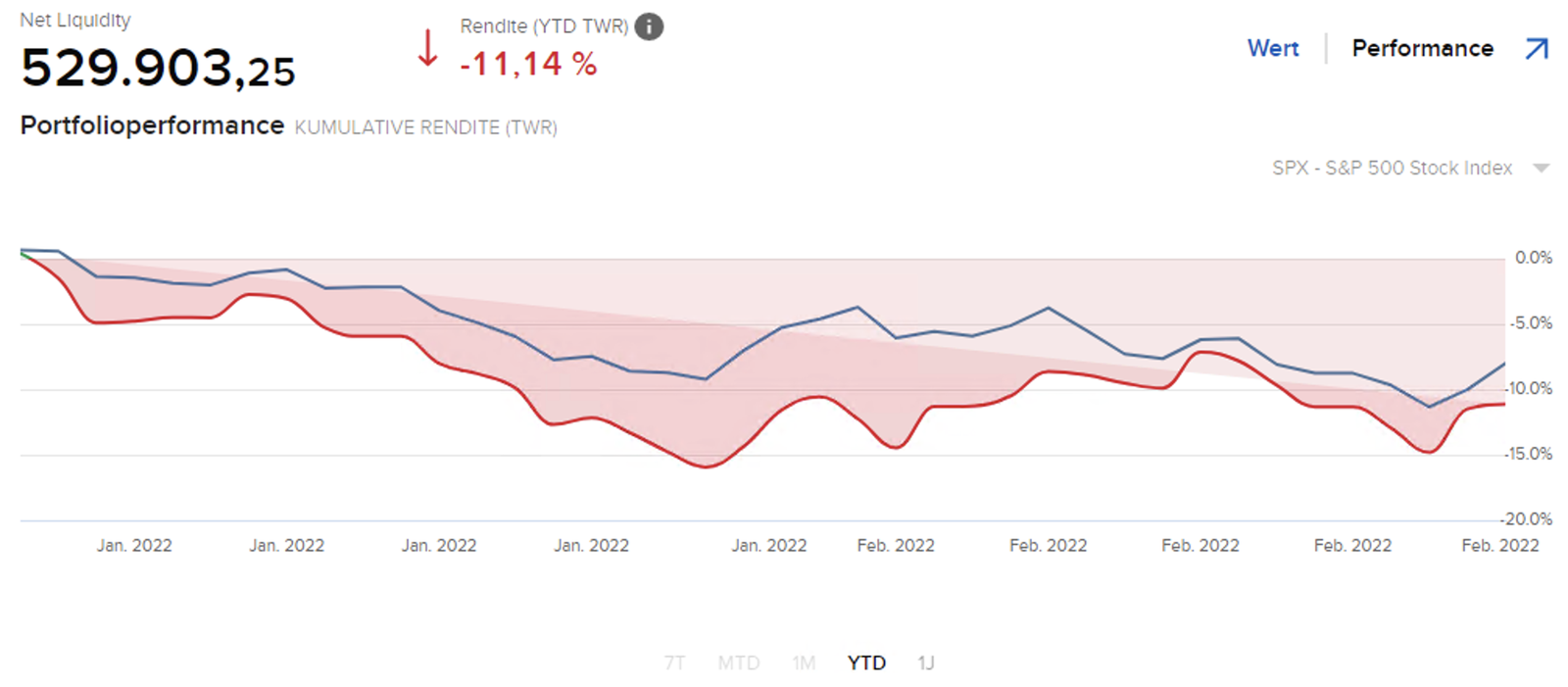

Überschattet wurde die vergangene Woche mit den Ereignissen in der Ukraine. Krieg hätten die allermeisten wohl für nicht vorstellbar gehalten. Natürlich haben auch die Börsen zunächst sehr stark reagiert, konnten sich zum Ende der Woche aber erstaunlich gut stabilisieren. Für den S&P500 gibt es sogar einen Gewinn von 0.82% auf Wochensicht. Meine Depots können nicht so stark zulegen, aber immerhin auch um 1.434,69 EUR ingesamt steigen.

Gewinn von 1.434,69 EUR im Depot

Die Marktampel festigt den gelben Status erneut.

Alle Details wie jede Woche nun nachfolgend. Die Gesamtübersicht der Tradingdepot-Wochenergebnisse ist in Tabellenform auch jederzeit in der Performance auf meinem Blog 4quadrat einsehbar.

Kommen wir hier zu den einzelnen Depots:

Tradingdepot1-Updates KW08/2022: Wheel

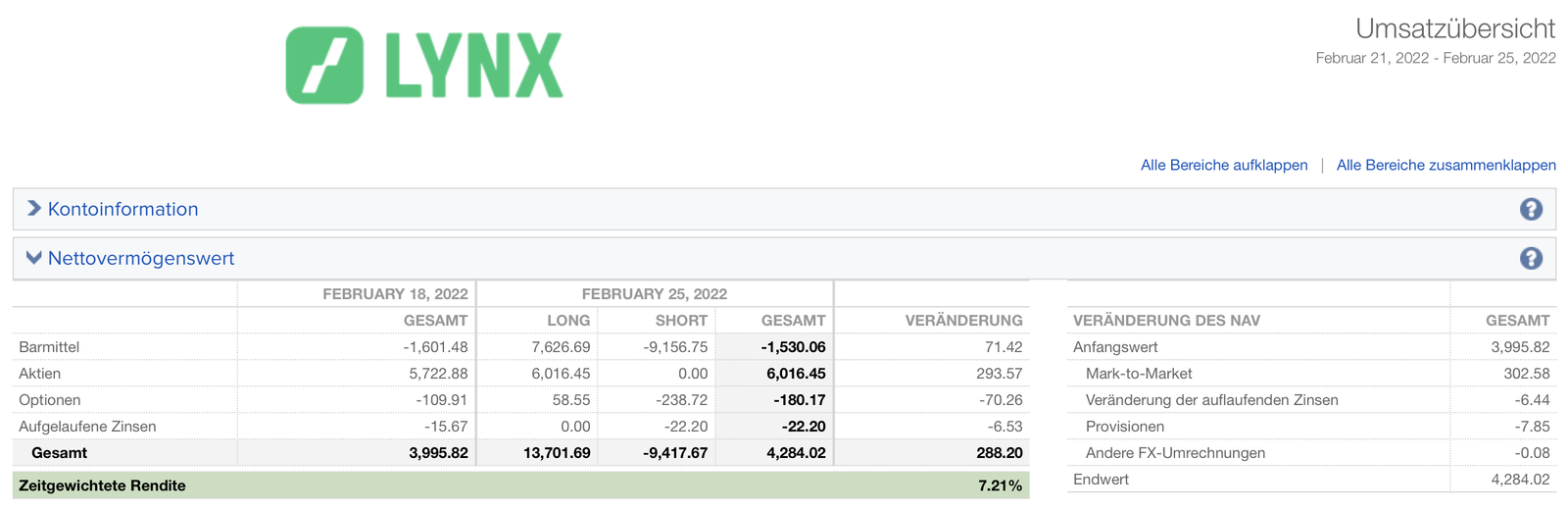

Überproportional stark sind Tech- und kleinere Werte in der vergangen Woche gewesen. Der ARKK ETF kann um 4.66% steigen. Das zieht auch mein Depot1 mit hoch um ganze 7.21%, 288,20 EUR. Das Depot erreicht einen Stand von 4.284,02 EUR. Die Cushion erholt sich ebenfalls leicht auf 56%. Prämien für die kommende Woche sind mit 157 USD wieder gut.

Weiterhin ist der Fokus voll und ganz auf der Reparatur der eingebuchten Stücke von ARKK. Die Kostenbasis liegt mit zurzeit knapp 104 USD noch immer weit über dem aktuellen Kurs (ca. 68 USD). Damit ist noch ein weiter Weg zu gehen.

Wie bereits in der letzten Woche angemerkt, denke ich darüber nach im Depot1 eine kleine weitere Einkommensstrategie zu etablieren. Anbieten würde sich eventuell die Einkommensstrategie2, die ich letzte Woche erstmalig erwähnt habe. Allerdings gab es durch die vom Krieg ausgelösten Marktturbulenzen nun den ersten kleinen Stresstest. Alles im Lot, aber ich möchte noch weiter testen und meine Überlegungen machen. Insofern also noch keine Veränderung der Strategie im Depot1.

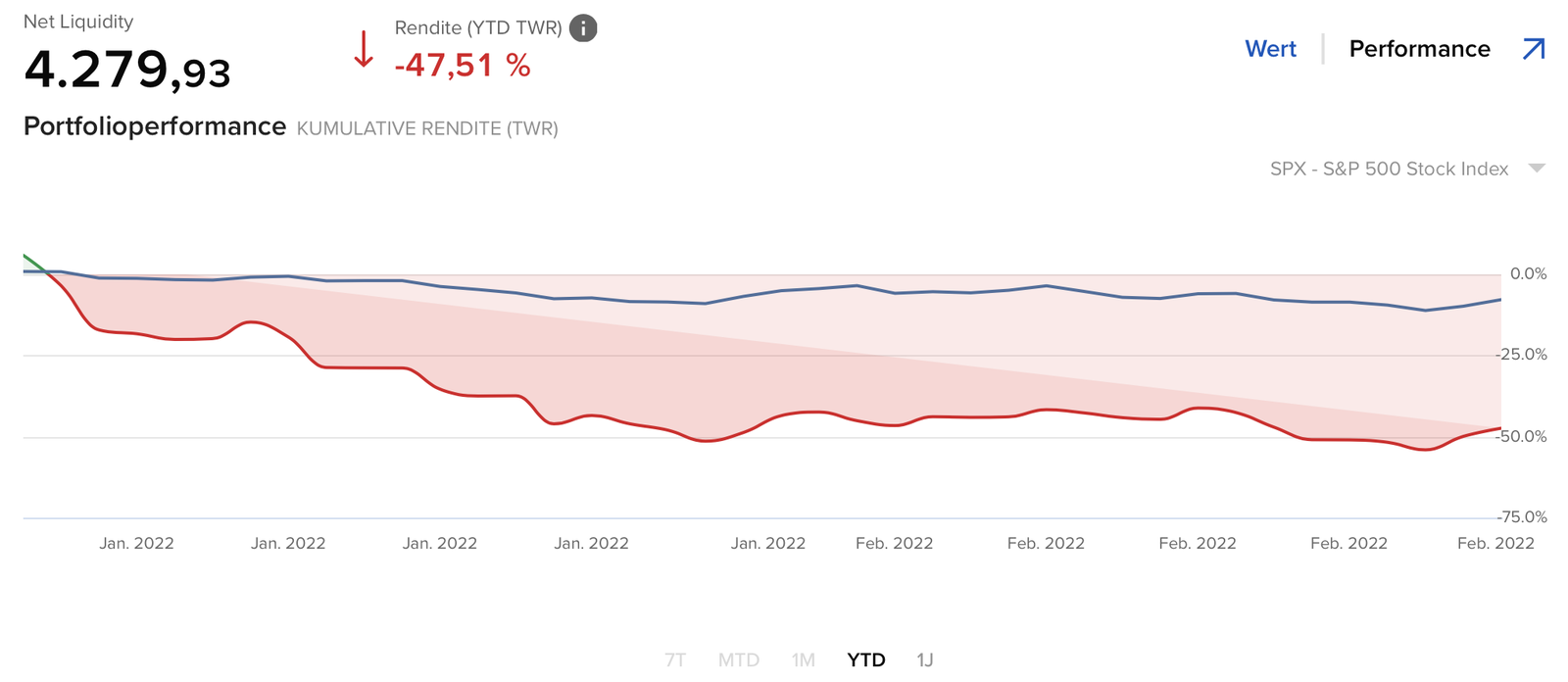

Auf “nur” noch -47% Verlust hat sich die bisherige Jahresperformance erholt. “Erholt” ist dabei als Scherz zu verstehen, denn noch immer ist das Depot tiefrot. Ein wenig Stabilisierung, egal auf welchem Niveau, ist aber schonmal gut. Von dort aus kann es dann weiter gehen.

Tradingdepot2-Updates KW08/2022: Earnings und Wheel

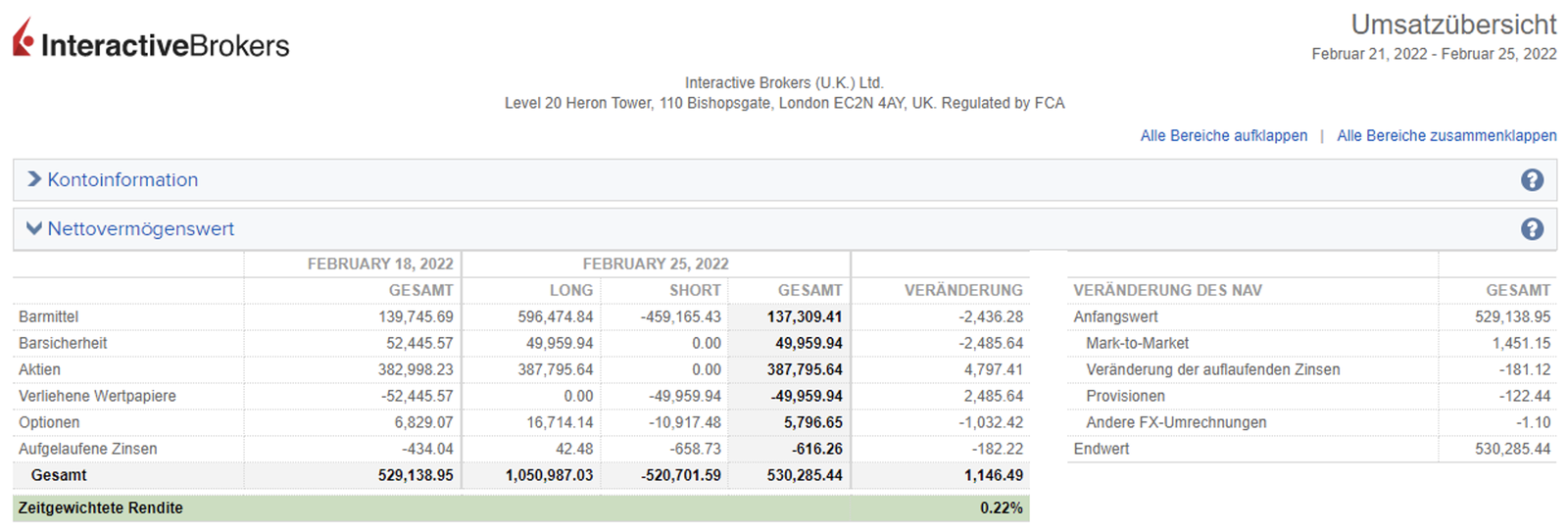

Turbulent ging es auch im Tradingdepot2 zu. Als am Donnerstag die Meldung zum Krieg kam und die Börsen heftig unter Druck standen, sah es auch im Depot2 übel aus. Zwischenzeitlicher Tiefstand war vorbörslich bei ca. 480kEUR. Aus der Woche geht das Depot nun sogar mit einem kleinen Gewinn von 1.146,49 EUR, umgerechnet 0.22%. Der Depotstand ist im Vergleich zur Vorwoche mit 530.285,44 EUR also kaum verändert. Die Cushion steigt leicht auf 72%. Prämien für die kommende Woche sind mit 7.745 USD gut.

Pech hatte ich letzte Woche vor allem mit Earnings. Trades auf neue Underlyings hatte ich nicht eröffnet. Dennoch war die Woche allerdings intensiv in Bezug auf Earnings für mich, weil eine Vielzahl meiner Depotwerte ihre Zahlen berichteten. Bei fast allen setzte ich zuvor einen “inversen Collar” auf. Keine Ahnung, ob es diese Bezeichnung offiziell überhaupt gibt?! Zur Erklärung:

Bei einem Collar wird ein Covered Call auf eine bestehende Aktienposition geschrieben. Die Prämieneinnahme wird wiederum verwendet für Long Puts und somit eine Absicherung nach unten. Diese Strategie kann gut kurz vor Earnings verwendet werden, wenn man bestehende, gut gelaufene Positionen im Gewinn absichern möchte und mit einer Ausbuchung ggf. einverstanden ist. Bei meinen Depotwerten würde eine Ausbuchung allerdings einen ordentlichen Buchverlust in einen realisierten Verlust umwandeln, weshalb ich die Ausbuchung unbedingt vermeiden möchte. Gleichzeitig weisen viele Werte aber schon einen so hohen Kursverlust auf von teilweise 50% oder mehr, dass ein Boden (theoretisch) nicht mehr allzu weit entfernt sein sollte und es bei Earnings so zu hohen Kursaufschlägen kommen könnte (wie z.B. bei Snapchat vor wenigen Wochen). Im schlimmsten Fall wäre ich sogar bereit weitere Aktien zum aktuellen Kurs zu nehmen und meinen momentanen Einstandskurs damit etwas zu senken.

Aus diesen Gedanken ist die Idee zum “inverse Collar” entstanden. Durch einen Short Put wird Prämie eingenommen, die wiederum zur Finanzierung von Long Calls verwendet wird. Kann der Aktienkurs bei Earnings tatsächlich stark zugewinnen, profitiert die Position sogar 3-fach: 1. darf die Prämie vom Short Put einbehalten werden. 2. steigen die gehaltenen Aktien im Kurs stark an. Und 3. können die Long Calls auch stark zulegen. Falls die Earnings also unerwartet stark ausfallen, kann das einer stark unter Druck geratenen Positionen einen ordentlichen Schub geben. Wenn die Earnings weniger stark ins Gewicht fallen, neutralisieren sich der Short Put und die Long Calls gegenseitig. Es wird in der Woche dann einfach nicht zusätzlich Prämie verdient. Bleibt nur das letzte Szenario eines starken Kursrutsches als potentielle Gefahr. Soviel zur Theorie…

In der Praxis ist das vermeintlich unwahrscheinliche 3. Szenario leider gleich mehrfach aufgetreten in der letzten Woche. Mit LMND, FUBO, BABA, MRNA, DISH, SKLZ, BYND und FL gab es teilweise grosse Überraschungen und in der Folge Kursstürze. Trauriger Spitzenreiter ist dabei FL, die am Freitag um knapp 30% einbrachen, in der Spitze sogar ca. 40%.

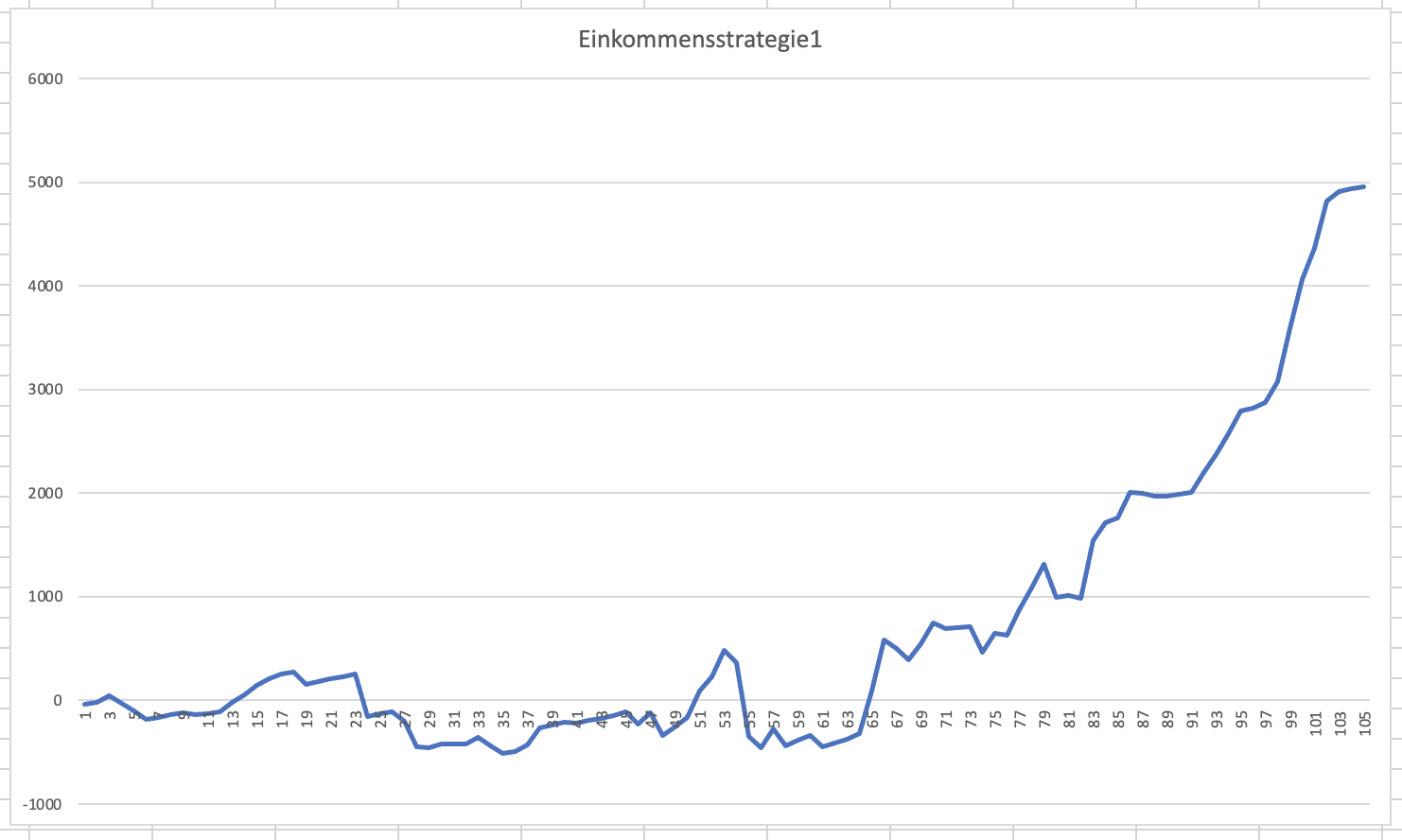

Besser lief es hingegen mit den beiden Einkommensstrategien. Sehr zufrieden bin ich vor allem mit der Einkommensstrategie1, die auch dieses Mal schöne Gewinne ermöglichte. Ausschliesslich Gewinntrades wurden realisiert diese Woche, was die Grafik beeindruckend zeigt.

Dabei bringt die Einkommensstrategie1 so ziemlich alles mit, was ich mir wünsche:

- eine hohe Tradeanzahl bzw. viele Signale: fast täglich gibt es ein oder mehrere Signale, was die Umsetzung von “trade small, trade often” somit perfekt ermöglicht.

- der benötigte Zeitaufwand ist sehr gering: täglich über die Underlyings drüber schauen, ob ein Signal vorliegt, kostet nur 5 Minuten Zeit. Kommt es zu einem Trade, ist dieser in weiteren 2 bis 3 Minuten aufgesetzt. Ein Managen des Trades gibt es nur ggf. am Freitag Abend.

- das Risiko ist begrenzt: zwar kann die Strategie auch mit naked Short Calls / Short Puts umgesetzt werden. Ein Handel von Spreads kostet aber nur wenig Performance und ermöglicht eine automatische Absicherung für den Worst-Case. Das macht den Handel sehr entspannt. Zudem können zunächst misslungene Trades mit einfachen Mitteln “repariert” werden. Das führt zu einer extrem hohen Trefferquote und ist wiederum mental sehr leicht zu handeln.

- die Überlegungen zur Strategie sind sehr simpel und es ist rational klar erklärbar, weshalb die Strategie funktioniert. Das macht es auch in Drawdown-Phasen einfach an der Strategie festzuhalten.

- die Performance ist für so ein einfaches System sehr gut und Skalieren ist problemlos möglich, weil nur die liquidesten Underlyings gehandelt werden.

Ich bin sehr gespannt, wie die Strategie über die nächsten Wochen performen wird. Zum jetzigen Zeitpunkt eindeutig meine Lieblingsstrategie!

Etwas weniger überzeugt bin ich von der Einkommensstrategie2. Der makellose 100%-Gewinntrades-Verlauf geht zwar auch in dieser Woche weiter. Allerdings wurden erste Schwächen am Donnerstag nach Kriegserklärung sichtbar. So ist die Strategie zwar im positiven Szenario (= “alles läuft wie gewünscht”) noch einfacher zu handhaben. Kommen die eingegangen Trades unter Druck, ist ein Managen aber viel schwieriger möglich. Zudem gibt es eine nicht zu unterschätzende mentale Komponente dabei. Ich denke deshalb darüber nach das Regelwerk entweder nochmals zu erweitern, oder alternativ die Strategie sogar komplett zu stoppen.

Zu berichten gibt es ausserdem, dass einige zuvor misslungene Trades erfolgreich repariert werden konnten (PNC, AMGN). Beide wurden als After-Earnings gestartet, landeten vor wenigen Wochen aber zunächst im Verlust. Inzwischen konnte der Verlust deutlich überkompensiert werden und ich nehme sie deshalb von meiner “Reparatur-Watchliste”.

Weiterhin ist das Ziel im Tradingdepot2 die bestehenden Depotpositionen möglichst gut zu managen. Bei vielen Werten wird das noch lange dauern. In der Zeit ist das Depot leider weiter etwas eingeschränkt in Bezug auf neue Positionen und vor allem auch Positionsgrössen. Der Drawdown nervt. Vor allem, weil es mittlerweile schon seit rund 8 Monaten nicht so richtig vorwärts geht (wenn überhaupt, dann abwärts 😉 ). Es hilft aber alles nichts. Der einzige Weg daraus ist ein diszipliniertes Durchhalten und Anwenden der Strategien bei gleichzeitig ständiger Risikokontrolle.

Tradingdepot-Updates Marktampel: festigt den gelben Status

Die Marktampel überrascht mit einem doch sehr eindeutigen Gelb-Status. Mit der aktuellen Kriegssituation hätte ich tendenziell mit einer deutlichen Verschlechterung der Börseneinschätzung gerechnet.

Die grünen Kriterien fallen auf 8 zurück, von zuvor 9. Die gelben Kriterien steigen deutlich auf 17, nach zuvor 14. Das wiederum auf Kosten der roten Kriterien, die auf 10 fallen, von zuvor 12.

Als eindeutiges Warnsignal ist dabei mal wieder die VIX-Terminstrukturkurve zu erwähnen, die während der Woche in klarer, sauberer Backwardation notierte. Zum Wochenschluss sieht der Verlauf zwar bereits wieder etwas weniger sauber aus. Backwardation liegt aber weiterhin eindeutig vor.

Damit wünsche ich Dir viel Erfolg beim eigenen Trading,

4quadrat

Zum Trading-Chat: Austausch mit weiteren registrierten Tradern:innen