Es gibt einige Rohstoffe, deren Verbrauch in den nächsten Jahren steigen wird. Dazu zählt womöglich auch Aluminium. Auf diesen Gedanken kommen, wenn man sich einmal anschaut wieviel in der Erschließung und dem Ausbau der einzelnen Metalle investiert wird.

Den Hauptbestandteil der getätigten Investitionen machen, laut einem Bericht von Mining.com, mittlerweile Kupfer, Zink und Aluminium aus. Ein guter Grund die Aluminiumpreisentwicklung einmal zu prüfen.

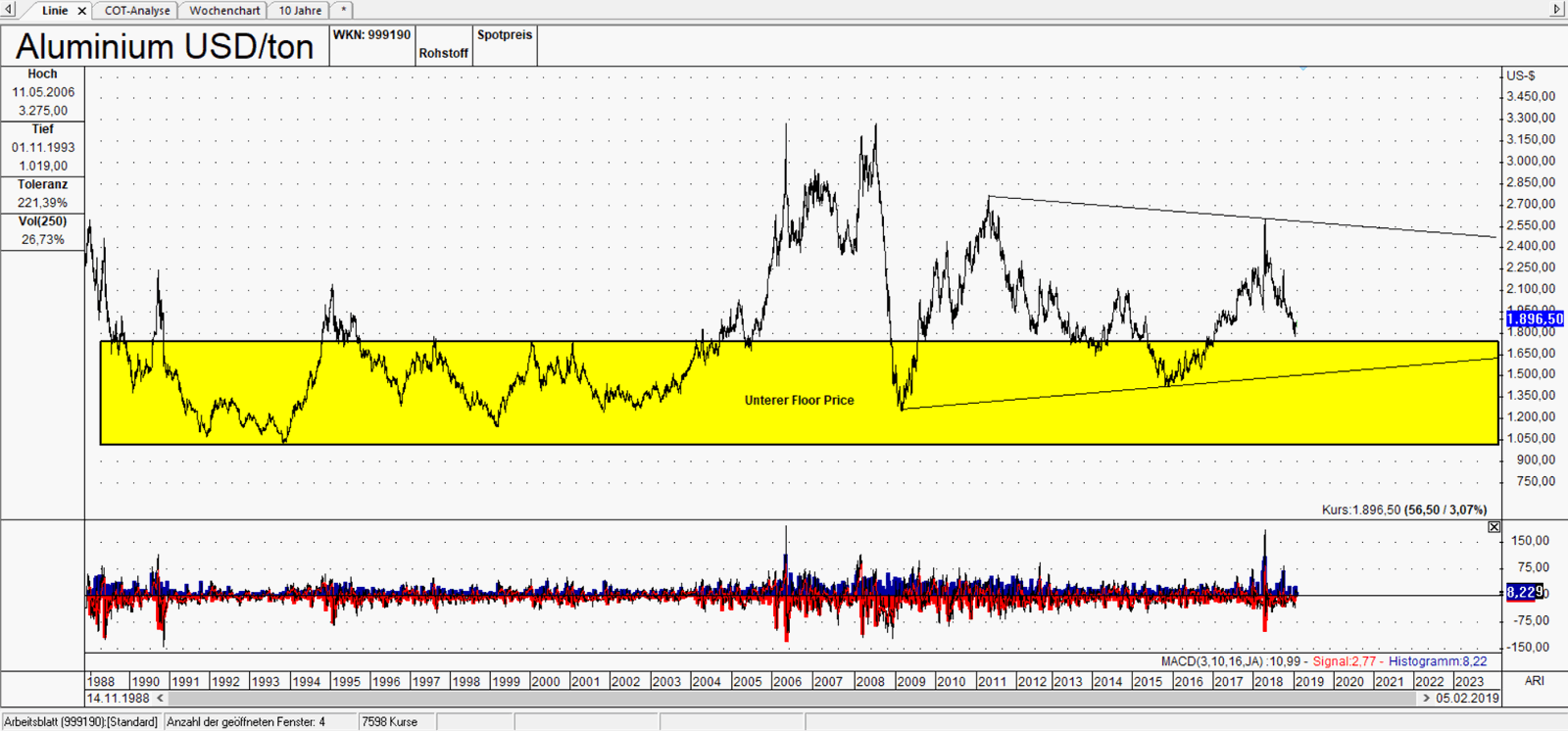

Aluminium Chartüberblick

Einer starken Rally folgt ein Jahrelanges Geschiebe. Aktuell nähert sich der Aluminiumpreis seiner unteren „Preisbegrenzung“. Natürlich kann der Preis in diesen Bereich eintauchen, doch sollte er sich in diesem nicht solang aufhalten, denn ab diesem Bereich sollte das Angebot knapper werden.

Insgesamt scheint der Preis für Aluminium vorerst in dem hier im Chart gezeigten Dreieck gefangen. Dennoch ist die Information, dass die Investitionen weiter steigen, recht interessant. Es lässt darauf schließen, dass die Minenbetreiber an die zukünftige positive Entwicklung des Aluminiummarktes glauben.

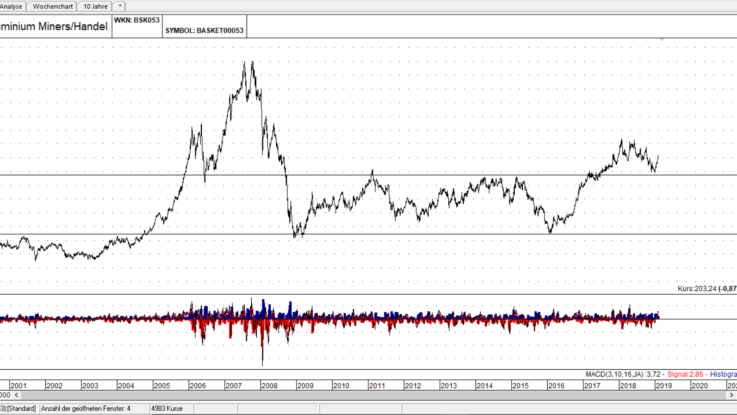

Schauen wir uns einmal einige Minenwerte an.

Aluminiumminen

Bisher habe ich drei Bergbaugesellschaften gefunden, welche im Bereich des Bauxitabbaus tätig sind.

Diese sind:

- Alumina Ltd.

- Mythilineos Holdings SA

- Rio Tinto PLC

- South32 Ltd.

Damit wir diese Minengesellschaften besser einschätzen können, schauen wir uns zuerst einmal einige Kennzahlen an.

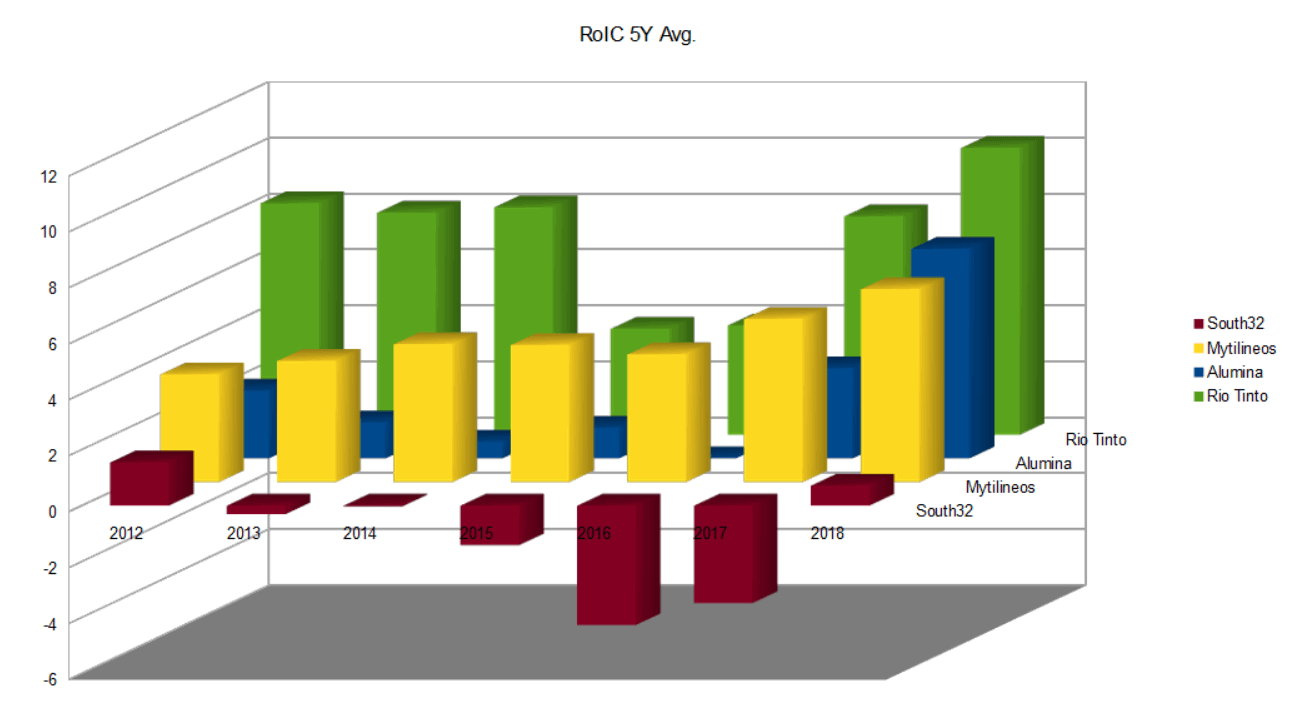

RoIC 5Y Avg. der Minen

Wie in den vorherigen Beiträgen fangen wir mit dem Return on Invested Capital an und arbeiten uns im Anschluss über die Debt to Equity Ratio hin zu der Faustmann Ratio.

Während hier South32 schlecht abschneidet, sehen die anderen drei Unternehmungen gut aus. Wobei Rio Tinto beim Return on Invested Capital am besten abschneidet.

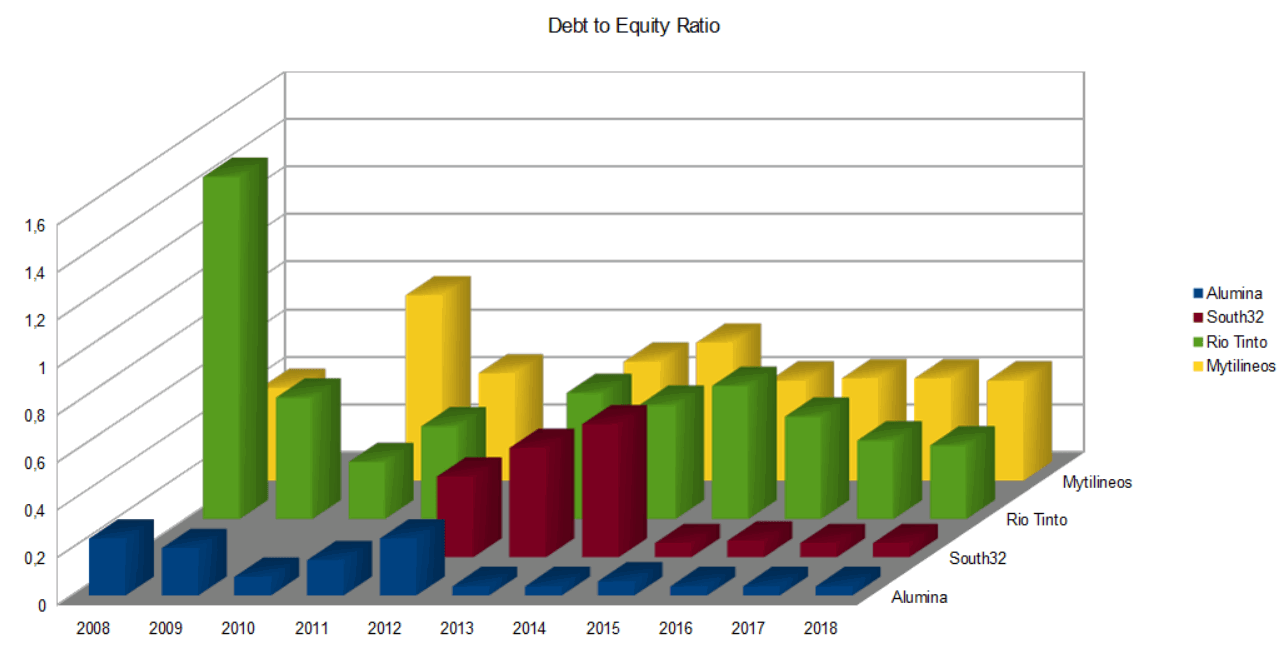

Debt to Equity

Von der Verschuldungsseite her sind alle vier noch in einem akzeptablen Rahmen. Auch bei der Eigenkapital Ausstattung stehen die Unternehmungen zumeist sehr gut da. Alumina Ltd. kommt auf einen Eigenkapitalwert von 95,25%, Mytilineos Holdings SA 44,64%, Rio Tinto PLC 50,82% und South32 Ltd. 70,77%.

Damit erscheint hier die griechische Unternehmung Mytilineos am „schwächsten“, wobei dieses relativ zu sehen ist.

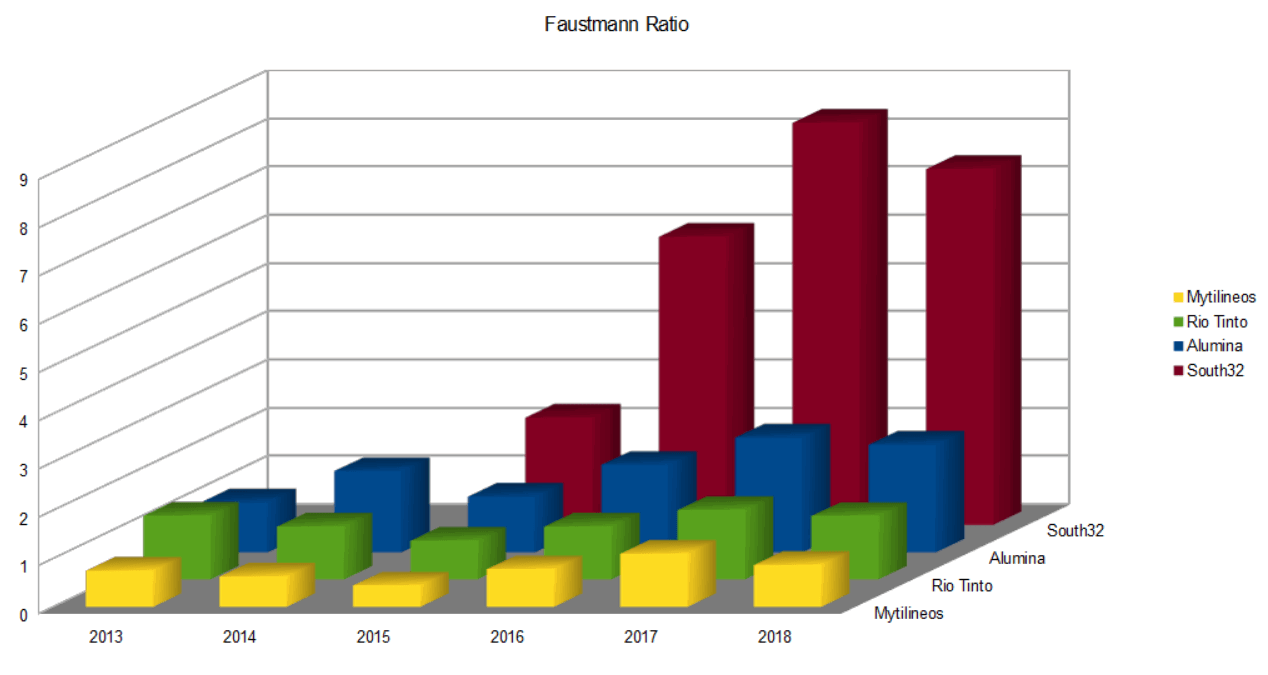

Faustmann Ratio

Die Faustmann Ratio ermittelt sich, indem man die Marktkapitalisierung durch die Net Assets dividiert.

Je geringer der Wert der Faustmann Ratio ausfällt, desto günstiger ist die Aktie der Unternehmung bewertet. Hier zieht eindeutig Sout32 Ltd. den kürzeren. Die Unternehmung kommt auf einen Wert von mehr als 7. Damit ist die Aktie der Unternehmung eindeutig zu teuer. Auch Alumina erscheint im direkten Vergleich zu teuer. Im Gegenteil dazu ist die Aktie von Mythilineos mit einem Wert kleiner 0,9 recht günstig bewertet.

Insgesamt konnte bei den drei Kennzahlen nur Rio Tinto punkten. Ein relativ hoher RoIC Wert trifft auf recht geringe Verschuldung, einer starken Eigenkapital Ausstattung und einer recht günstigen Bewertung.

Schauen wir uns die Aktie einmal im Preischart an.

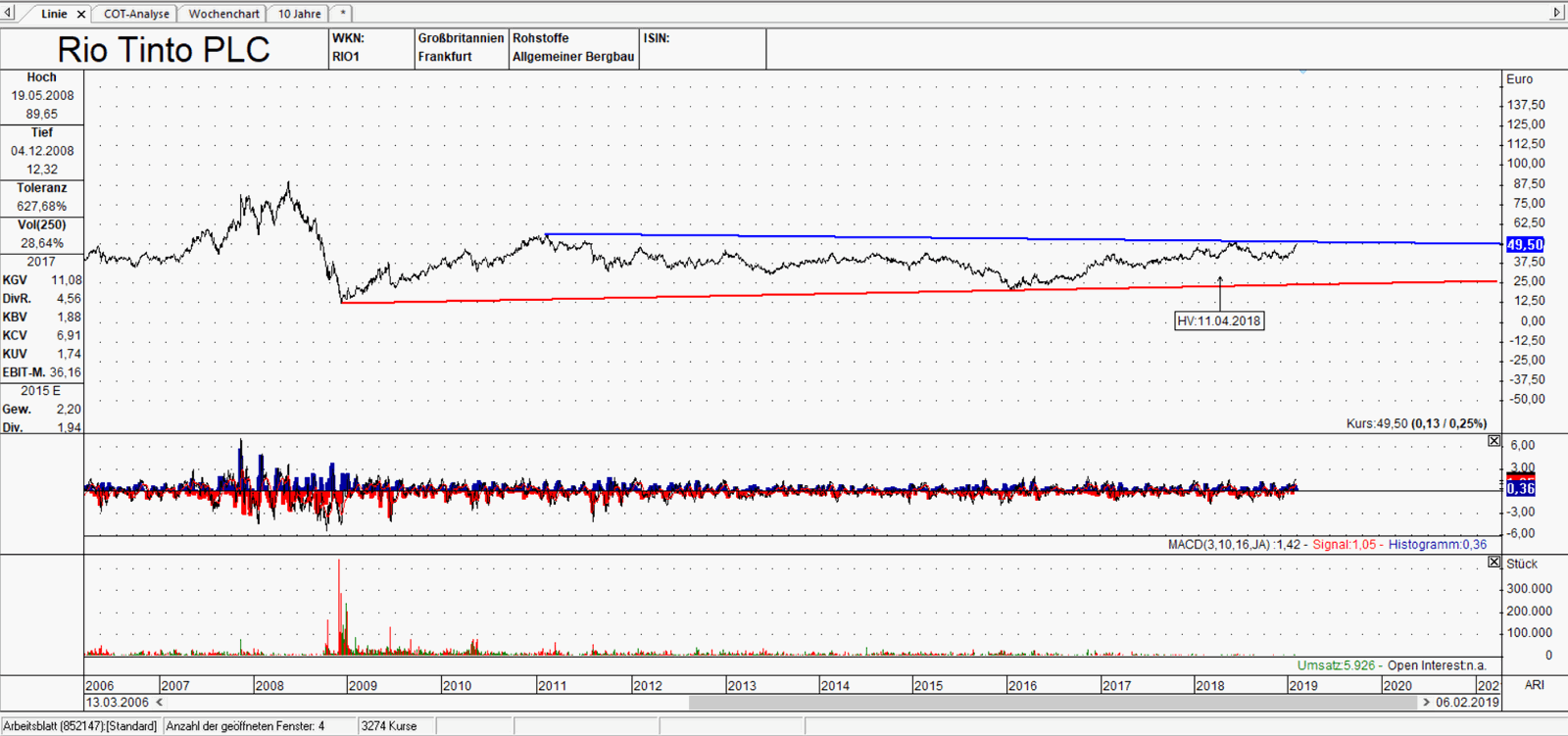

Rio Tinto im Chartüberblick

Die Aktie von Rio Tinto PLC zeigt hier eine attraktive Charttechnische Lage. Die Aktie befindet sich in einem sehr großen Keil, der sich über die vergangenen 8 Jahre gebildet hat. Sollte es hier zu einem Ausbruch kommen, ist das eine sehr gute Chance für die Bullen.

Da Rio Tinto nicht nur im Bauxitabbau tätig ist (größter Aluminium Produzent der Welt), sondern auch noch Eisenerz, Kupfer, Gold, Titandioxid und einige andere mehr, ist es eine Wette auf den gesamten Metallbereich.

Zählen wir nochmals zusammen. Die Unternehmung zeigt

- ein relatives starkes RoIC.

- eine recht geringe Verschuldung.

- und eine relativ geringe Faustmann Ratio.

Zu diesen drei Punkten gesellt sich das im Chart gezeigte Pattern. Damit ist die Aktie insgesamt gesehen recht attraktiv und ist ein guter Kandidat, eine mögliche Erholung der Rohstoffpreise zu spielen.