Gamestop ist aktuell das größte Spekulationsobjekt am Aktienmarkt. Wir alle wollen so einen Million Dollar Trade machen, doch wie kam es zu diesen Situation?

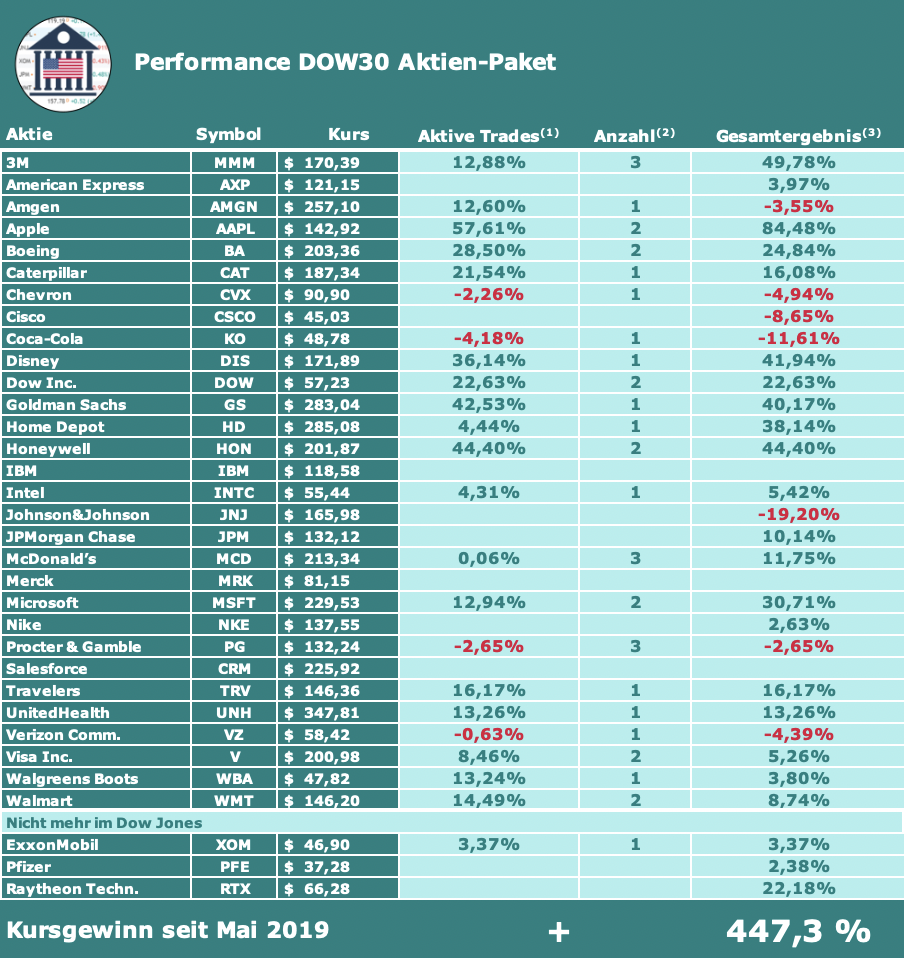

Egal wie gewissenhaft man handelt und sein Geld anlegt. Jeder von uns hatte schonmal den Gedanken an das schnelle Geld. Ein einziger richtiger Trade. Einmal das Risiko richtig eingehen. Einmal die Aktie, mit der man geliebäugelt hat, die aber zu riskant erschien, kaufen. Einmal das Geld zur richtigen Zeit am richtigen Ort haben. Diese Vorstellung reizt uns alle tief unter den ganzen Berechnungen, Recherchen und Investitionsprinzipien, die wir uns so mühselig erarbeitet haben und irgendwie suchen wir ihn alle: DEN Trade des Lebens. Vielleicht kommt er, vielleicht nicht, oder vielleicht haben ihn schon Einige hinter sich. Die Schlagzeile des Tages ist die GameStop Aktie (NYSE: GME). Seit Monaten zieht diese Aktie stark an und legte von Anfang August 2020 bis Ende Dezember 2020 um mehr als 350% zu. Aber das war nur der Anfang. Vom 12. bis zum 25. Januar 2021 kamen da noch einmal über 280% drauf. Und in den vergangenen zwei Tagen kamen dann noch einmal über 320% dazu. Wem das zu viel Rechnerei ist: seit August 2020 hat die GameStop Aktie… einmal Luft holen… über 6200% Plus gemacht.

Auslöser bei GameStop

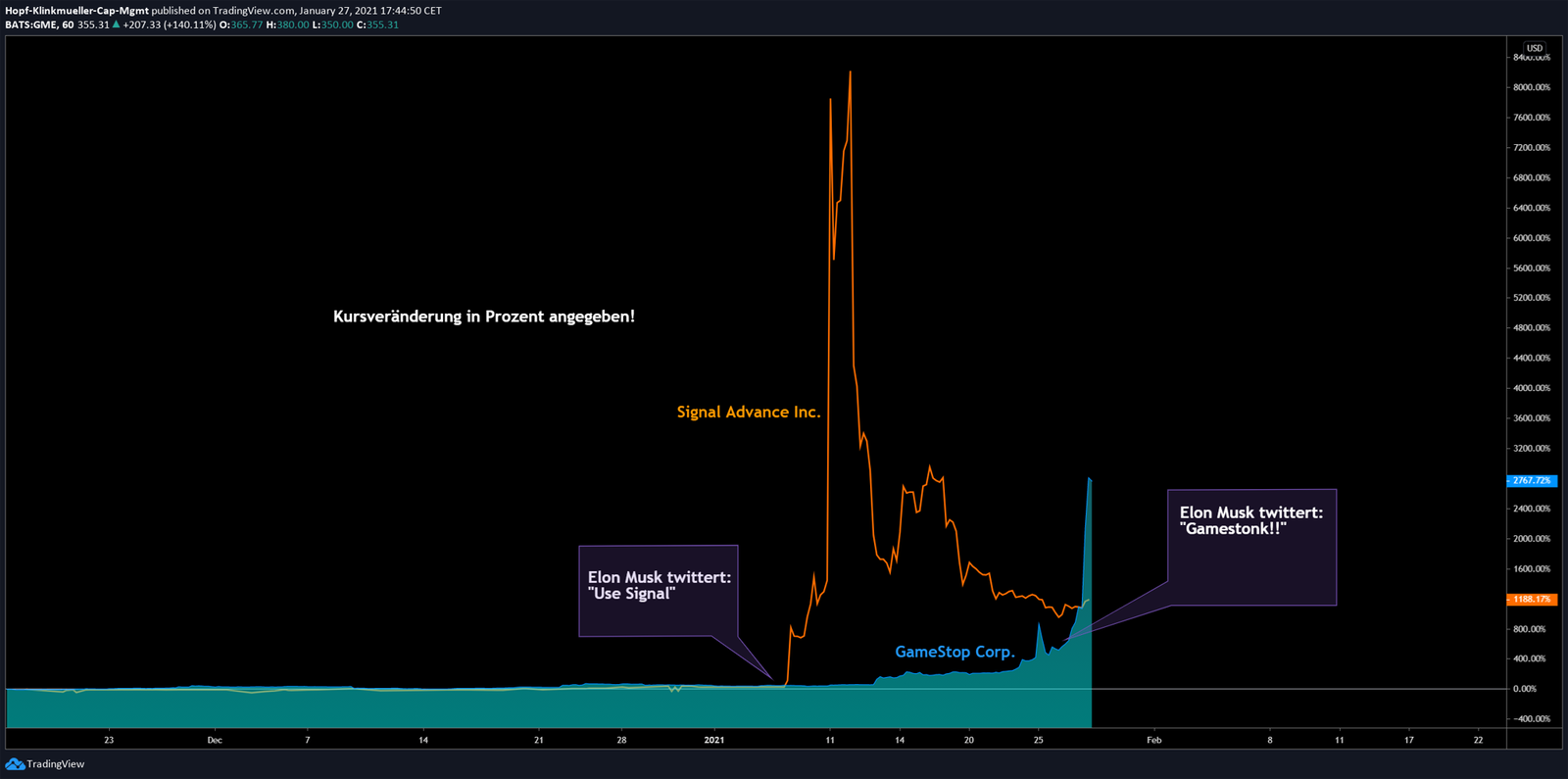

Ausgelöst wurde der Wahnsinn vor zwei Tagen durch einen Tweet von Elon Musk. „Gamestonk!!“ postete der Tesla-Chef in Anlehnung an das Aktienmeme „Stonks“. Ein Wort reichte, um den Preis der GameStop Aktie mehr als zu verdreifachen, wobei heute zeitweise sogar eine Verfünffachung des Preises gegen Mittag zu vermerken war, als der Kurs an der Xetra Börse auf bis €289 anstieg. Gerade einmal vor 3 Wochen fiel ein ähnliches Ereignis vor. Am 7. Januar 2021 twitterte Musk „Use Signal“ als Antwort auf den Datenskandal um die Mitteilungsanwendung WhatsApp. Musk wollte lediglich auf eine alternative Anwendung hinweisen, die Signal heißt. Anleger haben diesen Tweet komplett falsch verstanden und stürmten auf die Aktien von Signal Advance Inc. (OTCMKTS: SIGL), einem außerbörslich gehandelten Anteilsschein. Das Ergebnis? Vor dem Tweet lag der Wert der Aktie bei knapp $0,60 pro Stück und erreichte 4 Tage nach dem Tweet einen Preis von $39 – zwischenzeitlich lag der Preis ganz kurz bei über $67. Momentan bewegt sich die Aktie bei circa $5 und ist weiterhin sehr volatil. Wir haben zur Veranschaulichung beide Tweets im Verhältnis zum Kurs gesetzt.

Bewusst umgehen wir hier den Begriff „Wert“ und benutzen konsequent die Bezeichnung „Preis“, denn den reellen Wert geben solche Preise definitiv nicht wieder. Sie widersprechen allen Regeln der Rationalität und sind Ergebnisse von Herdenbewegungen. Die GameStop Aktie war beispielsweise seit Monaten im Visier der Internet Community. Einen besonderen Schub hat die Aktie im September 2020 bekommen, als Ryan Cohen, Gründer von chewy.com einem Onlinehandel für Tierfutter, circa 10% von GameStop aufgekauft hat und somit der größte Einzelinvestor des Unternehmens wurde. Diesen Anteil baute er auf 12.9% im Dezember desselben Jahres aus. Zu diesem Zeitpunkt hatte sich der Preis der Aktie bereits mehr als verdoppelt. Viele Anleger glaubten daran, dass der Videospielhändler sein überholtes Geschäftsmodell mit dem innovativen Einfluss von Cohen sanieren könnte. GameStop hat es sich zum Ziel gesetzt sein Geschäft auf den Onlinemarkt auszurichten und die Anleger vertrauten dem Unternehmen und stiegen mit ein. Somit fand die Verluststrecke des Unternehmens, welches seit November 2013 bis September 2020 über 90% im Aktienpreis fiel, ein Ende.

Die Rolle der Hedgefonds

So viel zum Thema Rationalität. Wenn ein Unternehmen über Jahre stetig an Wert verliert, weil es sich weigert sich seiner Umwelt anzupassen, so kann man es eigentlich niemandem verübeln, dass man diesem Titel keine Zukunft zuschreibt und sich auf der Short-Seite positioniert. Dies wurde aber im Falle von GameStop nun hart bestraft. Beim Short-Selling spekulieren Hedge Fonds auf fallende Preise eines Aktientitels.

Um das einmal zu erklären: Hierbei leihen sich Anleger eine bestimmte Anzahl (sagen wir 100) von Aktien und verkaufen diese zum aktuellen Preis weiter. Nun steht man aber mit 100 Aktien (nicht dem Preis) in der Schuld des Verleihers. Wenn es gut läuft und der Preis wie erwartet sinkt, deckt man diese Schuld ab, indem man diese 100 Aktien zu einem günstigeren Preis kauft. Somit hat man über die Differenz einen Gewinn erzielt. Steigt der Preis aber, so verliert man über die Differenz sein Geld. Bei schlagartigen Anstiegen, wie hier bei GameStop, redet man von einem „Short-Squeeze“. Hierbei rast der Preis plötzlich in die Höhe. Um weitere Verluste zu vermeiden, nehmen die Short-Seller die entstandenen Verluste in Kauf. Durch die Massenverkäufe der Short-Seller, die in Panik versuchen ihre Verluste zu minimieren, steigt aber der Preis zusätzlich an. Dadurch wird auch der letzte Short-Seller, der keine Nerven aus Stahl hat, aus dem Markt gedrängt. Bei einem ehemals beliebten Short-Titel wie GameStop bedeutet dies, dass Milliarden einfach verpufft sind. Fairerweise waren es die “Milliarden“ von Milliardären die den Kurs durch 2 Hedge Fonds massiv geshortet hatten und nun massiv unter Wasser stehen.

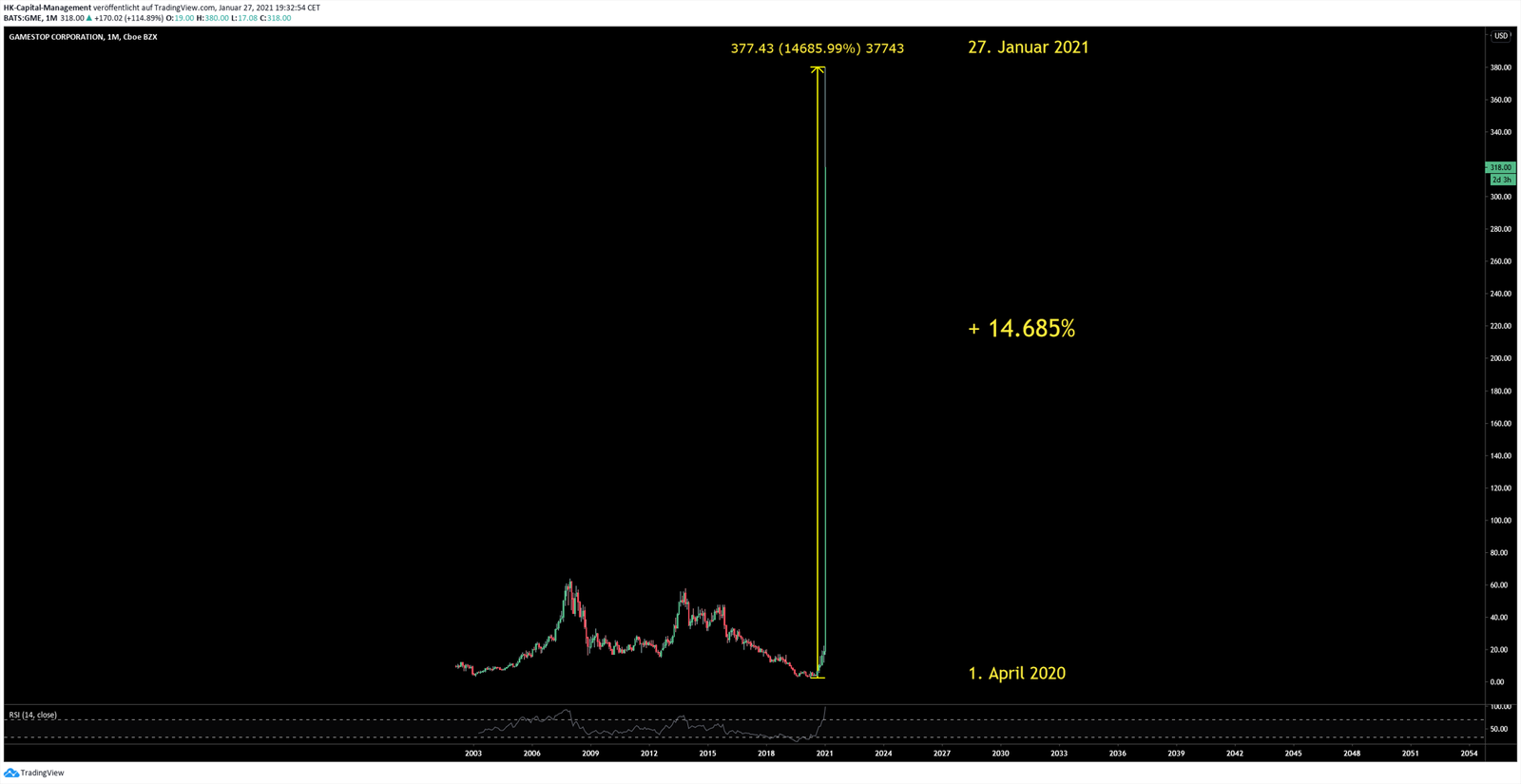

Wie so ein Short Squeeze einen ohnehin bullischen Kursverlauf in die Stratosphäre schicken kann, sehen Sie in folgendem Chart von Gamestop.

Grundsätzlich muss man sagen, dass die Short-Seller oftmals ihre Hausaufgaben richtig machen. Besonders große Finanzinstitute beschäftigen sich Tag ein Tag aus mit hochkomplexen Analysen, Formeln, Berechnungen und arbeiten mit den höchst entwickeltesten Computerprogrammen und Algorithmen, um den richtigen Handel abzuschließen. Ganze Teams von renommierten Ökonomen und Professoren hängen an diesen Auswertungen. Quittiert wird dies in diesem Fall mit Riesenverlusten, weil Internettrends Herdenbewegungen auslösen, die fernab aller Prinzipien der Fundamentalanalyse sind. Das zeigt einfach, dass die Fundamentalanalyse solche psychologischen Fall-Outs nicht miteinbezieht.

Psychologie bei der Aktie

Am Ende des Tages überwiegt halt die Massenpsychologie an den Kapitalmärkten. Auch wenn das schnelle Geld sehr verlockend ist und sich niemand darüber ärgern würde, wenn man auf der Sonnenseite einer solchen Bewegung wäre, ist dies langfristig keine gewinnbringende Einstellung zum Umgang mit Geld. Alles was schnell kommt, geht auch wieder schnell.

Wollen Sie beim nächsten Einstieg dabei sein und einfach unverbindlich testen ob wir diese Ergebnisse auch für Ihr Depot darstellen können?

Das geht und zwar kostenlos!

Kostenlose Anmeldung: www.hkcmanagement.de