Die Zeit für Börsengänge scheint noch immer bestens zu sein, zumindest wenn die Idee stimmt. So gelang in dieser Handelswoche ein starkes IPO an der Wall Street. Die Rede ist von Lyft, dem direkten Konkurrenten des Fahrdienst-Vermittlers Uber. Hier erfahren Sie in Kürze alle Details des Börsenganges.

Lyft steigt um 20 Prozent

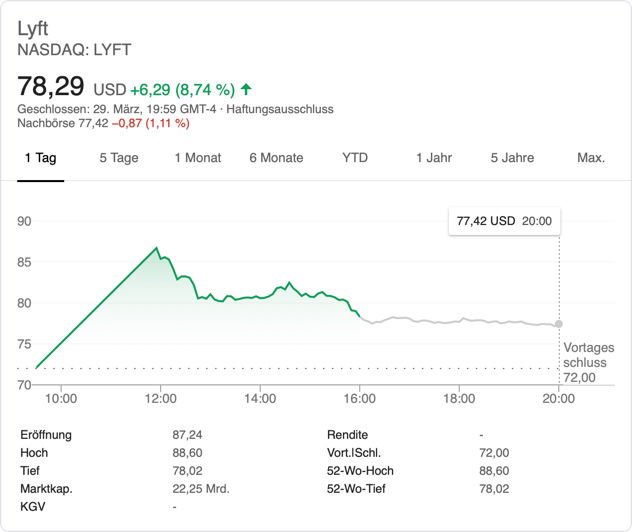

Genauer gesagt, wurde das IPO an der Technologiebörse Nasdaq vollzogen. Sie war schon oft ein Garant für hochwertige IPOs, welche den Anlegern bereits am ersten Handelstag Gewinne einbrachten. So auch bei „LYFT“. Hier lag der erste Kurs beim gestrigen Börsendebüt bei 87,24 Dollar und damit mehr als gut 20 Prozent über dem Ausgabepreis von 72 US-Dollar. Ein voller Erfolg also, der sich im Handelsverlauf zwar abschwächte, aber dennoch einen positiven Freitag aufwies. In folgendem Chart kann man dies noch einmal bestaunen:

Ist damit ein neuer Star an der Börse geboren worden?

Die Daten hinter dem Unternehmen

Damit sammelte das in Kalifornien ansäßige Unternehmen rund 2,3 Milliarden Dollar bei Investoren ein. Wie hier im Bild ebenfalls ersichtlich ist, kann eine Bewertung von mehr als 22 Milliarden US-Dollar errechnet werden. Das ist das zehnfache des Umsatzes aus dem Vorjahr.

Doch was macht das Unternehmen? Letztlich vermittelt Lyft ebenso wie (der Konkurrent) Uber entsprechende Fahrten mit privaten Fahrern, ähnlich einer Taxi-Zentrale für den Nutzer am Ende. Der Marktanteil liegt in den USA bei 39 Prozent.

Die Kunden können sich den Fahrdienst bequem über eine App bestellen und dort auch abrechnen. Lyft selbst erhält pro Transportvermittlung eine entsprechende Vermittlungsgebühr vom Fahrer. In Städten ein spannender Service, aus Sicht der Kunden. Doch man kennt die Berichte noch, wie wenig die Fahrer bei Uber hiervon am Ende profitieren und wie hart das Geschäft untereinander ist.

Insgesamt ist das Geschäftsmodell mit dem Namen „Transportation as a Service“ auf jeden Fall etabliert. Dabei muss sich jedoch im Detail zeigen, wer eigentlich Geld verdient. Die Fahrer selbst sind können dies nur mit viel Fleiss und Zeiteinsatz. Und das Unternehmen?

https://trading-treff.de/kurznachrichten/pinterest-vor-ipo-erste-fakten-zum-boersengang-an-der-wall-street

Hier kommen wir zum Manko des Börsenganges. Dies darf ich Anlegern an dieser Stelle mit auf den Weg geben. Direkt gesagt: Das Unternehmen macht große Verluste! Im vergangenen Jahr fielen dabei nach Angaben des Manager-Magazins rund 911 Millionen Dollar Verlust an, im Jahr zuvor 690 Millionen Euro. Hier wurde mit der Ausweitung vom Umsatz also auch der Verlust entsprechend ausgebaut. An diesen Fakten muss sich die Aktie wohl ebenso dann entsprechend bewerten lassen. Selbst das Management rund um die beiden Gründer Logan Green und John Zimmer haben unter vorgehaltener Hand „gewarnt“, erst in einigen Jahren die Profitabilität zu erreichen. Dies konnte man unter anderem auf BörseARD nachlesen. Aus meiner Sicht ist somit noch keine Eile geboten.

Dennoch behalte ich die Aktien im Auge und sehe persönlich von einem Aufspringen auf diese ersten Kursnotierungen ab.

Viel Erfolg wünscht Andreas Mueller (Bernecker1977)