Edelmetalle sind halt das, was sie sind. Doch auch diese müssen gefördert werden. Es ist ein durchaus volatiles Geschäftsfeld, welches mal gute Gewinne abwirft oder große Kosten verursacht. Eine Eigenschaft, die sich in den Aktienkursen der Minengesellschaften widerspiegelt. Jedoch gibt auch die sogenannten Streaming Gesellschaften.

Streaming Gesellschaften kaufen den Minen ihre geförderten Rohstoffe zu einem Festpreis ab. Eine dieser Unternehmungen, welche sich auf das Streaming von Silber spezialisiert hat, ist Wheaton Precious Metals.

Bevor wir nun aber in die Zahlen von Wheaton Precious Metals einsteigen, ist es zuerst von Nöten, die wichtigen Zahlen zu definieren.

Welche Zahlen sind von Interesse

Um dieses definieren zu können sollten wir die Eigenschaften einer Idealen Unternehmung einmal definieren.

Die Eigenschaften einer idealen Unternehmung sind

- stabile Gewinne.

- geringe bis keine Verschuldung.

- zahlt eine Dividende, auch wenn es nur 1 Cent pro Aktie ist.

- eine möglichst geringe Differenz zwischen Marktkapitalisierung und dem Nettovermögen (Faustmann Ratio).

Da wir nun die Zahlen definiert haben, können wir nun einen Schritt weiter gehen und uns die Zahlen von Wheaton genauer anschauen.

Die Zahlen von Wheaton Precious Metals

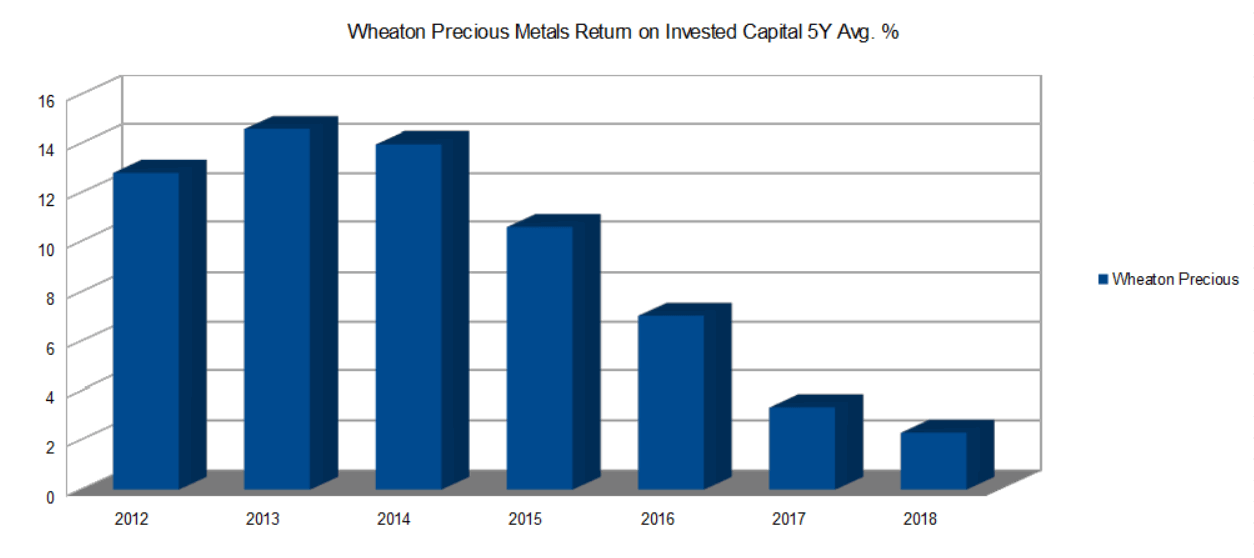

Ob die Unternehmung stabile Gewinne erwirtschaftet, können wir feststellen, indem wir uns den Return on Invested Capital anschauen. Hier nehmen wir aber nicht jedes Jahr für sich, sondern ermitteln den Durchschnitt von 5 Jahren.

In den vergangenen Jahren haben die Gewinne unter den niedrigen Preisen gelitten. Was wir hier nicht sehen, ist, dass der RoIC Wert im Jahr 2015 ein Tief bei -3,09% markiert hat und bis zum Jahr 2018 auf 4,98% anstieg. Sollte sich die aktuelle Lage in den Edelmetallen verfestigen und sich die Ausbrüche bestätigen, dann sollte der RoIC Wert erneut den zweistelligen Bereich erreichen können.

Insgesamt erscheint das Gewinn Profil der Streaming Unternehmung stabiler, als das der Minen.

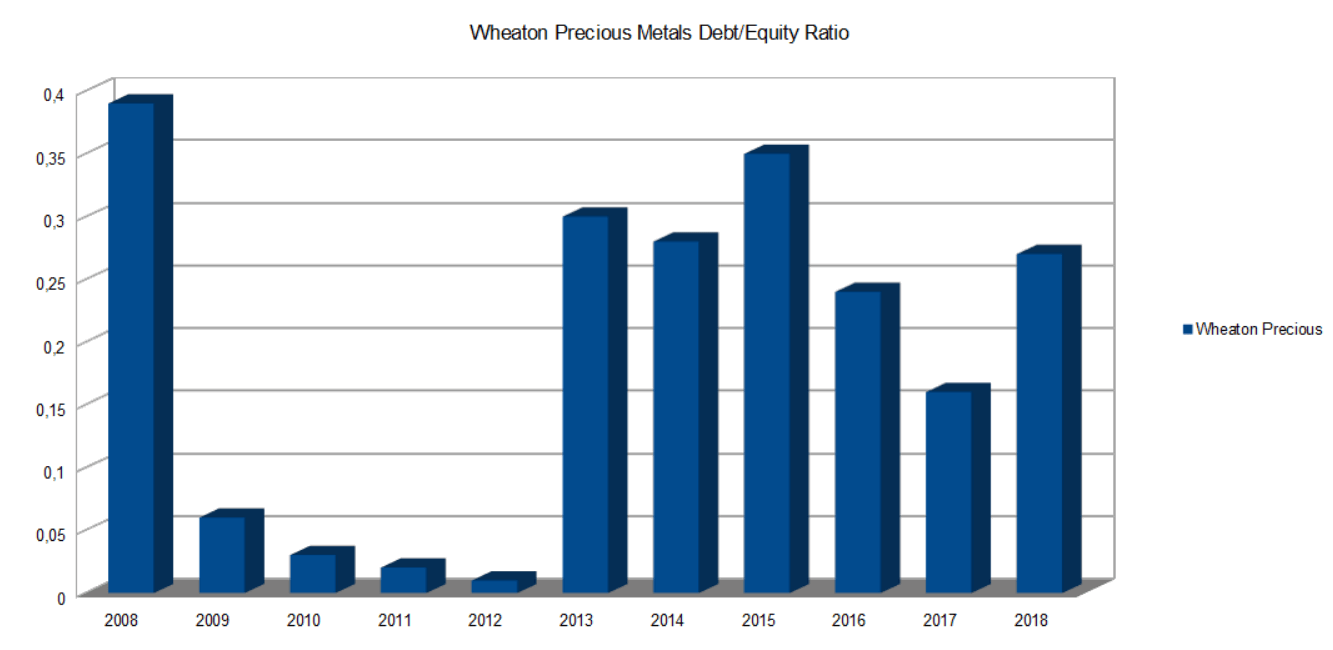

Debt/Equity

Die Verschuldung ist eine Kennziffer welche nicht unterschätzt werden sollte, denn die Refinanzierungsbedingungen verschärfen sich.

Je geringer dieser Wert ist desto geringer ist die Verschuldung der Unternehmung. Aktuell liegt diese Kennzahl bei 0,27. Das bedeutet, dass die Verschuldung 27% des Eigenkapitalwertes erreicht. Damit liegt die Verschuldung in einem akzeptablen Rahmen und wir können mit der Überprüfung weiter gehen.

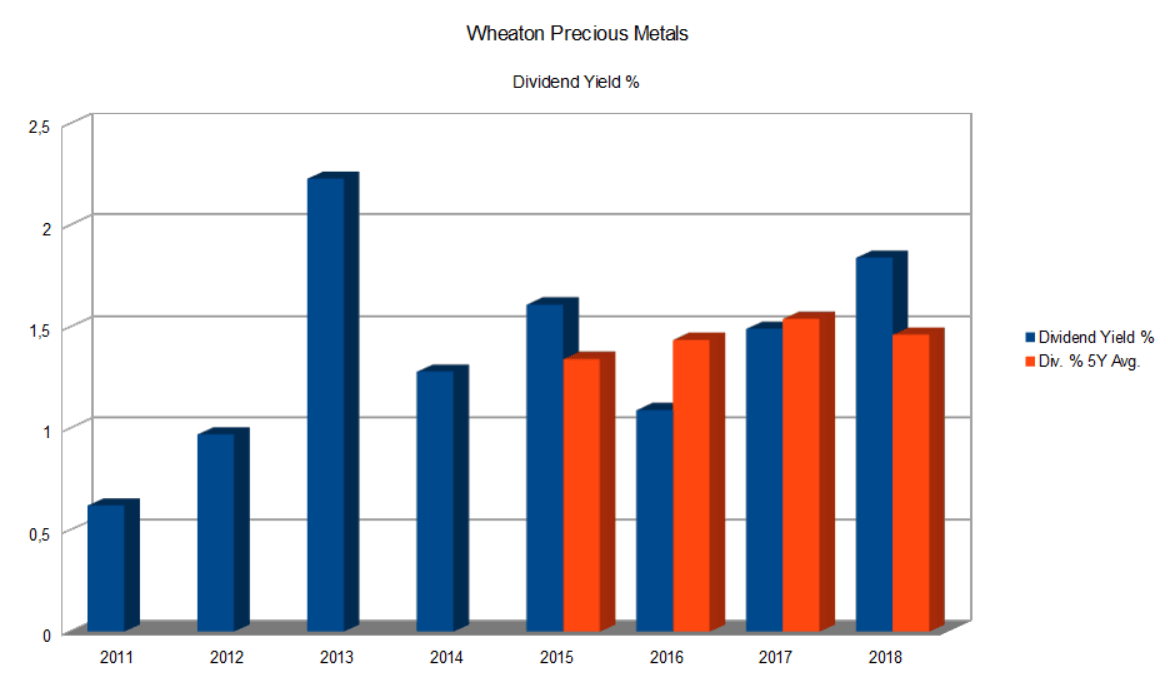

Dividenden Zahlungen

Prüfen wir nun ob und wenn ja, wie stabil die Dividenden Zahlungen erfolgen.

Auch diesen Punkt kann die Unternehmung für sich gewinnen. Sie Zahlt regelmäßig recht stabile Dividenden aus.

Kommen wir nun zu der Bewertung anhand einer auf diesen Sektor angeglichenen Faustmann Ratio.

Faustmann Ratio Bewertung Wheaton Precious Metals

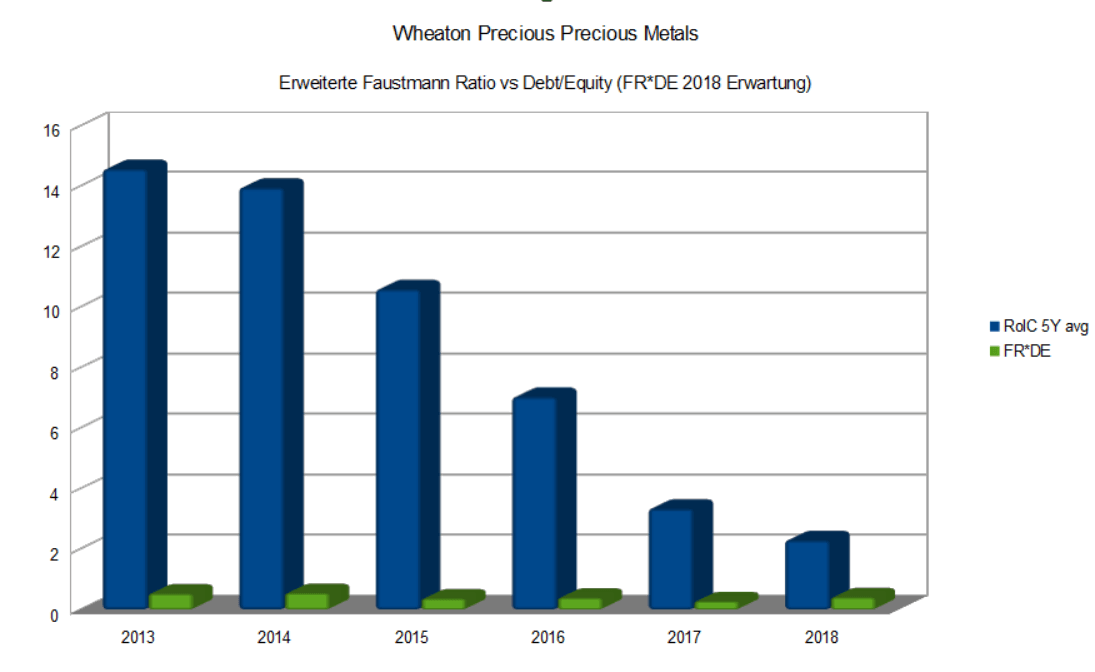

Da wir nun gesehen haben, dass Gewinn und Dividende relativ stabil sind und die Verschuldung recht gering, können wir uns nun der Bewertung widmen. Marktkapitalisierung geteilt durch Nettovermögen lautet die Faustmann Ratio Formel. Erweitert habe ich diese Formel noch, indem sie mit dem Debt to Equity Wert multipliziert wird. Dabei kam folgendes heraus.

Was hier auffällt, ist dass der Wert der erweiterten Faustmann Ratio im Jahr 2018 relativ stark angestiegen ist. Dieses ist auf die Zunahme an Fremdkapital und dem Anstieg der Markkapitalisierung zurückzuführen. Dennoch erscheint die Unternehmung relativ günstig bewertet zu sein.

Vergleicht man die Compound Annual Growth Rate der Aktie mit der von dem Posten Net Property, Plant and Equipment, so bestätigt sich dieses Bild. Das NPPE wuchs seit 2013 mit einem CAGR von 5,139%, während die Aktie im selben Zeitraum nur eine CAGR von 2,621% erreichen konnte. Es wurden offensichtlich Werte geschaffen, die sich nicht im Aktienkurs wiederfinden.

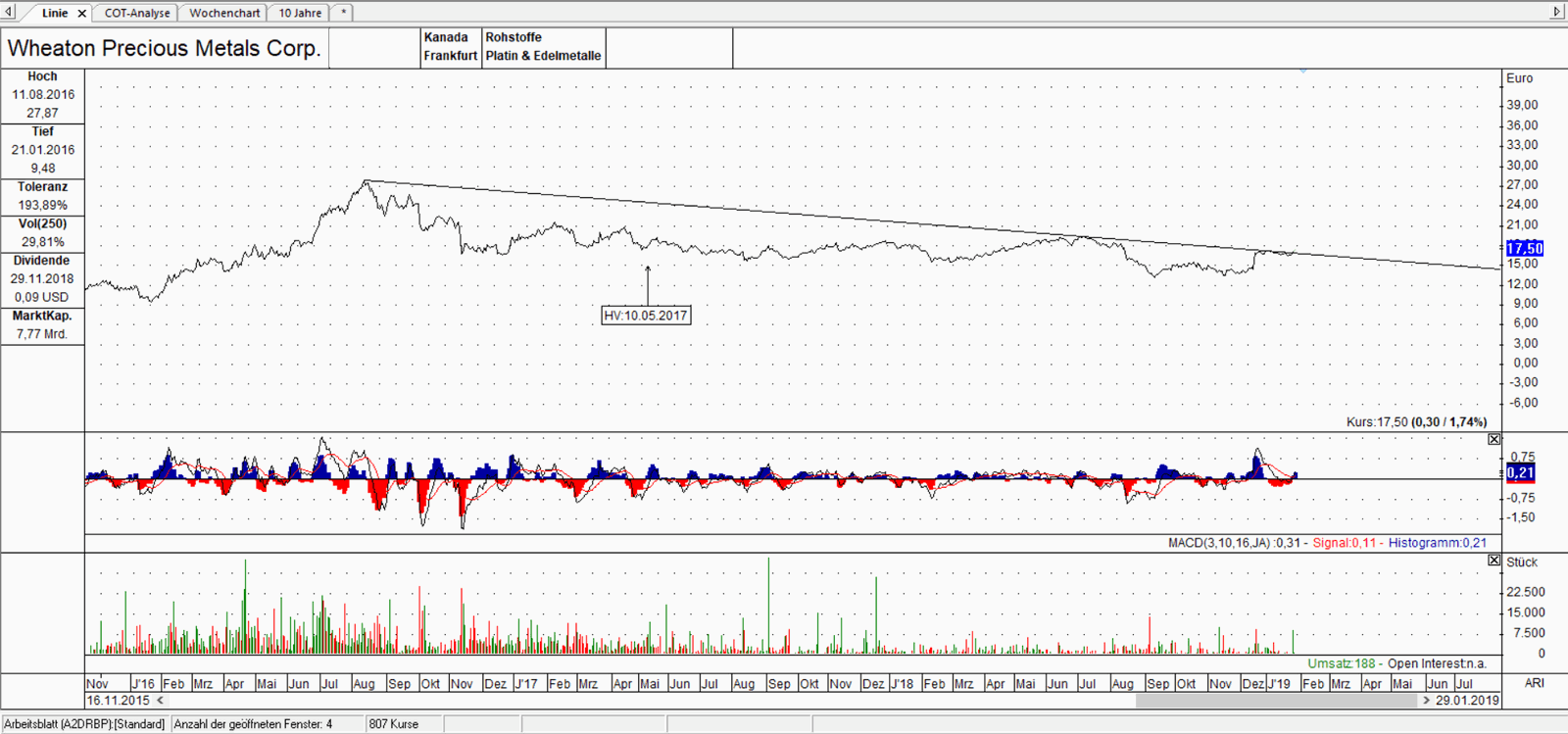

Da wir hier nun schon vom Aktienkurs sprechen, schauen wir uns einmal einen Linienchart von Wheaton an.

Wheaton Precious Metals Linienchart

Aktuell probiert sich die Aktie, angefeuert durch die Edelmetallpreise, an einem Ausbruch über die hier gezeigte Trendlinie. Sollte der Aktie der Ausbruch gelingen wäre es ein äußerst positives Zeichen. Dagegen spricht zur Zeit, dass sich kein New Momentum High bilden konnte. Es ist ein kleiner Wermutstropfen, der das Bild ein wenig lädiert.

Jedoch die Price Action und die recht günstige Bewertung der Aktie, lassen diese recht attraktiv erscheinen.

Mit Sicherheit lässt sich eines sagen, das Streaming Geschäft ist wesentlich stabiler, als das betreiben einer Edelmetallmine.

Selbst bin ich Anteilseigner dieser Unternehmung und wollte hier den Entscheidungsprozess aufzeigen, mit dem ich Aktien im Bereich Edelmetalle und Bergbau filtere. Eine vergleichbare Herangehensweise, ohne die Faustmann Ratio, hatte ich gestern anhand von Industrias Penoles aufgezeigt, einer Unternehmung die neben ihrer starken Stellung im Silberbergbau, verschiedenste Buntmetalle fördert und raffiniert.