Wer als Anleger im Kapitalmarkt unterwegs ist, hat grundsätzlich mehrere Wege zur Verfügung, um Vermögen aufzubauen oder passives Einkommen zu generieren. Jeder dieser Wege hat seine Vorzüge, aber auch Herausforderungen.

So betreibe ich bei Aktien-ETF, die einen Welt-Index wie MSCI World oder MSCI ACWI abbilden, aufgrund eines sehr langfristigen Anlagehorizonts ein sogenanntes „buy and hold“. Denn durch die breite Diversifikation über alle Kontinente und viele Branchen geht es auch zukünftig über Jahre und Jahrzehnte hinweg aufwärts. Zudem zählen Aktien-ETF zu Sondervermögen und sind daher selbst in Krisenzeiten weitgehend sicher – wenn man sie dann nicht verkauft. Auf diese Weise kann ich Vermögensaufbau und einen regelmäßigen Ertrag aufgrund der Dividendenauszahlungen kombinieren.

Bei einzelnen Aktien sind die Risiken höher, über Jahre untätig zu bleiben

Speziell bei einer gezielten Auswahl von einzelnen Aktien halte ich ein reines „buy and hold“ jedoch nicht für die beste Anlagestrategie. Gut zuvor definierte Ausstiegszeitpunkte – entweder aus fundamentalen Gründen oder aus charttechnischen Gesichtspunkten – sind hier lebenswichtig, um nicht als Anleger hässliche Depotleichen anzusammeln. Aus der Erfahrung, in etlichen Depots hineinblicken zu dürfen, weiß ich, dass viele Anleger so einige Depotleichen angesammelt haben.

Es sind im Wesentlichen drei Gründe, bei denen ich mit einer „kaufen und halten“-Strategie nicht zufrieden bin.

1.) Die Aktie zeigt eine deutlich schwache Kursentwicklung

Unternehmen können zwar über eine längere Zeit gute Fundamentaldaten aufweisen, vielleicht sogar preislich unterbewertet sein, aber der Kurs der Aktie will und will einfach nicht signifikant steigen, selbst wenn das sonstige Marktumfeld durchaus positiv ist. Wenn über viele Monate oder gar Jahre hinweg eine deutliche Underperformance zum Gesamtmarkt oder Branchendurchschnitt auftritt, dann stimmt irgendetwas mit diesem Unternehmen nicht.

2.) Große Kursschwankungen innerhalb von Monaten oder wenigen Jahren

Selbst bei großen Traditionsunternehmen können große Kursschwankungen innerhalb von zwei bis drei Jahren aufweisen.

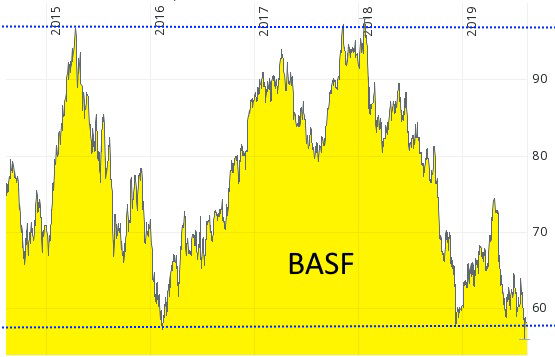

Nehmen wir hier als Beispiel den Chemie-Riesen BASF aus Deutschland.

Seit nunmehr sechs oder sieben Jahren schwankt der Kurs dieser Aktie zwischen 60 und 95 Euro. Das sind zwischenzeitliche Kursrückgänge von teilweise 40%, die man als Anleger verkraften muss.

Ok, nun könnte man sagen: Jedes Mal, wenn der Kurs in die Nähe von 60 Euro gelangt, dann kaufe ich einige Aktien neu hinzu. Bei der anschließenden Aufwärtsbewegung würde ich dann als Anleger belohnt.

Aber, ich kann ja nie mit einer einigermaßen hinreichenden Sicherheit davon ausgehen, dass der Kurswert von 60 Euro wieder auf 95 Euro ansteigen wird.

Der Kurs-Chart der BASF-Aktie pendelte in den letzten Jahren zwischen etwa 60 und 95 Euro. Aktuell ist der Kurswerte sogar ein Stück darunter gefallen.

Wir haben mit E.ON. der Deutschen Bank oder mit General Electric in den USA drei prominente Beispiele, dass aus 40% Kursrückgang von den Höchstständen auch 60 oder mehr als 70% Kursrückgang entstehen kann.

Vor allem kann man nie hinreichend genau wissen, ob sich diese Aktien überhaupt wieder nennenswert erholen können.

Schlimmstenfalls habe ich mit solchen Investments mehr als die Hälfte meines eingesetzten Kapitals verloren und oft wird in derartigen Fällen auch die Dividendenzahlung gekürzt oder gar gestrichen. Womit wir wieder bei der eingangs beschriebenen Depotleiche sind.

3.) Mangelnde Flexibilität in einem Bärenmarkt

Obwohl wir in den letzten zehn Jahren fast nur Aufwärtsbewegungen am Aktienmarkt gesehen haben, wird irgendwann wieder eine Zeit eines Bärenmarktes kommen.

Ein Bärenmarkt ist ein Zeitraum mit überwiegend fallenden Kursen. Vom Frühling 2000 bis Spätwinter 2003 fand ein rund dreijähriger Bärenmarkt statt. Auch während der Finanzkrise tendierten die meisten Aktien abwärts.

Während mich ein Bärenmarkt bei Aktien-ETF eher weniger stört, liegt mir solch ein Zeitraum bei einzelnen Aktien schon schwerer im Magen. Denn ähnlich wie in den vorhin genannten Beispielen kann es sein, dass sich die Aktie eines Unternehmens nach der Krise nicht mehr richtig erholt.

Die Aktie der Deutschen Bank zum Beispiel kostete im Jahr 2007, also ein Jahr vor der Finanzkrise, über 90 Euro. Während der Finanzkrise ging es auf unter 15 Euro zurück.

Nach der Finanzkrise reichte die Erholung bei der Deutschen Bank lediglich bis zu einem Kurswert von etwa 45 Euro. Und von dort aus ging der langsame, aber stetige Verfall dieser Aktie weiter und heute steht sie bei unter 10 Euro.

Wenn ich in solchen Fällen untätig bleibe und einfach nur diese starken Kursrückgänge aussitzen will, dann bleibt mir nur die Hoffnung, und diese liegt außerhalb meines Einflussbereiches.

Das heißt, ich muss mir etwas überlegen, womit ich einfach mehr Kontrolle über meine Investments und damit letztendlich auch über mein Geld behalte.

Flexibel sein und die Kontrolle über die eigenen Investments behalten

Aus meiner Sicht ist die Verlustbegrenzung einer der Haupt-Schlüssel für erfolgreiche Investments. Ein Vorgehen, was zwar durchaus etwas mehr aktives Management erfordert, aber ich denke der Mehraufwand hält sich einigermaßen und Grenzen und er wird sich letztendlich auszahlen.

Und hier kombiniere ich bei meiner Aktienauswahl Qualität und Trend. Zunächst einmal schaue ich mir bei einem Unternehmen die Bilanzzahlen der letzten fünf Jahre an. Wichtig für mich ist:

- Waren Umsatz, operativer Cashflow und Gewinn insgesamt ansteigend?

- Ist das Unternehmen profitabel?

- Gibt es ausreichend hohe Liquiditätsreserven und ist der Verschuldungsgrad nicht zu hoch?

Nach dieser quantitativen Analyse – wie die Fundamentaldaten-Analyse auch heißt – gibt es einen Pool aus etwa zwei bis drei Dutzend Aktien, die jetzt in die engere Wahl kommen.

Als nächstes schaue ich mir an, ob eine Aktie in der letzten Zeit angestiegen ist und nur wenn sie sich in einem Aufwärtstrend befindet, kaufe ich sie mir ins Depot.

Im Unterschied zur fundamentalen Analyse gibt es bei der sogenannten Trendfolge-Strategie relativ klare Signale zum Einstieg, aber auch zum Ausstieg. Zum Erkennen eines Trends können sowohl gleitende Durchschnitte oder Indikatoren zur Identifizierung eines Trends herangezogen.

Die aus der Sicht der Markttechnik einfachste Definition eines Trends sind jedoch aufsteigende Hoch- und Tiefpunkte in einem Aufwärtstrend und entsprechend absteigende Hoch- und Tiefpunkte in einem Abwärtstrend.

Als Beispiele, die Qualität und Trend derzeit vereinen, seien eine Visa, eine LVMH oder eine Microsoft genannt.

Erst wenn der Aufwärtstrend gebrochen ist – und das kann mitunter Jahre dauern – steige ich teilweise oder ganz aus diesem Investment aus.

Allerdings bleibt diese Aktie weiterhin bei mir auf der Watchlist und bei einer Wiederaufnahme eines Trends kaufe ich ggf. wieder eine Tranche und bin somit erneut dabei.

Was sind die Vor- und Nachteile dieses Vorgehens?

- Ein Vorteil ist, dass im Falle steigender Kurse, die Aktien tatsächlich schon auf dem Weg nach oben sind. In einem Aufwärtstrend werden weitere Anleger, aber auch automatisierte Handelssysteme auf solch einen Aufwärtstrend aufmerksam und steigen in diesen Trend ein, was wiederum trendfortsetzend wirkt.

- Der nächste Vorteil ist, dass es beim Folgen eines Trends klare Ausstiegskriterien gibt. Selbst wenn ich erst zum Ende eines Trends einsteigen sollte, werden durch ein konsequentes Risikomanagement größere Verluste unterbunden.

- Ein dritter Vorteil ist folgender: Sobald sich ein gesamter Markt nach oben bewegt, werden einzelne Aktien noch stärker ansteigen.

Das heißt mit einem Pool aus schon gut laufenden Qualitätsaktien ist die Wahrscheinlichkeit erhöht, eine Outperformance gegenüber dem Marktdurchschnitt zu erzielen.

Natürlich funktioniert das nicht immer, aber die Wahrscheinlichkeit dafür liegt höher als bei 50%, also einem Münzwurf.

Das waren die Vorteile, jedoch gibt es auch einige Nachteile.

- Ganz klar, gegenüber einer „buy and hold“ – Strategie ist eine höhere Handelsaktivität notwendig. Das heißt bei mir, dass ich pro Woche ein bis zwei Stunden den Markt analysiere, um potenzielle Kaufkandidaten zu finden. Nun beschäftige ich mich gerne mit der Börse, daher stören mich diese ein bis zwei Stunden nicht wirklich.

- Durch die größere Handelsaktivität kommen auch höhere Transaktions-Gebühren zustande. Und hier ist zumindest jährlich ein Check notwendig, ob sich der Gewinn durch die Trend-Trades gegenüber den Gebühren überhaupt lohnen. Also die Gewinne sollten natürlich schon deutlich über den Gebühren liegen.

- Und was auch nicht unter dem Tisch fallen sollte, dass schon eine gehörige Portion Disziplin gehört, um das eigene Regelwerk auch wirklich zu befolgen und möglichst Bauchentscheidungen zu unterdrücken.

So, ich hoffe, dass ich dich mit diesem Artikel inspirieren konnte

Einfach, dass es wirklich mehrere Wege gibt, um vom Kapitalmarkt zu profitieren.

Wir leben diesbezüglich in einer unglaublich tollen Zeit. Denn vor 20 Jahren waren die verschiedenen Varianten für Privatanleger kaum möglich und wenn, dann war dies ein sehr kostspieliges Unterfangen.

Wenn du mehr zu meinen Handelsaktivitäten erfahren möchtest, dann komm doch einfach in meine Facebook-Gruppe.

Viel Erfolg wünscht Dir auf dem Weg zum passiven Geldfluss Dein Lars Hattwig