Nasdaq 100, Dow 30 und Co. erwarten nach Aussagen von JP Morgan Chef James Dimon im März die Rückkehr in den Bärenmarkt. Doch was am Freitag nach den Aussagen von US-Notenbänkern geschah, offenbart ein gänzlich anderes Bild. Diese Marktreaktion spielt keinesfalls das Muster eines Bärenmarktes. Liegt Dimon etwa falsch mit seiner Vermutung?

Robuste Konjunktur, Präsidentschaftszyklus und bullische Vorzeichen

Zugegeben, die Begründung von James Dimon für eine mögliche Rückkehr in einen Bärenmarkt klingen plausibel. Ein starker Arbeitsmarkt und gefüllte Brieftaschen dürften die Konsumlust kaum trüben. Die Hoffnung auf einen weiteren Rückgang der Preise wird damit allerdings auch gedämpft. Denn hohe Nachfrage dürfte kaum zu den erhofften Preisrückgängen beitragen und somit nicht zu einer sinkenden Inflation führen. JP Morgan begründet so die Spannungen bei der Fed, die deswegen weiter an der Zinsschraube drehen dürfte.

Doch die jüngsten Aussagen seitens offizieller Fed Mitglieder deuten darauf hin, dass es zunächst keine Beschleunigung der Zinssteigerungsraten von 25 Basispunkten auf 50 Basispunkten geben wird. Diese Nachricht schlug an den Bondmärkte hohe Wellen. So sind die Zinsen der 10-jährigen US-Anleihen sichtbar von den Wochenhochs bei gut 4,08 Prozent auf 3,96 Prozent zurückgekommen.

Nasdaq 100 hat 1.700 Punkte Potential

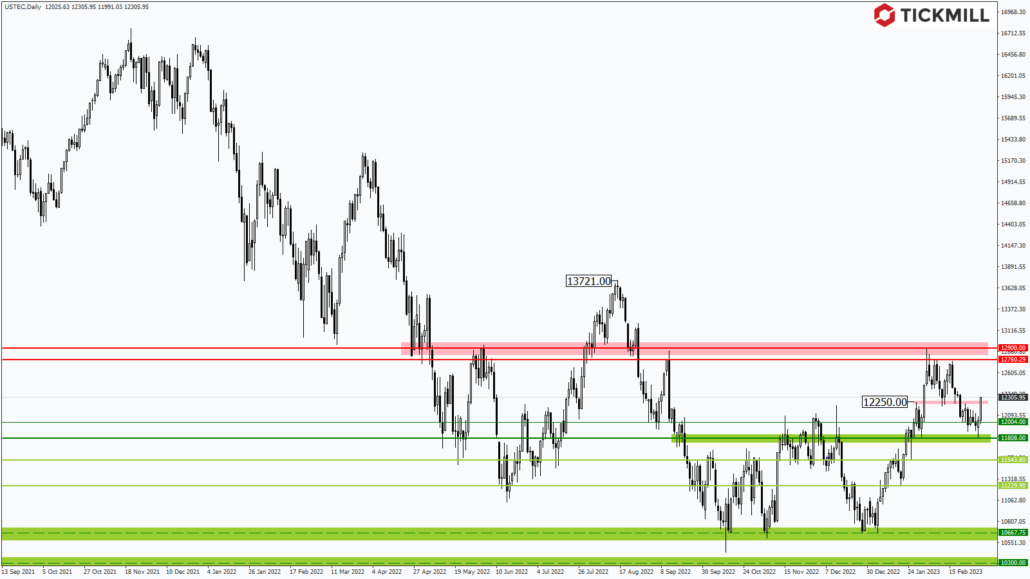

Die direkte Kursreaktion im Nasdaq 100 auf die Nachricht der US-Notenbänker, dass eine Zinsanhebung von 50 Basispunkten im März vom Tisch ist, hat im Nasdaq 100 zu einem Kursanstieg von gut 2 Prozent an nur einem Tag beflügelt. Werden zu dieser Reaktion noch die Tatsachen hinzugefügt, dass der Januareffekt (positiver Jahresauftakt = positives Handesljahr) und das 3. US Präsidentschaftsjahr (Vorwahljahr = bullisch) sowie die aktuelle Sentiment an den Börsen eher bärisch ist, hat ein bullisches Szenario ebenfalls eine Relevanz.

Im Nasdaq 100 bedeutet das aus charttechnischer Sicht zunächst ein Potential für Zuwächse bis zum aktuellen Jahreshoch bei but 12.900 Punkten. Im Optimalfall steht sogar ein Test des Sommerhochs 2022 bei gut 13.700 Punkten auf der Agenda.

Videobesprechung

Tickmill’s LIVE-Besprechung: Wo Bulle und Bär um die Vorherrschaft ringen, warten oft beste Chancen. Behalten Sie börsentäglich die wichtigsten Fakten rund um starke Trends im Blick und verpassen Sie keine Gelegenheit. Melden Sie sich jetzt für die LIVE-Besprechung der täglichen Trading-Ideen um 8:30 Uhr bei Tickmill an.

Weitere Informationen zu Tickmill finden Sie mit einem Klick auf hier.

Erfolgreiches Trading wünscht Ihnen

Ihr Mike Seidl

Haftungsausschluss: Das bereitgestellte Material dient nur zu Informationszwecken und sollte nicht als Anlageberatung betrachtet werden. Die im Text geäußerten Ansichten, Informationen oder Meinungen gehören ausschließlich dem Autor und nicht dem Auftraggeber des Autors, der Organisation, dem Ausschuss oder einer anderen Gruppe oder Einzelperson oder Gesellschaft.

Risikowarnung: CFDs sind komplexe Instrumente und bergen ein hohes Risiko, aufgrund von Hebeleffekten schnell Geld zu verlieren. 75% und 73% der Privatanlegerkonten verlieren Geld, wenn sie CFDs mit Tickmill UK Ltd bzw. Tickmill Europe Ltd handeln. Sie sollten überlegen, ob Sie verstehen, wie CFDs funktionieren, und ob Sie es sich leisten können, das hohe Risiko einzugehen, Ihr Geld zu verlieren.