Der Dow Jones hatte im Juni 2019 – nicht nur nach Punkten, sondern auch prozentual – einen der besten Monate der letzten Jahre. Wo liegen die Ziele nach Elliott Wellen für die nächste Zeit?

Nachdem wir uns in den ersten beiden Artikeln der Reihe bereits mit den langfristigen Chancen und Risiken im Dow Jones aus Sicht der Charttechnik auseinandergesetzt haben, werden wir in diesem Teil den Dow Jones nach Elliott Wellen betrachten.

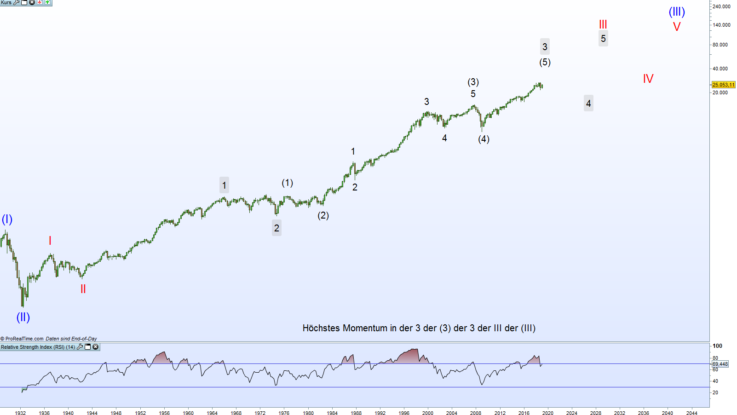

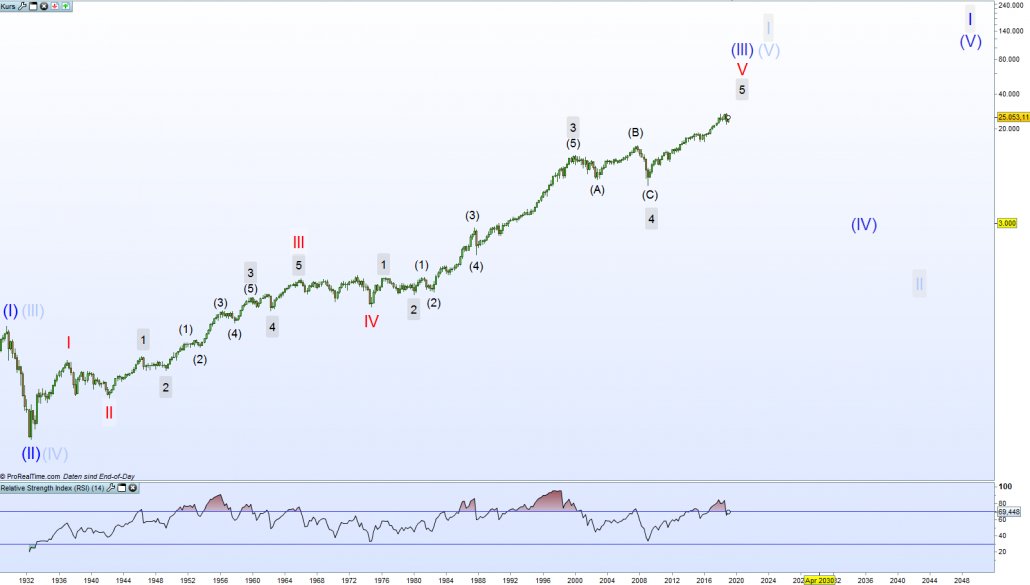

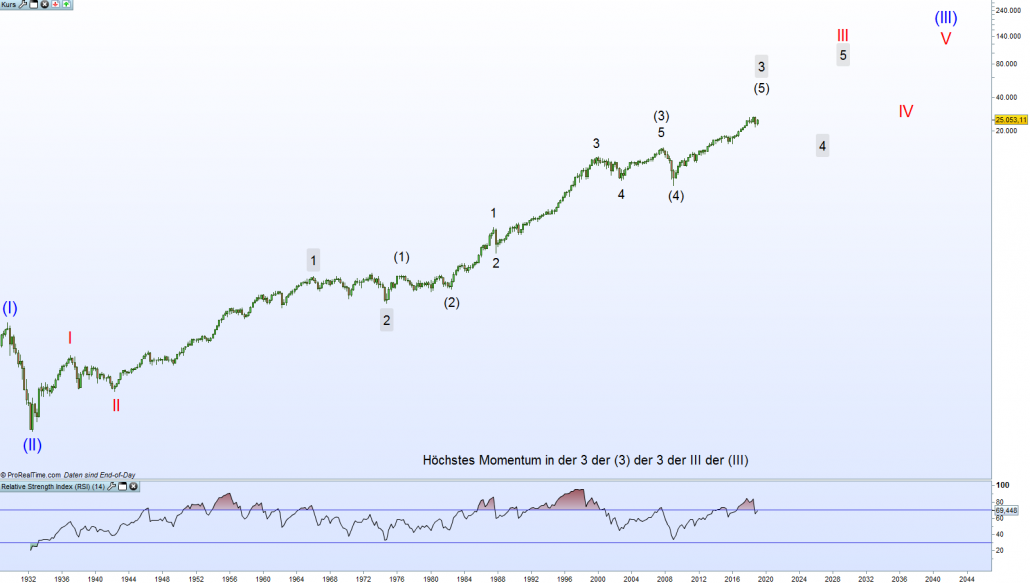

Die Analyse bezieht sich hierbei wieder auf den Zeitraum seit dem Beginn der großen Depression. Das Hoch, das vor dem großen Crash gebildet wurde, stellt vermutlich eine (I) oder eventuell sogar eine (III) des laufenden Superzyklus dar. Aufgrund der Tiefe der anschließenden Korrektur Anfang der 30er Jahre ist es vermutlich eine (I). Daher wird dies hier favorisiert.

Die bärische Variante – Halbierung voraus?

Viele Trader fragen sich aktuell, wann es „endlich“ mal wieder ordentlich korrigiert, der Wunsch nach einem Crash scheint groß zu sein. Doch die Suche nach dem perfekten Short-Einstieg klappt in den seltensten Fällen und lenkt den Blick von dem enormen Potential auf der Oberseite ab. Der Grund für den Wunsch nach dem Crash ist meistens unbegründet. Teilweise werden auch „fundamentale“ Argumente eingeführt wie beispielsweise die aktuellen Zoll-Thematiken der USA. Vielleicht ist es auch die Hoffnung auf eine volatile Bewegung sowie eine Markbereinigung, nach der man endlich wieder günstiger einsteigen kann?

Der „bärische“ Chart zeigt genau diese Variante. In dieser könnte nach Beendigung des aktuellen Impulses bereits die große (III) seit Ende der großen Depression fertig gezählt werden. Im Anschluss wären 50% Korrektur vom Hoch durchaus denkbar.

Knackpunt des Counts: Bei dieser Variante liegt das Hoch im Momentum nicht an der für Elliott Wellen optimalen Stelle, mehr dazu gleich. Außerdem wäre typischerweise die rote III die längste Welle, hier ist es die V.

Die bullische Variante – langfristig weiteres Aufwärts-Potential?

Nach der Elliott Wellen Theorie entsteht in der Welle 3 meistens das höchste Momentum. Im Chart der letzten 90 Jahre erkennt man, dass der RSI Ende der 90er Jahre den höchsten Stand hatte. Dies würde sehr gut zur „bullischen“ Zählung passen. Denn hier fällt das Hoch im Momentum mit der 3 der (3) der 3 der III der (III) zusammen.

Auch in dieser Variante wird nach Abschluss des laufenden Impuls-Stückes (grau hinterlegte 3) eine 4 folgen. Diese sollte aufgrund der häufigen Alternation schnell und tief laufen, da die korrespondierende 2 (grau hinterlegt) flach verlief. Als Ziel für diese 4 wäre das 38er oder das 50er Retracement denkbar (also beispielsweise eine Korrektur von 40.000 bis 20.000). Danach folgen zwei weitere große Impuls-Wellen, bevor überhaupt die (III) abgeschlossen wird. Dieser Count zeigt erneut das enorme Potential des Dow Jones, auch in den kommenden Jahren, gegen das man sich nicht ohne guten Plan stellen sollte.

Die Quintessenz aus der Elliott Wellen Analyse

Beide Counts haben eines gemeinsam: Seit dem Tief in der Finanzkriese 2009 laufen wir in einer 5 nach oben. Diese 5 wollen wir uns nun im Detail ansehen, denn sie könnte uns noch eine Weile beschäftigen. Welche der beiden oberen Varianten dann wirklich läuft, ist für den Verlauf der kommenden Monate nicht entscheidend.

Das Allzeithoch wurde höchstwahrscheinlich mit einer überschießenden (korrektiven) Welle in der blauen 4 erreicht, was auf anschließende Hochs hindeutet. Das Hoch im Februar 2019 könnte bereits die i der 5 gewesen sein. Diese wurde wieder von einer überschießenden Korrektur gefolgt, was erneut Aufwärts-Potential andeutet. Ein möglicher Count zeigt, dass wir aktuell kurz vor einem starken Ausbruch aus der Schiebezone seit Anfang 2018 stehen könnten:

Zusammenfassung: Der Impuls seit der Finanzkrise scheint noch nicht beendet zu sein. Ein Ausbruch über das Allzeithoch könnte sehr weit tragen. Solange die MOB hält, sind beide langfristigen Counts denkbar.

Ein kurzer charttechnischer Blick nach Europa

Dass kürzlich weitere Zinssenkungen in der Euro-Zone als Möglichkeit erwähnt wurden, wurde von den Anlegern positiv aufgenommen. Eventuell schaut man sich in Europa künftig auch das amerikanische Prinzip bezüglich der Schuldenkultur ab und lässt die „lästigen“ Schuldenobergrenzen und schwarzen Nullen hinter sich.

Strategien für den Handelserfolg

Dies könnte die Wirtschaft nochmals ankurbeln. Alternativ könnte auch in einer schwachen Wirtschaft ein Negativzins dazu führen, dass Aktienkurse eine Zeit lang scheinbar grundlos weiter steigen. Erfreulich wäre daher ein Ausbruch aus der langen Konsolidierung in den europäischen Bluechips, der aktuell kurz bevor stehen könnte. Hier schön zu sehen im Euro Stoxx: