Die größte Mediale Aufmerksamkeit liegt seit eh und je auf den Aktienmärkten. Öl ist gestiegen, deshalb sind die Aktienkurse gefallen, eine Nachricht wie sie viele male im Jahr gelesen werden kann. Doch geht das am eigentlichen Maschinenraum der Finanzmärkte vorbei. Die Anleihemärkte sind es, die besonderer Beobachtung bedürfen.

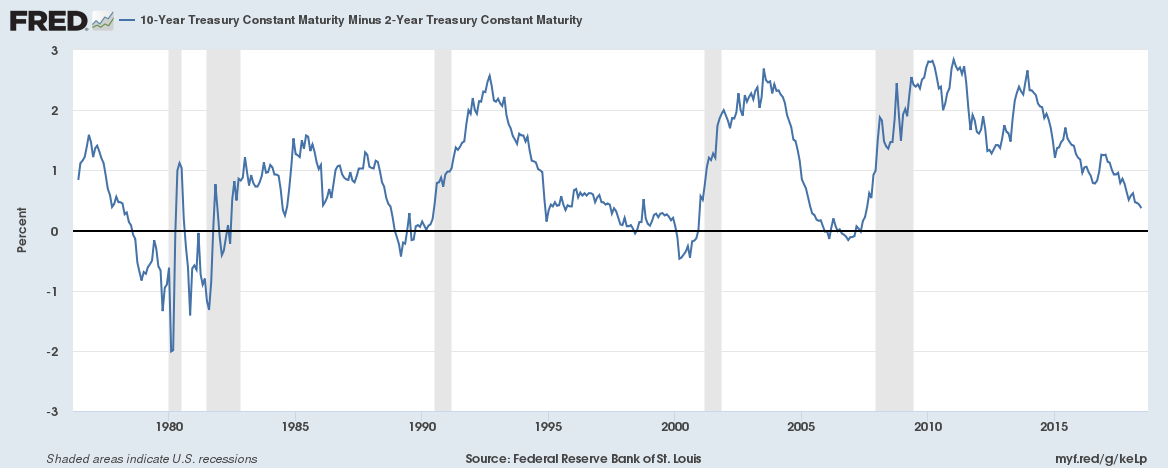

Treasury Notes Spread Verengung

Der Spread liegt aktuell bei 0,37%, doch ist der Trend eindeutig. Ein Zeichen, dass der Stress innerhalb des Systems zunimmt.

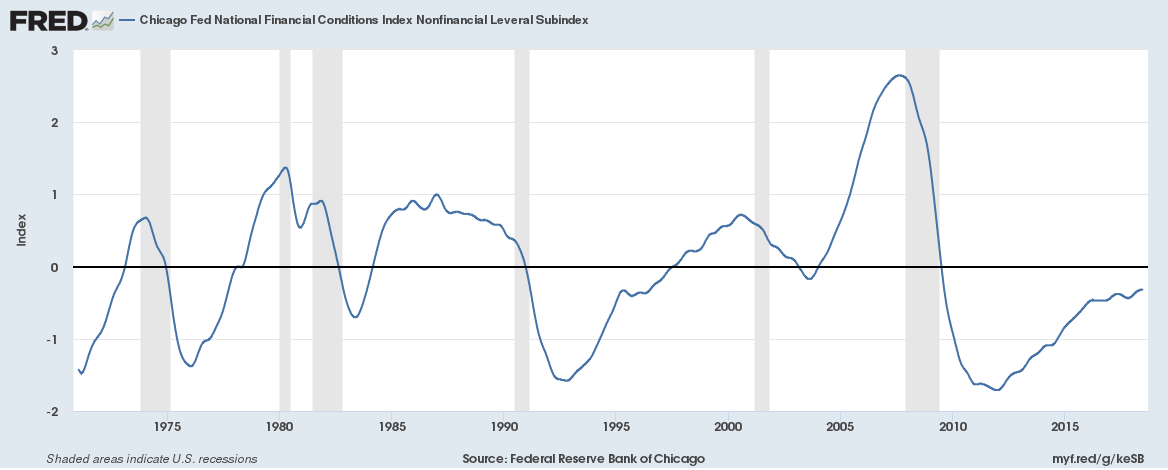

Markt Zustand

In ihm wird folgendes gemessen:

The leverage subindex consists of debt and equity measures.

Debt, die Schulden, da sind wir wieder bei dem Anleihemarkt, hier tut sich etwas erstaunliches. Seit September 2016 hat die FED die Zinswende beschleunigt vorangetrieben.

Diese beschleunigte Zinswende führte zu einem interessanten Ergebnis.

Was sind Anleihen? Eigenschaften, Klassifizierungen und die Bewertung von Anleihen

Investment Grade vs. High Yield

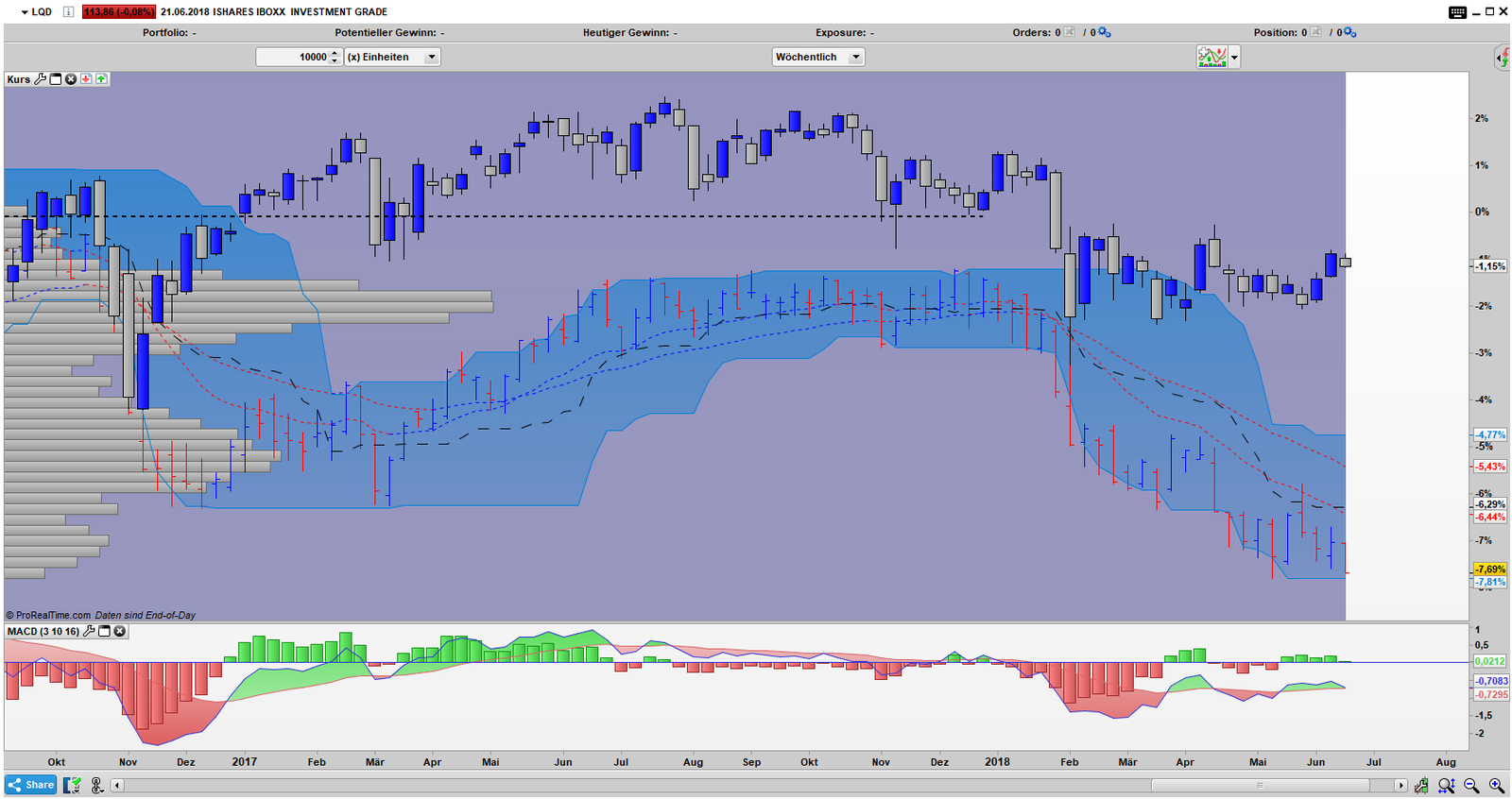

Ein recht unauffälliger Chart möchte man meinen. Während sich die Investment Grade Anleihen noch in ihrer Range bewegen, kam es im High Yield Bereich schon 2015 zu einem abrutschen der Kurse.

Doch interessanter ist das Verhalten der IG seit dem Sep. 2016.

Begrenzt man den Chart auf diesen Zeitraum wird die Anomalie deutlich.

Ein recht befremdliches Verhalten, denn die IG Anleihen scheinen wesentlich stärker unter der Zinswende zu leiden, als die HY Anleihen. Es fällt jedenfalls auf und lässt die Vermutung aufkommen, dass hier etwas nicht stimmt.

Dieser Spread wird nicht ewig anhalten, denn eigentlich sollten die Finanzschwachen Unternehmungen mit schlechter Bonität eher unter der Zinswende leiden, als die Finanzstarken.

Spätestens, wenn die Kurse der High Yield Anleihen erneut anfangen nachzugeben ist höchste Vorsicht geboten, dann drohen erneut Marktunruhen.