Brexit-Chaos, Zinsen im freien Fall und der DAX steigt? Für Anleger sind wieder einmal unlogische Zeiten angebrochen. Während das Bauchgefühl vieler Anleger nach einer Korrektur der starken Aufwärtsbewegung der letzten Wochen ruft, steigt der DAX weiter. Ist der Bärenmarkt überwunden?

André Kostolany fand für den Aktienmarkt oftmals sehr treffende Worte. So beschrieb er die Bewegungen von Aktien an den Börsen einst auch mit einer mathematischen Formel.

2 X 2 = 5 -1

In den letzten Tagen dürfte es vielen Anleger sehr schwer fallen, den Aktienmarkt zu interpretieren. Diese alte mathematische Beschreibung der Kursbewegungen an der Börse ist die wohl passende Antwort auf diese Gefühle der Verunsicherung. Denn in der Tat sind die Rahmenbedingungen für weitere steigende Kurse eher schlecht. Doch dem Aktienmarkt scheint das egal zu sein, oder?

Die Zinsen treiben die Aktien

Die Börsen waren noch nie logischer oder unlogischer, als sie es heute sind. Allerdings wechseln sich die Phasen der Korrelation zwischen Wirtschaft und Aktienmarkt regelmäßig ab. Dieser Umstand ist einer der Hauptgründe für die Schwierigkeit, dauerhaft profitabel an der Börse zu handeln. Während rationale Menschen vor allem in den Phasen des Gleichlaufs gute Profite erzielen, sind es die irrationalen Menschen, die es ihnen in der folgenden Phase wieder abnehmen. Das Umschalten der Denkmuster fällt uns sehr schwer.

Und auch in den letzten Wochen seit Beginn des Jahres 2019 ist dieser Umstand wieder beobachtbar. Immerhin trüben sich die wirtschaftlichen Bedingungen ein. Diese Eintrübung geht mittlerweile soweit, dass die Zinsstrukturkurve in Amerika invers ist. Dies ist im Normalfall ein klassischer Vorbote von heftigen Korrekturen am Markt. Nicht ohne Grund bezeichnet Donald Trump die letzten Zinserhöhungen der Fed als „Fehler“. Und auch der Umstand, dass die deutschen Staatsanleihen sogar im 10 jährigen Bereich bereits negativ rentieren, passt in dieses Bild. Dennoch gehen die Kursanstiege an den Börsen seit der Marktkorrektur Ende 2018 nun in den 4. Monat. Doch woher schöpfen die Aktienkäufer diesen Optimismus?

Der Glaube an einen ewig steigenden Aktienmarkt, solange die Zinsen nur niedrig genug sind, ist zurück. Die Allmacht der Notenbanken wird seit einigen Wochen wieder als gegeben hingenommen. Vor allem das Zurückrudern der Fed hat den Glauben an politisch gewollte Börsenanstiege erneut befeuert. Doch die Zinsen sind nicht der einzige Umstand, der die Märkte antreibt.

Das kommende Wahljahr wirft bereits Schatten

Das Jahr 2020 wird nicht nur für politisch interessierte Menschen interessant. Die Entscheidung über den nächsten Präsidenten in den USA steht an und dürfte ebenfalls zum Optimismus der letzten Wochen passen. Immerhin erwarten Beobachter nicht, dass die Fed mit ihrer „unabhängigen Geldpolitik“ vor den Wahlen im Jahr 2020 bewusst eine wirtschaftliche Abkühlung riskieren wird. Die 180 Grad Wende von Jerome Powell passt bereits in dieses Bild. Die Terminmärkte deuten daher nicht nur auf ein Ende des Zinserhöhungszyklus hin, man erkennt bereits ein wenig Fantasie für bevorstehende Zinssenkungen. Ist der Bärenmarkt damit wirklich abgesagt und auf die nächsten Monate unwahrscheinlich geworden?

Die Bedrohung bleibt

Natürlich sind die Zentralbanken, wie die Fed und die EZB, nicht allmächtig. Ein Blick auf den seit Jahrzehnten andauernden Kampf der Bank of Japan zeigt diesen Umstand deutlich auf. Und auch wenn der Wille, die Präsidentschaftswahlen möglichst nicht zu beeinflussen, vorhanden sein sollte, so ist es eben nur ein Wille und kein Gesetz. Denn das wirkliche Hauptproblem der Kapitalmärkte ist weiterhin ungelöst und schaukelt sich bereits erneut auf, mit dem Wunsch sich zu entladen.

Short Volatilität

Der Short Volatilität-Trade bahnt sich bereits den Weg zurück. Die Aktienmärkte werden mittelfristig von heftigen Korrekturen bedroht. Der Hauptgrund dafür ist der durch verschwindende Zinsen angetriebene Anstieg der Aktien. Banken, Versicherungen und Portfolioverwalter im Allgemeinen sind auf der Suche nach „Zinsalternativen“. Diese Suche führt die meisten Portfolioverwalter über kurz oder lang in Richtung Verkauf von Volatilität.

Damit wir uns an dieser Stelle richtig verstehen – der Verkauf von Volatilität ist nichts anderes, als die Wette auf „Normalität“. Ein Ausbruch aus diesem normalen Umfeld könnte viele Vermögensverwalter an den Rand des Untergangs bringen. Und ein Verschwinden des Zinses in unserer Welt ist alles andere als „normal“. Der so beliebte Verkauf von Volatilität an den Kapitalmärkten stellt damit einen der wichtigsten Vorboten des kommenden Ungemachs dar. Doch nicht nur der Verkauf von Volatilität bedroht die Märkte.

Auch Zinsen stützten nicht ewig

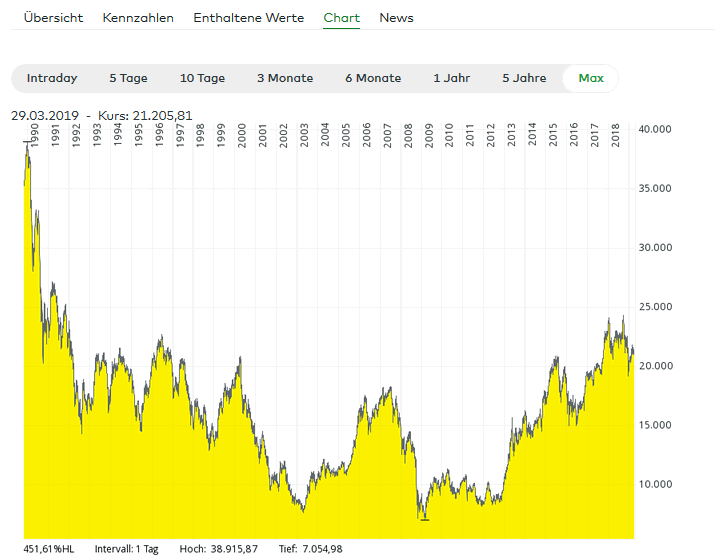

Die japanische Bevölkerung ist der restlichen westlichen Welt bereits um Jahre voraus. Der Aktienmarkt in Japan hat bereits vor dem Jahr 1990 sein Allzeithoch gefunden und befindet sich seitdem im schwierigen Fahrwasser. Auch hier verschwand der Zins dauerhaft von der Bildfläche. Noch im Jahr 1990 war ein Zinsniveau von 6 % „normal“. Doch bereits ein paar Jahre später steuerte Japan auf das Nullzinsniveau zu, welches bis zum heutigen Tag nicht mehr verlassen werden konnte. Dennoch konnten die Aktienmärkte sich nie mehr auf den Weg zu alten Höhen machen. Der Tiefpunkt wurde auch erst im Jahr 2009 gefunden. Erst die QE-Maßnahmen der restlichen westlichen Welt gepaart mit dem Nullzins in Amerika, Europa und weiteren Staaten konnte dem Aktienmarkt in Japan seit vielen Jahren auf die Sprünge helfen.

In jedem Falle kann man aus dieser Entwicklung ablesen, dass die Macht der Notenbanken eben doch begrenzt ist. Der Aufkauf von Anleihen und das Senken der Zinsen ist ein Stimulus, aber keine Garantie für steigende Kurse an den Aktienmärkten. Vor allem das Verschwinden der Zinsen für eine so lange Zeit dürfte immer mehr Probleme bereiten.

Die Märkte werden anfällig werden. Ausbrüche aus der finanzmathematischen Normalität werden immer wieder heftige Abstürze verursachen, die wie aus dem Nichts erscheinen werden. Spätestens an dieser Stelle wird man erkennen, dass ein Nullzins nicht ausreichen wird. Silvio Gesells Idee vom Freigeld und einem deutlichen Negativzins wird zu einer neuen Normalität werden. Aus heutiger Sicht gibt es dazu nur zwei Alternativen.

Alternative 1 – Basisinnovation

Eine mögliche Alternative zum dauerhaften Negativzins von mehreren Prozent wäre eine neue wirtschaftliche Innovation, wie es einst das Automobil war. Eine Technologie die vor allem zum Beginn ihrer Existenz sehr teuer ist und erst über viele Jahre nach und nach die breite Bevölkerung durchdringt.

Eine solche Basisinnovation könnte den Zins und die alten Regeln zurück bringen. Die Wirtschaft würde gesunden und die Aufschiebetaktik der Notenbanken würde in der Tat am Ende von Erfolg gekrönt werden. Damit hätte Anatole Kaletsky die in seinem Buch „Kapitalismus 4.0“ beschriebene Zukunft in der Tat richtig prognostiziert.

Alternative 2 – BGE und Druckerpresse

Die zweite Alternative wäre eine neue Art von Geldpolitik. Das Bedingungslose Grundeinkommen frisch aus der Druckerpresse wäre solch eine Variante. Über diesen Weg würde echtes Helikoptergeld breit auf alle Bevölkerungsschichten verteilt werden können. Der Effekt wäre vor allem für die ärmeren Bevölkerungsschichten sehr stark. Für die ohnehin vermögenden Menschen, hätte diese Verteilung kaum einen spürbaren Effekt. Die sehr starke Ungleichverteilung der Vermögen, die in den letzten Jahren immer weiter voranschritt, dürfte damit abgemildert werden und einige der großen Probleme unserer Zeit an der richtigen Stellen angehen.

Fazit

Beide Entwicklungen hätten ihre spezifischen Vorteile. Vor allem der technologische Sprung wäre zu begrüßen. Immerhin würde es der Mehrheit der Bevölkerung entgegenkommen und wohl nur wenig an den Grundfesten unseres Systems rütteln. Allerdings würden beide dieser möglichen Entwicklung andere Aspekte mit sich bringen, die neue Probleme verursachen könnten. Ganz zu schweigen von dem Umstand, dass man auf diese Innovationen nur warten kann, denn verordnen lassen Sie sich nicht. Damit bleibt die Lage weiter schwierig. Denn eines gibt es für die aktuelle Lage der Weltwirtschaft nicht – ein einfaches Patentrezept.