Die Interpretation des Shiller KGV als Messer der Crash-Wahrscheinlichkeit ist immer wieder in den Medien zu finden. Auch die zukünftigen Wachstumsaussichten des Aktienmarktes werden oft durch dieses Barometer bemessen. Doch es bietet sich in der Tat auch eine andere Interpretation an, die zum heutigen Tag extrem spannend anmutet.

Kennen Sie das Shiller KGV? Falls nicht, ist es fundamental wichtig, diese Kennziffer zu verstehen, denn diese gibt Ihnen ein mächtiges Werkzeug an die Hand. Jedenfalls dann, wenn man es sinnvoll zu interpretieren weiß.

Was ist das Shiller KGV?

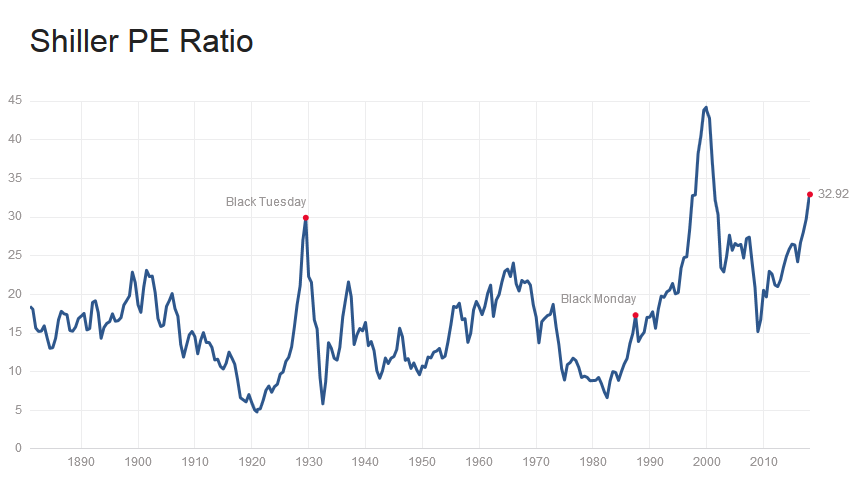

Das Shiller KGV gibt an, in welcher Relation der Aktienmarkt zum Gewinn der Aktiengesellschaften steht. Dabei wird das Shiller KGV nicht auf die aktuellen oder die erwarteten Gewinne angewandt, sondern auf die Gewinne der letzten 10 Jahre. Dadurch erreicht man eine deutlich stabilere Ansicht auf die Situation an den Aktienmärkten. Temporäre Aus- und Einbrüche der Gewinne fallen deutlich weniger ins Gewicht, als in der klassischen Darstellung.

Quelle: multpl.com

Per 06.03.18 liegt das Shiller KGV bei 32,92.

Doch welcher Umstand macht die aktuelle Situation nun so spannend?

Schiller KGV und 10 jährige Renditen

Während das Shiller KGV Auskunft über die Relation Marktbewertung zum Gewinn der letzten 10 Jahre anzeigt, geben die 10 jährigen Renditen den aktuell möglichen Gewinn in Staatsanleihen bei einer Buy and Hold Strategie im Bereich der Staatsanleihen an. Die Rendite in Amerika liegt im 10 jährigen Bereich bei 2,87 %.

Ein Käufer dieser Staatsanleihe hätte einen „sicheren Ertrag“ in Höhe von 2,87 % pro Jahr zu erwarten. Dieser Wert ist in Verbindung mit dem Shiller KGV faszinierend. Denn was bedeutet ein Wert von 32,92 auf die Erträge übersetzt?

Renditen und Erträge liegen auf einer Höhe

Um die Erträge anhand des KGVs zu bestimmen, beginnen wir mit einem Beispiel.

Beispiel 1 zu Aktien

Ein Investor, der 10.000 Euro in ein Unternehmen investieren will – nichts anderes ist ein Aktienkauf- kauft eine Aktie mit dem KGV von 32,92. Um den zu erwartenden Unternehmensgewinn auf sein Investment zu berechnen, teilt der Investor 10.000 Euro durch 32,92. Der Ertrag der zu erwarten ist, liegt bei 303 Euro. Diesen Betrag merken wir uns nun und gehen zum Beispiel 2 über.

Beispiel 2 zu Renten

Ein Investor entscheidet sich aufgrund der Risiken gegen den Aktienmarkt und kauft für 10.000 Euro Staatsanleihen mit einer Rendite von 2,87 %. Der zu erwartende Ertrag liegt nun bei 287 Euro.

Schlussfolgerung aus den Rechnungen

Die beiden Beispiele zeigen Ihnen die spannende Situation am Markt auf. Zwar liegen die aktuellen Gewinne der Unternehmen heute höher als im 10-Jahres-Durchschnitt, allerdings sind wir im Konjunkturzyklus bereits sehr weit fortgeschritten. Daher ist eine Annahme des Shiller KGV als Vergleichsgröße mehr als sinnvoll.

Damit kann ein Investor aus heutiger Sicht zwischen einer realistischen Annahme von 303 Euro mit teils kräftigen Schwankungen oder 287 Euro durch den Staat garantiert wählen. Verstehen Sie mich nicht falsch, auch Staaten können in Schieflagen geraten, allerdings ist im Falle der USA dieser Umstand sehr unwahrscheinlich. Im Notfall könnte die FED sämtliche Anleihen aufkaufen und den Staat bis zum letzten Tag durchfinanzieren. Die möglichen Auswirkungen auf die Währung sollen hier aber nicht thematisiert werden.

Shiller KGV und Renditen versprechen Spannung

Wer den Gedankengang des oben gesagten weiterführt, kommt unweigerlich zum Punkt der Motivation eines Aktienkäufers. Grundsätzlich kann ein Investment in Aktien auch dann noch Sinn machen, wenn die Erträge beider Anlageformen gleich sind. Denn auf der einen Seite steht die Wachstumsfantasie im Aktienbereich im Vordergrund, während bei Staatsanleihen „nur“ eine Planbarkeit ohne Abweichung nach oben gegeben ist. Allerdings werden Wachstumsfantasien eben auch in Beziehung zum Risiko gestellt.

Dieses hat sich in den letzten Wochen deutlich erhört und kann anhand des VDAX-New abgelesen werden. Je höher die Schwankungsbreite, desto unattraktiver werden Aktien in der fast ausgeglichenen Situation der realistischen Ertragserwartung beider Anlageklassen.

Diese Beobachtung ist natürlich kein Timing-Instrument. Allerdings öffnet sie die Augen für die Situation an den Märkten noch ein Stück weiter. Ich wünsche Ihnen weiterhin viel Erfolg.