Die Vermögenswerte steigen und steigen. Immer mehr Anlageklassen erreichen neue Höchststände. Selbst Anlageklassen, die eigentlich gar keine sind, schießen in Richtung Himmel als gäbe es kein Morgen. Und selbst sehr schlechte Zahlen vom Arbeitsmarkt vermögen diese Partystimmung nicht mehr zu beenden. Doch das sollte sich nun bald ändern.

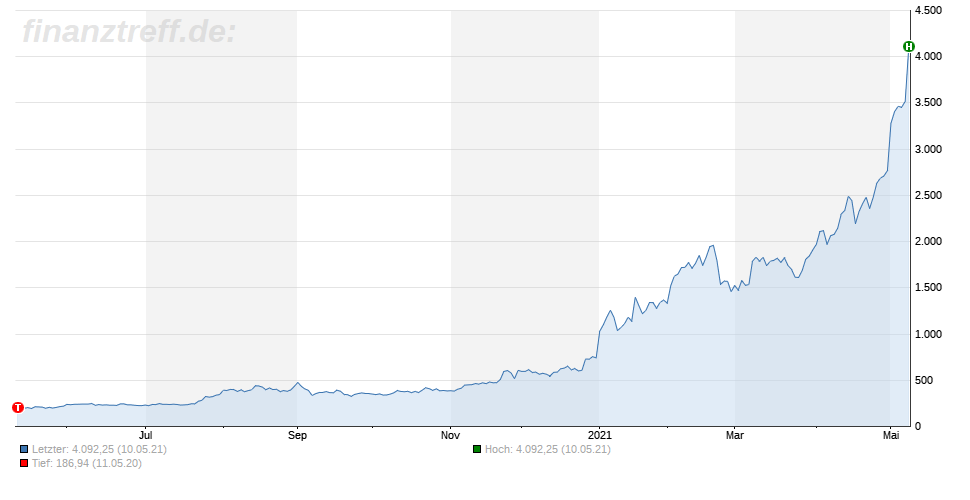

Die Kurse steigen. Wo? Eigentlich überall. Ob wir uns die Kurse von Dogecoin, Ethereum, Bitcoin oder den Aktienmarkt ansehen, oder ob wir auf den Immobilienmarkt blicken, die Preisblase wird immer größer. Und ja, es handelt sich um eine Preisblase, wahrscheinlich die größte Preisblase überhaupt, denn selbst zu Zeiten der Tulpenmanie oder im Jahr 2000 erreichten nicht so viele „Anlageklassen“ solch exorbitante Bewertungen. Selbst der Rentenmarkt befindet sich weiterhin auf einem sehr hohen Niveau, wenngleich der letzte Schub in den Assetpreisen die Renten nicht mit erfassen konnten.

Dieser Umstand mag vor allem auf die deutlich gestiegene Inflationserwartung zurückzuführen sein. Immer mehr Finanzexperten weisen auf die gestiegenen Gefahren hin. Gleichzeitig scheint dieses Thema in der Bevölkerung an sich noch wenig angekommen sein. Der Begriff „Inflation“ ist noch sehr unauffällig bei Google Trends. Die Angst vor diesem Schreckgespenst ist damit kaum vorhanden. Doch das könnte sich ändern. Allein der Preisanstieg in den wichtigen Nahrungsmitteln wie Weizen, Mais oder Soja wird mit einiger Verzögerung durchaus auch in den Läden spürbare Spuren hinterlassen. Und damit dürfte ein großes Problem auf die Notenbanken zukommen.

Inflation – und nun?

Laut Lehrbuch bekämpft man zu hohe Inflationsraten mit steigenden Zinsen. Doch genau diese steigenden Zinsen sind etwas, was die meisten Marktteilnehmer sich nicht vorstellen können. Immerhin sind die Staaten, spätestens durch das Corona-Jahr 2020, massiv verschuldet. Die Staaten geben Geld aus, als gäbe es keinen Morgen. Und all dieses Geld muss natürlich geliehen werden. Und genau hier ist das Problem. Steigende Zinsen führen zu schwierigeren Finanzierungsbedingungen für die Staaten und belasten den Staatshaushalt in einer Zeit, in der die staatliche Kreditexpansion sogar noch weiter vorangetrieben werden soll. Damit erscheint das Szenario eher unwahrscheinlich, oder nicht? Dazu später mehr.

Eine weitere Variante wäre, dass die Zentralbanken dem Treiben zusehen und die Zinsen möglichst weiterhin nahe der Nulllinie halten werden. Damit dürfte sich vor allem für Anleger im festverzinslichen Bereich ein riesiges Problem ergeben. Immerhin sind die Realzinsen, also Zinsen um die Inflation bereinigt, bereits seit langem im negativen Bereich. Und dieser Zustand würde sich bei einer weiterhin steigenden Inflationsrate nochmals erhöhen. Was wird nun also passieren?

Ein Problem ohne geschickte Lösung

Beginnen wir mit der Möglichkeit eines Zinsanstiegs. Sollten die Notenbanken ihre Interventionen am Rentenmarkt tatsächlich beenden wollen, um der Inflation etwas entgegenzusetzen, würden wir wohl ein dramatisches Abstürzen vieler Märkte sehen. Denn die Aktienmarktrally der letzten Jahre ist vor allem aufgrund der extrem niedrigen Zinssätze getrieben worden. Viele Unternehmen haben sich immer weiter verschuldet, oftmals nicht um zu investieren, sondern um zum Beispiel Aktien zurückzukaufen. Damit würden steigende Zinssätze die Refinazierungsbedingungen von vielen Unternehmen erschweren. Doch genau das ist ein Punkt, der in der aktuellen Lage im Jahr 2021 wohl nur schwer verkraftbar wäre. Denn auch wenn vor allem große Technologiefirmen durchaus zu den Gewinnern der Pandemie zählen, so schwierig ist die Lage für viele kleine und mittlere Unternehmen noch immer. An der Stelle müssen die Notenbanken also mit viel Feingefühl vorgehen. Doch kommen wir nun zur zweiten Variante. Die Inflation steigt und die Zinsen bleiben nahe Nulllinie.

Sollten die Inflationsraten in Amerika und in der EU tatsächlich deutlich zulegen können und das Zinsniveau bleibt am Boden, dann kommt wohl die Zeit für viele Investoren erst so richtig in Gang. Sowohl Aktienmärkte, wie Immobilienmärkte aber auch Edelmetalle könnten mit der Blasenbildung fortfahren. Vor allem Gold korreliert extrem stark mit dem Realzins. Kurz gesagt: Je tiefer der Zins und je höher die Inflationsrate, desto eher könnte Gold steigen. Und solch ein Anstieg im Goldmarkt ist politisch heikel. Es gibt viele Berichte und Arbeiten zum Thema Gold. Dabei ist Gold eine Art alternative Währung zum USD und zum Euro zu sehen. Hohe Goldpreise sind politisch demnach eher ungewünscht, doch ist das heute nicht das Thema. Was wird nun also passieren?

Die Spekulationsblasen deuten auf eine Verschärfung der Geldpolitik

Je mehr ich mich mit diesen Themen befasse, desto eher erwarte ich eine Abkehr der ultralockeren Geldpolitik. Dabei sind die Gründe zwar vielfältig, doch vor allem die Spekulationsblasen in den Kryptowährungen wie Dogecoin deuten auf zu viel Geld und zu viel lange Weile hin. Die Menschen fühlen sich offensichtlich wie im Casino. Solch ein Zustand wird meist abrupt gebremst und beendet. Auch dieses Mal erwarte ich ein Gegensteuern der Geldpolitik. Doch auch weitere heikle Geschichten passieren am Markt. So haben in Amerika viele Menschen eine Aktion gestartet, um den Silbermarkt auszutrocknen. Auch hier zeigt sich, wie die Massen an Liquidität ihren Weg an die Märkte finden. Die Aktion wurde von der Gruppe Wallstreet Silver initiiert und ist ein sehr spannendes Experiment. Immerhin wurden sogar Plakate gedruckt, um die Menschen vor den Gefahren der kommenden Inflation zu warnen und zum Kauf von Silber aufzufordern. Geboren wurde diese Idee aber schon im Zuge des Gamstop Booms.

Fazit

Ja, steigende Zinsen wären sehr schmerzhaft und dürften für die Welt nach 2020 ein echtes Problem werden. Dennoch dürften die Zentralbanken dem Treiben der Blasenbildung nicht mehr ewig zusehen. Zu groß ist die Gefahr die Kontrolle zu verlieren. Und außerdem sind die Probleme, die nach dem Platzen einer Bubble auftreten, proportional zur vorherigen Größe der Blase zu sehen. In meinen Augen wird die aktuelle Rallye am Markt keine 12 Monate mehr Bestand haben. Wodurch am Ende die Kurse tatsächlich ins Trudeln geraten ist dabei völlig unklar und wohl nicht vorhersehbar. Aber die Spekulationswut vieler Anleger und die Aktienlust selbst ehemals konservativer Anleger, wird meiner Meinung nach in den nächsten Monaten beendet. Für mich dürften die Jahre 2021 und 2022 einige neue Erfahrungen für die „Neubörsianer“ mit sich bringen. Aber das ist natürlich nur eine Meinung von vielen.