Vor einigen Tagen schaute ich mir ein Interview zwischen Grant Williams und William White an. Das Thema war das wirken der Zentralbanken, unser Finanzsystem, etc.. Eigentlich ein recht langweiliges Thema, doch durch die Tätigkeit von William White bei der BoE, BoC, BIS und als Chairman of the Economic and Development Review Committee at the OECD, erhielt das Interview eine gewisse Würze.

Zwei Punkte stachen bei diesem Interview besonders hervor. Zwei die den privaten Anleger aber auch Investoren und Bürger Sorgen bereiten kann, denn hier tun sich parallelen zu einer Zeit auf, die man nie wieder erleben will.

Die Zentralbanken in der Finanzkrise

Wer die letzte Finanzkrise 2007 bis 2009 und im Anschluss die sogenannte Eurokrise erleben durfte, könnte der Meinung sein, dass die Zentralbanken sich abgestimmt haben. Wir alle haben noch die konzentrierten Aktionen der Zentralbanken im Kopf, welche unablässig die Zinsen senkten und unbegrenzte Swap Linien ausgaben, um dem System die benötigte Liquidität zuzuführen. Dann kamen die Bemühungen mit dem Quantitative Easing, welche in den USA angefangen haben und sich dann über Europa, Japan und China ausbreiteten.

Doch laut William White haben nur die kleineren Zentralbanken, wie die der Schweiz oder Kannada sich abgestimmt aber nicht die großen Drei der Zeit. Seinen Aussagen zufolge kam es in der ganzen Zeit nicht zu einer wirklichen globalen Abstimmung der Zentralbanken, sondern jede einzelne wurschtelt für sich selbst und hat nur die eigenen nationalen Interessen im Sinn. Ein Beispiel welches er nannte war, dass zum Anfang der Krise die EZB die Zinsen noch erhöht hatte, während die FED schon die Zinsen senkte.

Erschreckend oder?

Die Zentralbanken stimmen sich also nicht ab, sondern es war nur eine Spurious Correlation. Eine zufällige Korrelation, die wirkte als ob die Notenbanken zusammenarbeiten würden. Das lässt für die nächsten Unannehmlichkeiten nichts Gutes vermuten, denn die politische Landschaft hat sich seitdem verändert.

Veränderte politische Landschaft

Kurz gesagt: Kongress und Senat sind nationaler, die Neue Rechte formiert sich in Europa, der BREXIT wurde gewählt, das Volk steht auf der Straße und fordert Verbesserungen. Und über allem thront Trump und führt einen Kampf gegen den Rest der Welt. Ob Handelskrieg gegen China und die EU, Sanktionen gegen Russland oder den Iran, die Streitigkeiten mit der Türkei, alles Ausdruck einer neuen Stimmung in den USA und der Welt.

Wir sollten nicht glauben, dass es nach Trump, sollte er nur eine Amtszeit haben, besser werden würde. Nein, es herrscht eine neue Windrichtung vor.

In diese neue politische Stimmung, eine die streng nach Innen gerichtet ist, wuchs schon vor einigen Jahren eine neue Regulierung hinein. Sollte es erneut zu einer Finanzkrise kommen, könnte der Lender of Last Resort ausfallen.

Wieso?

Der Kongress hat nun eine Art Mitsprache und könnte unbegrenzte Swap Linien an ausländische Zentralbanken verhindern. Wieso sollten auch die USA in die Bresche springen, wenn es anderen schlecht geht. Es wäre zwar kurzsichtig, doch dass ist es ja, was die Politik des letzten Jahrzehnts charakterisiert.

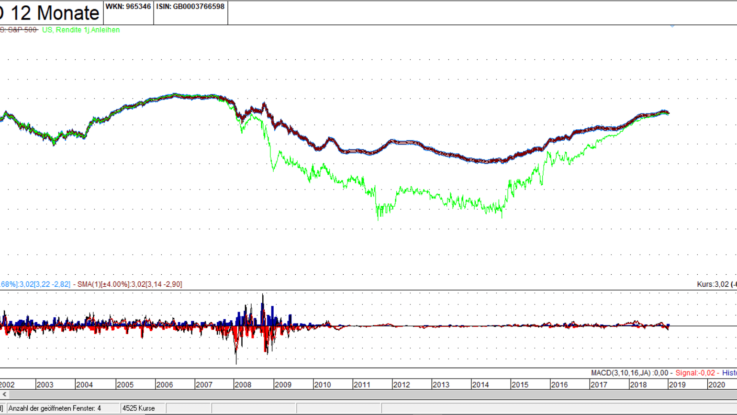

Dumm nur, dass die Welt aktuell eine Dollar Knappheit erleidet, welche sich durch das fortführen des Quantitative Tightenings weiter verschärfen wird. Denn der aufmerksame Beobachter wird festgestellt haben, dass die FED ihren geldpolitischen Kurs weiter auf Autopilot belässt.

Parallelen mit den 20er Jahren?

Politische Vorurteile, Missverständnisse, persönliche Animositäten, etc., all das ist in diesem neuen Zirkus der Politik und Zentralbanken zu finden. Erschreckend daran ist, und dass kann einen wirklich traurig stimmen, dass es eine solche Lage schon einmal gab.

Die Zeit der 20er & 30er Jahre des 20ten Jahrhunderts sind genau hier die Vorlage, auch damals konnten nicht alle Verantwortlichen gut miteinander. Die politische Lage war durch den Ersten Weltkrieg und den anschließenden Verträgen vergiftet. So kam es, dass zwischen den Akteuren im Hintergrund ein einziges Hauen und Stechen herrschte. Die Bank of England misstraute den Franzosen, die Franzosen verhielten sich gegenüber Großbritanniens verschnupft und erpressten letztendlich das Land, die FED stand mal Hilflos davor, mal vermittelnd, doch nationale Überlegungen dominierten. Die Deutsche Reichsbank und die Weimarer Republik sagten vordergründig ja und sabotierten dennoch die Stabilisierung.

So stolperten sie allesamt in die Vorbereitung der Großen Depression. Es gab dazwischen noch die Zeit der Goldenen Zwanziger, doch während in den Bars gefeiert wurde, waren die Risse im Fundament nur übertüncht aber nicht repariert worden. Die Große Depression erschien auf der Weltbühne, bei der es kaum zu einer Zusammenarbeit kam. Es herrschte der Nationalismus vor, egal welcher Couleur.

Implikationen

Wie oben festgehalten sind wir mit der folgenden Lage konfrontiert.

- Die großen Zentralbanken arbeiten nicht miteinander, sondern verfolgen jeweils eigene Nationale Ziele.

- Durch die Veränderung der politischen Landschaft, fällt höchstwahrscheinlich der Lender of Last Ressort aus.

- Erneuerung der politischen Ausrichtung der USA

Diese drei Punkte treffen auf eine sich abschwächende Globale Wirtschaft und eine vorherrschende Dollar Knappheit. Da jedoch Nationale Ziele verfolgt werden und damit die Außenwelt ignoriert wird, kann davon ausgegangen werden, dass das Quantitative Tightening fortgeführt wird.

Wie Powell schon mehrmals gesagt hatte, die US-Wirtschaft erscheint stark und robust und er wird basierend auf den Daten entscheiden. Das Quantitative Tightening wird fortgeführt, vielleicht auch mit dem geheimen Wunsch den Rest der Welt in die Pleite zu treiben. Ziel einer solchen Aktion wäre es den Status des Dollars zu verteidigen. Hier kommt es jedoch zu Triffins Dilemma und die Welt schaut sich schon nach Alternativen um und das recht aktiv.

Quantitative Tightening als Katalysator?

Beim Quantitative Tightening soll die Bilanz, welche etwas über 4 Billionen USD ausmacht, Jahr für Jahr um 600 Milliarden US Dollar gekürzt werden. Was sind denn schon die paar Milliarden US Dollar, einen wirklichen Bezug zu solchen Summen ist schon lange nicht mehr vorhanden.

Doch ja es ist eine gewaltige Summe, sie entspricht der Bilanz Größe der FED im Jahr 2004. Es soll also die Bilanz pro Jahr um eine Summe gekürzt werden, die der gesamten FED Bilanz im Jahr 2004 gleicht.

Ok, Jahr 2004, bis dahin hat die FED, wenn ich mich recht erinnere 92 Jahre Existiert. Sie brauchte also die genannte Zeit um eine Bilanz von 600 Milliarden anzuhäufen. Und jetzt will sie pro Jahr die Bilanz um eben diese gewaltige Summe kürzen und das soll keine schwerwiegenden Schäden nach sich ziehen?

Auf Daten basierende Entscheidungen

Und nun nochmal zurück zu Powells Aussage, denn er betonte immer wieder Daten basierend. Das Problem dabei ist, dass die Daten auf die die FED schaut, zum einen ein Blick in den Rückspiegel gleichen und zum anderen und da müssen wir uns nur an die Finanzkrise erinnern, auch nachträglich revidiert werden. Ende 07 und das Jahr 2008 hindurch wurden die Arbeitslosenzahlen im Durchschnitt um 600.000 nach unten hin revidiert. Soweit zur Aussagekraft der Daten, mit deren Hilfe die FED das Quantitative Tightening steuert.

Am Ende wird die FED weiter gegangen sein, als es das Finanzsystem verträgt. Die Welt verdurstet an einer US-Dollar-Knappheit und die USA bekommen den Bumerang ab. Ab diesem Moment wird es heißen, What ever it Takes, doch wohl eher für die Politik und nicht für die Zentralbanken.

Bisher hofften die politischen Akteure, dass es den Zentralbanken gelingen wird, die Probleme zu lösen.

Die Zeit geht vorbei und in einer erneuten Krise heißt es dann jeder für sich, alle gegen alle! Das politische Klima verhindert halt eine Kooperation der Akteure. Wie oben schon festgehalten, war zuvor schon keine Kooperation zwischen den Zentralbanken festzustellen und das neue Narrativ USA vs. RotW wird dafür sorge tragen, dass dieses mal aktiv gegeneinander gearbeitet wird.