Anfang Februar kam es hier auf Trading-Treff zum Ausblick auf die Finanzmarkt Trends 2018. Nachdem das Erste Halbjahr hinter uns liegt, soll ein kleiner Rückblick eine Übersicht darüber bieten was bisher geschehen ist und ob Neue, noch nicht antizipierte Entwicklungen, eingetroffen sind.

Zuerst sollen aber die Finanzmarkttrends 2018 noch einmal vorgestellt werden, damit diese Anfang Februar formulierten Antizipationen überprüft werden können.

Ausblick 2018, geschrieben am 03.02.2018

- Die Zinsen steigen weiter an => fallende Anleihekurse und eintritt der 30Y T-Bonds in einen Bärenmarkt

- Der USD wird gegenüber den anderen Währungen weiter Schwach wirken; der Euro jedoch gegenüber den meisten hinzugewinnen, Ausnahmen sind der CHF und CHN

- Das Jahr 2018 wird von einigen spektakulären Pleiten begleitet werden, wobei Clarillion den Anfang gemacht hat. Die steigenden Zinsen werden es auslösen.

- 2018 wird auch durch die Rückkehr zur Normalität gekennzeichnet sein und die Volatilität im besten Fall langsam, im schlimmsten rasant ansteigen

- Auch 2018 wird sich der Langfristige Trend in den Aktienmärkten fortsetzen, wobei die Outperformance der US Indizes bleiben wird. Chancen bestehen außerdem in den BRIC Märkten.

- Das Gold hat die Chance auf einen Ausbruch und damit die Möglichkeit das Jahr 2018 golden scheinen zu lassen. Der Ausbruch ist entscheidend.

Entwicklung der Renditen H1 2018

Die Rendite, insbesondere der US Anleihen aller Laufzeiten ist im ersten Halbjahr weiter angestiegen. Doch auch der Libor zog für die USA, Großbritannien und Japan an. Selbst in der Eurozone bewegte sich der Euribor in die selbe Richtung.

Libor JPY Entwicklung H1 2018

In absoluten Zahlen ist dieser Anstieg des JPY Libors mehr als nur unbedeutend, ja er erscheint mickrig. Prozentual ist der Zins jedoch um 2,5% angestiegen.

Libor GBP Entwicklung H1 2018

Der Trend hier beim Libor GBP ist wesentlich stärker ausgeprägt, als es bei dem Libor JPY der Fall ist. Er stieg im H1 2018 von 0,77% auf 1,02% an. Das macht einen prozentualen Zugewinn von über 30% aus. Das ist schon ein recht starker Anstieg.

Euribor 12 Monate Entwicklungen H1 2018

Der Euribor bewegt sich zwar noch immer im negativen Bereich doch konnte er ein wenig zulegen. Diese Bewegungen im Euribor sind jedoch zur Zeit unbedeutend.

Libor USD 12 Monate Entwicklungen H1 2018

Wie der Libor GBP, so legte auch der Libor USD um mehr als 30% zu. Er begann das Jahr 2018 mit einem Stand von 2,11% und notiert zur Zeit bei 2,8%. Eine starke Entwicklung, die sich im zweiten Halbjahr wahrscheinlich fortsetzen wird.

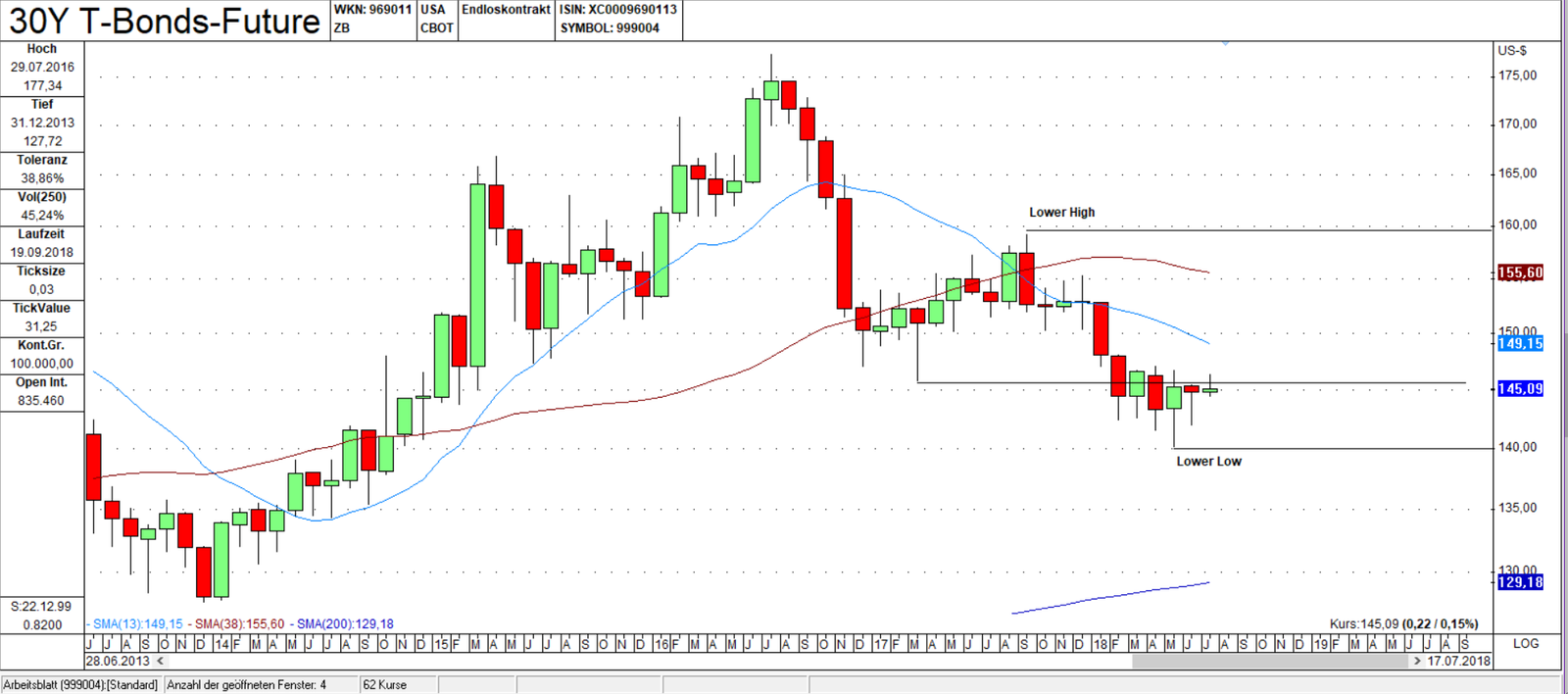

30Y T-Bonds Future Entwicklung H1 2018

Mit der Ausformung eines niedrigeren Hochs (2017) und dem diesjährigen niedrigeren Tief, wurde hier im 30Y T-Bonds Future ein Abwärtstrend erzeugt. Dieser ist jedoch nach dem erreichen des neuen Tiefs ins stoppen geraten.

In Abhängigkeit zu der politischen und wirtschaftlichen Lage, kann es sein, dass es zu einer Rückkehr in den Aufwärtstrend kommt. Diese Vermutung kommt mir, da die Leerverkaufspositionen in diesem Bereich Rekordverdächtig hoch sind. Sell Short T-Bonds und Notes sind recht überbevölkerte Trades, ein Umstand der hier zur Vorsicht mahnt.

Forex Märkte H1 2018

Widererwarten konnte der USD leicht zulegen. Der USD Index Future startete das Jahr mit 91,93 Punkten und notiert mittlerweile bei 94,48 Punkten. Sein Tief hatte er im Februar bei 88,15 gefunden.

Die Warnzeichen für die Bären sind gegeben. Es wird spannend zu sehen ob in den kommenden Wochen und Monaten ein niedrigeres Hoch geformt werden kann oder ob sich der Anstieg weiter fortsetzen wird.

Der pro USD Trade ist wie auch der Sell Short T-Bonds & Notes Trade recht überbevölkert. Dementsprechend rechne ich an dieser Stelle mindestens noch mit einem Rücksetzer. Wie es nach einem zukünftigen Rücksetzer weiter gehen wird, ist dann entscheidend.

Der Euro zeigte in der Breite ein recht durchwachsenes Feld. Während er gegenüber dem USD und JPY an Wert verloren hat, konnte er gegenüber den Währungen AUD, BRL, CAD, CZK, NZD, PLN, SEK, RUB und KRW zulegen. Seitwärts verlief die Europäische Währung gegenüber dem GBP, SGD, CNY und CHF. Es ist also ein gemischtes Bild welches der Euro abliefert.

Gegenüber den kleineren Währungen konnte er zulegen, während er gegenüber dem USD und JPY Schwäche zeigte.

Zumindest gegenüber dem JPY scheint es so, als hätte er neue Stärke gefunden und strebt erneut seinem Hauptwiderstand entgegen.

Er konnte jedenfalls gegenüber vielen Währungen mindestens leicht hinzugewinnen und erfüllt damit die Anfang des Jahres gemachte Antizipation. Diese Trends sollten auch im kommenden Halbjahr anhalten.

Pleiten H1 2018

Bisher kam es zu keinen weiteren besonders spektakulären Pleiten. Etwas, was sich in den noch verbleibenden Monaten ändern wird. Euler Hermes sieht hier die Unternehmen aus Großbritannien und China besonders exponiert.

Volatilität H1 2018

Kurz nachdem ich am 03.02.2018 den Ausblick geschrieben hatte, kehrte die Volatilität mit aller Gewalt zurück. Die Aktienmärkte sackten ein, doch das Hauptschlachtfeld befand sich in den exotischen Produkten wie dem XIV und anderen. Dieses Short VIX Exchange Traded Products Universum kam hier gewaltig unter die Räder und viele Anlage Vehikel mussten geschlossen werden.

Das Februar Volageddon war zwar recht schnell wieder vergessen, doch genau hier liegen die Risiken. Der Short Volatility Trade setzt sich in vielen Underlyings fort. Auch welchen die nur relativ Liquide sind.

Ob es nochmals in diesem Jahr zu einem solch heftigen Anstieg der Volatilität kommen wird ist ungewiss, doch die latente Gefahr besteht, denn die Fragilität der Märkte hat noch nicht abgenommen.

Aktienmarkt Entwicklungen H1 2018

Trotz der Turbulenzen, mit denen das Jahr 2018 gestartet ist, konnten sich die Märkte fangen. Die antizipierte Outperformance der US Amerikanischen Aktienindizes gegenüber den verschiedenen Pendants, wie z.B. dem Euro STOXX 50 oder dem DAX setzte sich fort.

Die seit Anfang 2018 bestehende Outperformance des FTSE BRIC 50 Index gegenüber dem S&P 500 Index endete im Mai. Wie auch die Outperformance der Rohstoffe und den mit diesen assoziierten Indizes.

https://trading-treff.de/trading/sp-500-naechstes-ziel-3000-wenn-nicht

Gold Entwicklung 2018

Dem Gold erging es 2018 bisher nicht gut. Das Jahr fing zwar gut an, doch mittlerweile befindet sich der Goldpreis erneut in einem Abwärtstrend. Die zuletzt aufgezeigte Unterstützung wurde erst gestern Unterschritten, womit sich die Chancen für die Bullen minimiert haben.

Fazit den H1 2018 Finanzmarkttrends

Bisher gingen von den sechs gemachten Antizipationen vier ganz oder teilweise auf.

Zu den bisher eingetroffenen Antizipationen zählen die Punkte:

- Zinsen / Renditen und der Eintritt in einen Bärenmarkt bei den 30Y T-Bonds

- Normalisierung / Rückkehr der Volatilität

- Outperformance der US Indizes gegenüber ihren weltweiten Pendants

- und die Entwicklung des Euros gegenüber den anderen Währungen

Bisher sind nicht eingetroffen:

- Wiedererstarken des Goldes

- Breite Schwäche des USD

- Weitere große Unternehmenspleiten.

Wie es im zweiten Halbjahr 2018 weitergehen könnte, soll im kommenden Ausblick H2 2018 geklärt werden.