Neue Horizontale Bohrmethoden ermöglichten den Boom des Shale Gas and Oil Sektors. Ein Boom dem schon oft das Ende vorausgesagt wurde und sich dennoch hartnäckig hält. Es erinnert ein wenig an die Immobilien Blase in den USA vor der Great Financial Crisis, deren Ende Jahrelang erwartet wurde. Am Ende kam sie erst langsam und dann mit einem Schlag.

Ähnliches kann auch bei der Fracking Industrie erwartet werden, die durch die Zero Interest Rate Policy befeuert wird. Nur die sehr niedrigen Zinsen verholfen dem Boom und der damit verbundenen Blase auf die Beine.

Fracking Industrie gleicht Subprime

Von 2006 an stieg die Summe der Syndicated Loans die Banken an den Sektor weitergereicht haben von 600 Milliarden auf 1,6 Billionen US Dollar an. Das ist keine kleine Summe, doch für die Banken ist das im Prinzip kein Problem, denn sie können die Kredite Bündeln und weiterverkaufen. Es ist das gleiche Spiel wie einst bei den Subprime Krediten.

Dasselbe gilt für die Emittierung von Anleihen, die natürlich auch ihren Weg in unzählige Portfolios finden. Sie bieten ja auch noch eine Rendite von jenseits der vier Prozent an und verführen damit die Investoren. Diejenigen die bei der Emission der Anleihen behilflich sind, also Investmentbanken aber auch diejenigen die Kredite vergeben sind sich wie einst bei den Subprime Debakel vollkommen bewusst was sie dort tun. Doch ihnen kann es egal sein, denn das Risiko wird weitergereicht und an den Gebühren verdient sich die Wall Street eine goldene Nase. Jedenfalls die wenigen Schlauen, die vielen anderen werden wie 2007/2008 auf dem falschen Fuß erwischt werden.

Alles kein Problem würden die Fracking Unternehmen wenigstens ordentlich Gewinne ausweisen. Dem ist leider nicht so, wie das Wall Street Journal im Dezember 2017 berichtete. Seit 2007 Summierte sich die Differenz zwischen den Einnahmen und Ausgaben auf minus 280,- Milliarden US Dollar. Kein kleiner Betrag und eine Warnung an die Investoren, dass in der Branche etwas nicht stimmt.

Nicht das die Technik untauglich ist, doch der Schuldenberg erdrückt langfristig diesen Sektor. Und die Unternehmen müssen, um ihren Cashflow aufrecht erhalten zu können, immer weiter Bohren, da die Ergiebigkeit der Bohrungen schon nach einem Jahr deutlich nachlässt. Nicht nur der Cashflow bewegt sie, sondern auch die ausgewiesenen Reserven, denn wachsen diese an, so sind die Schulden durch verwertbare Assets gedeckt.

Der Kreislauf und seine Wirkung

Es ist ein Kreislauf, wie wir ihn beim Subprime Debakel am US Häusermarkt erlebt haben. Durch die Gleichschaltung vieler Portfolios aufgrund von regulatorischen Eingriffen und der Verbreitung von passiven Anlageformen, kann sich hier ein kleiner Funken zu einem ausgewachsenen Waldbrand entwickeln. Die verschiedenen Portfolios werden wahrscheinlich indirekt aufs engste verzahnt sein. Vergleichbar mit vorherigen Krisen, deren Mutter wohl in der Liquiditätskrise von 1763 zu finden ist. Hier stolperten die Investoren und Spekulanten, vielleicht nicht zum ersten Mal, jedoch mit brachialer Geschwindigkeit über die verdeckte Verzahnung ihrer Bilanzen untereinander.

Eigentlich bleibt nur die Frage offen, wen es dieses mal erwischen wird.

Ich denke nicht, dass es die großen Banken sein werden (GSIBs). Eher werden kleine und mittlere Banken und institutionellen Investoren wie Vorsorgewerke, Pensionskassen und Versicherungen unter die Räder kommen. Halt jene die verzweifelt nach Rendite suchen um ihre Versprechen gegenüber ihren Kunden und Investoren einhalten zu können. Ein Umstand der besonders in den USA mit den schon jetzt derbe Unterkapitalisierten Pensionskassen fatale Auswirkungen haben könnte und eine Reform oder Bailout unumgänglich werden lässt.

Überblick Problem Banken USA – Schwarze Wolken

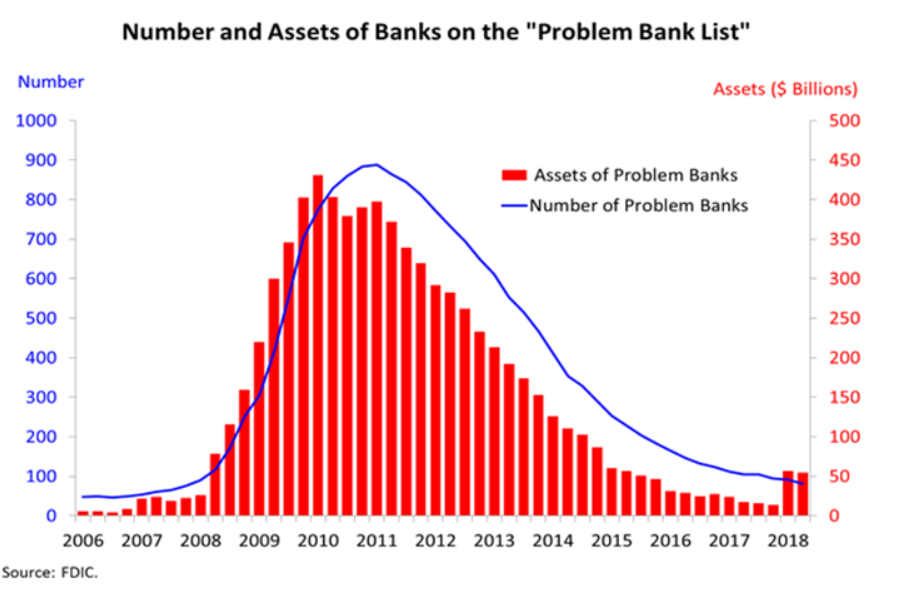

Ein Überblick über die Problem Banken in den USA und ihre Assets lässt vermuten, dass sich was in den USA zusammenbraut.

Der große Sprung von Q4 2017 zu Q1 2018 lässt aufmerken und ist in seiner Intensität mit dem Sprung von Q1 zu Q2 2008 vergleichbar. Diese Bewegung muss zwar noch nichts heißen, doch sieht sie recht verdächtig aus und man fragt sich aus welcher Ecke sie stammt. Sicher ist nur, dass es sich um eine oder mehrere kleine oder mittlere Banken handeln muss, deren Lage sich in Q1 drastisch verschlechtert hat.

Insgesamt sind die Aktien des Shale Oil and Gas Sektor zurzeit keine Investition mehr wert, denn die Risiken übersteigen bei Weitem die Chancen. Auch der Bankensektor sollte gemieden werden, wie auch alle anderen Blackboxes wie Versicherungen, usw..

VW, Daimler und BMW – Automobilindustrie vor einer großen Krise?