Die Mittel Zu- und Abflüsse in der vergangenen Woche sind recht Aufschlussreich. Der SPDR S&P500 ETF Trust (SPY) verlor mehr als 17 Mrd. USD an Assets under Management (AuM). Auch die Anleihen ETF´s konnten sich dem Trend nicht entziehen und es flossen ca. 3 Mrd. USD aus den drei Großen ab. Doch das erstaunlichste ist ein hoher Mittelzufluss in Short Volatility ETF „ProShares Short VIX Short Term Futures ETF (SVXY)“. Ein Umstand, der einem am Verstand der Anleger zweifeln lässt.

Hoher Mittelzufluss in Short Volatility ETF

Obwohl die Fragilität der Konstruktion am vergangenen Montag zu Tage trat und der ETF von $106 auf $10 je Anteilsschein fiel, kauften die Anleger den ETF als gäbe es kein Morgen mehr. Insgesamt flossen in der vergangenen Woche $1,6 Milliarden in den Fonds mit Namen ProShares Short VIX Short Term Futures ETF.

Entweder sind sie Dement oder sie denken, dass es ein Unfall war, der sich nicht wiederholen wird. Ich denke, dass sie da absolut falsch liegen. Aufgrund der Mittelzuflüsse gehe ich davon aus, dass sich der Volatilitäts-Spike wiederholen wird.

Zu einem erneuten Spike kann es kommen, wenn der S&P 500 Index das Tief der vergangenen Woche unterschreitet.

SPY Abflüsse als Gradmesser des Anlegervertrauens

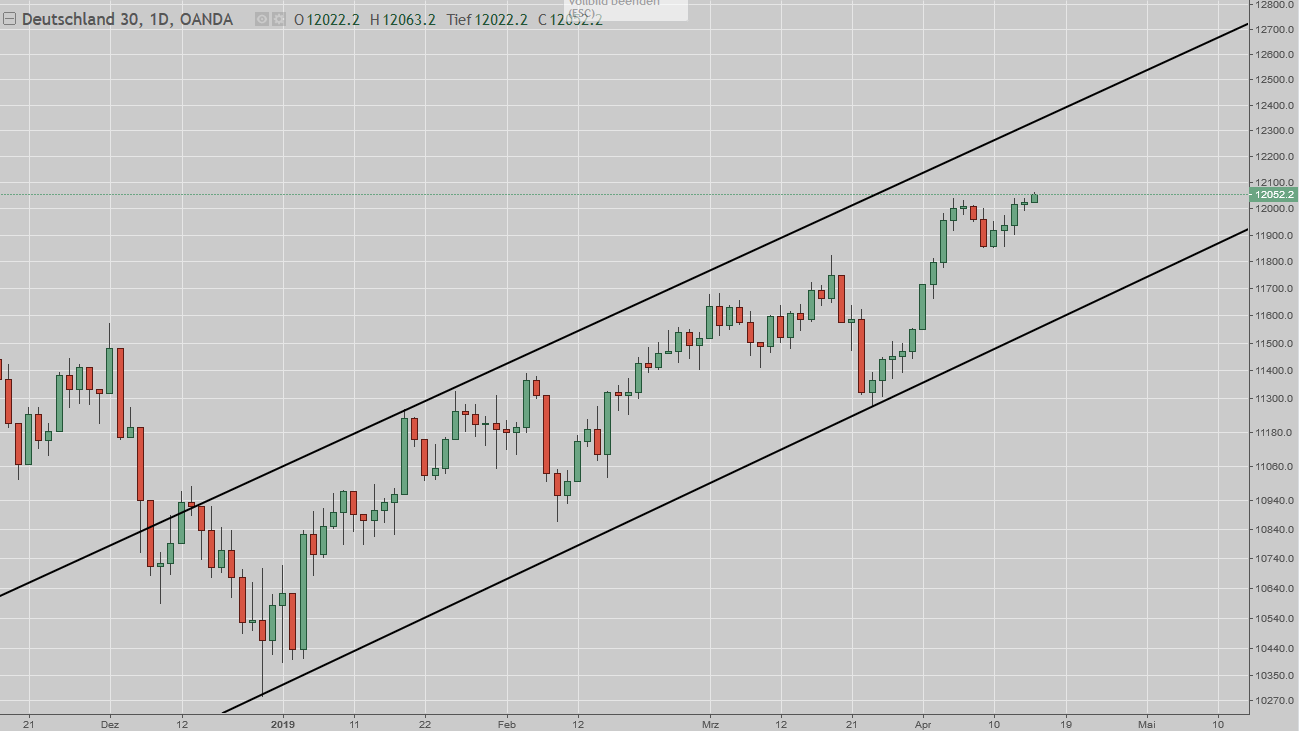

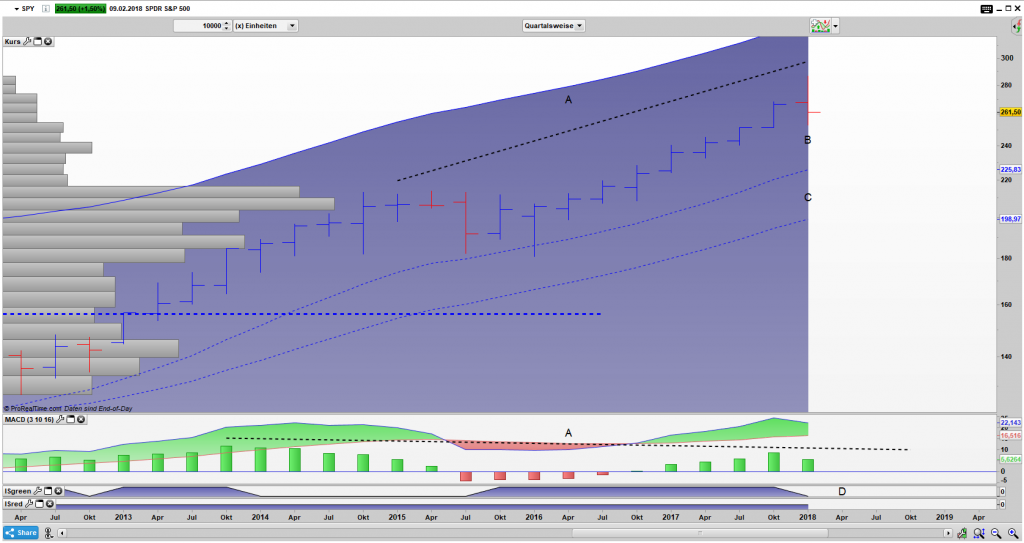

Die starken Mittelabflüsse aus dem SPY sind eine deutliche Warnung, dass dieser erste „Dip“ nicht wie in der Vergangenheit eine Kaufgelegenheit darstellt. Auch der Chart mahnt zur Vorsicht.

Hier im Quartals Chart etabliert sich eine Sell Divergenz (A). Diese trifft mit einem möglichen Umkehrstab zusammen. Sollte es tatsächlich zu einem Umkehrstab kommen, ist es nicht unwahrscheinlich, dass der Markt bis zur Value Zone C korrigiert. Eine solche Korrektur gefährdet nicht den langfristigen Aufwärtstrend, doch wird sie für den ein oder anderen schmerzlich sein.

Der Bereich um die $216 je Anteilsschein ist, bei einem solch negativen Szenario, die erste starke Unterstützungszone. Den Markt trennen noch ca. 17% von diesem Bereich. Damit käme es auch zum ersten Bärenmarkt, seit 2011.

Ein solch derbes Szenario ist im Moment nicht unwahrscheinlich, da die Corporate Bonds und die Staatsanleihen weltweit unter Druck stehen. Der dadurch auftretende Verkaufsdruck trifft auf ein ziemlich desolates Orderbuch.

Liquidität ungleich Volumen

Die gehandelten Volumen waren in der vergangenen Woche sehr stark angewachsen, doch die Liquidität, also die Orderbuchtiefe war nicht mehr vorhanden. Ein Fat Finger Moment und der Markt kann in eine Richtung stürzen.

Eric Scott Hunsader, der Gründer von Nanex LLC, twitterte dazu folgenden Chart.

We crunched ~15 billion records to produce this longer term weekly liquidity chart for S&P500 futures

That black line at the bottom was last week, a record low $ES_F $SPY pic.twitter.com/0bI3mub1Ee— Eric Scott Hunsader (@nanexllc) 11. Februar 2018

Dieses Ungleichgewicht zwischen dem Volumen und der Liquidität ist sehr gefährlich und mahnt zur extremen Vorsicht. Kommt es zu einem Fat Finger Event, wird einem eine Stopp Loss Order (zu Orderarten finden Sie in dem Artikel alles Wichtige) nicht schützen können, der Exit erfolgt zum nächst möglichen Preis. Ist keine Liquidität vorhanden, so zeigt einem der Chart des EUR/CHF Währungspaars, dass es besser ist den Delta 1 Handel auszusetzen.

Bleiben sie wachsam, das Ziel in dieser Marktphase ist es, weniger zu verlieren als die Konkurrenz, nicht den Trade überhaupt zu erzielen. Ein hoher Mittelzufluss in Short Volatility ETF gibt zumindest zu Denken!