Die Schweiz und deren Währung Franken gelten weithin als sicherer Hafen. Ist dies noch aktuell oder nur ein Mythos aus vergangenen Zeiten? Die Erfolgsautoren Friedrich und Weik hinterfragen dies kritisch und stellen folgende Thesen auf.

Zeiten für Geld ändern sich

Brexit, Italienchaos, Trump, Börsenbeben, Nullzinsphase! Immer wieder und in letzter Zeit spürbar vermehrt stellen uns unsere Kunden in der Honorarberatung aber auch unsere Leser und Fans die Frage, ob es nicht besser sei, ihr Geld in die Schweiz zu bringen oder in den Schweizer Franken (CHF) umzutauschen, um es zu schützen vor Inflation, Eurocrash und Enteignung. Dies verneinen wir. Warum?

Lange Zeit galt die Schweiz, völlig zu Recht, als sicherer Hafen für Vermögen. Doch die Zeiten haben sich drastisch geändert und die Schweiz hat den Status des Weltsafes längst verloren. Zu viele Eingeständnisse mussten die Eidgenossen auf Druck der USA und anderer Ländern machen. Das Schweizer Bankgeheimnis ist löchrig wie der berühmte Emmentaler Käse. Das „große Geld“ ist schon lange weitergezogen nach Singapur, in die Karibik, die USA und andere Steueroasen.

Zuerst haben sich die großen Schweizer Banken erheblich verzockt und mussten vor dem Bankrott gerettet werden. Dann ist das Bankgeheimnis, vor allem auf massiven Druck der USA, die alle Mitbewerber im Steuervermeidungswettbewerb ausmerzen wollen, peu à peu abgeschafft worden. Zuletzt hatte die Schweizer Nationalbank (SNB) eine tickende Zeitbombe ins nationale Depot gepackt und den Franken an den Euro gebunden, um eine weitere Aufwertung des Franken zu verhindern. Diese Maßnahme war notwendig, weil es nach der Finanzkrise 2008 eine extreme Flucht in den vermeintlich sicheren Franken gab, dieser dadurch massiv aufwertete und die Schweizer Wirtschaft extrem darunter litt. Folglich wurden in der SNB Berge an Euros angehäuft – in Summe wurden über 450 Milliarden Franken in den Euro investiert. Parallel wurde ein Negativzins von -0,75 % installiert. Ein weiterer Beweis, wie schlecht es um die Schweiz steht, folgt mit dieser schlechten Nachricht für alle Schweizer und Investoren in der Schweiz: Der Zins wird auch zukünftig nicht steigen sondern im Keller bleiben und unserer Meinung nach sogar noch weiter sinken.

Nicht nur die EZB druckt also Geld wie verrückt und drückt den Zins ins Absurde um das Geldkarussell am Laufen zu halten, sondern auch unsere Schweizer Nachbarn sind beim historischen Notenbankexperiment und bei diesem verantwortungslosen Wahnsinnsspiel ganz vorne mit dabei was der folgende Chart schön zeigt.

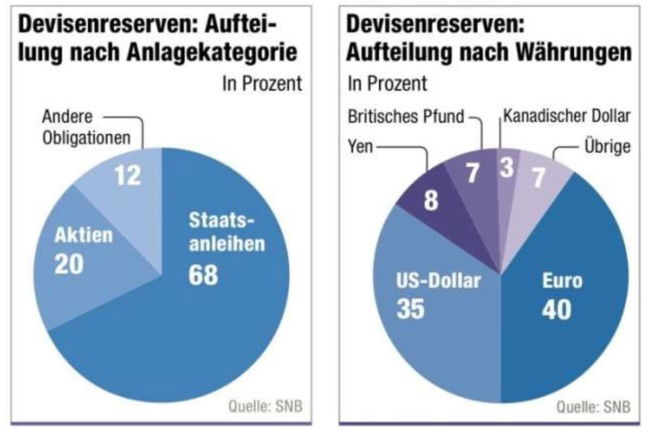

Die Devisenanlagen der SNB waren bis zur Finanzkrise 2008 immer stabil um die 50 Milliarden CHF. Dann aber ging es los mit der munteren Gelddruckerei und Bilanzausweitung. Aktuell hat man atemberaubende 90,65 % der Gesamtaktiva, das sind 793 Milliarden CHF, in Devisenanlagen investiert! Devisenanlagen sind Fremdwährungen, Anleihen und Aktien. Dies ist ein ungesundes Klumpenrisiko und wird den Schweizern unserer Ansicht nach auf die Füße fallen.

Die Bilanzsumme der SNB ist auf Grund dieser Investitionenauf enorme 840 Milliarden CHF angeschwollen. Sie liegt mittlerweile bei absurden 122,6 Prozent des nominalen Schweizer Bruttoinlandprodukts (BIP). Dies ist mehr als die Schweizer Wirtschaft in einem Jahr leistet! Damit ist die SNB Weltmarktführer, denn dies ist so hoch wie bei keiner anderen Notenbank – selbst die seit Jahren im Krisenmodus laufende Japanische Notenbank (BoJ) hat nur 93 % des BIP investiert. Um es plastisch auszudrücken: Für jeden Schweizer hat die SNB 100.000 Stutz gedruckt. Die beiden Zahlen machen ganz klar deutlich was für ein riskantes Spiel in Bern gespielt wird und wie desperat die SNB ist. Anscheinend gibt es keine andere Lösung.

Die bizarre Welt der Schweizer Nationalbank

Jetzt wird es bizarr: Die SNB schöpft aus dem Nichts mit der Hilfe des Giralgeldsystems CHF um den Franken künstlich zu schwächen. Mit dem frisch geschaffenen Geld kauft man Unmengen an Euro und Dollar, um damit Anleihen und Aktien zu kaufen. Die SNB ist damit federführend bei der Manipulation von Wechselkursen, Anleihen, Zinsen und Aktienbewertungen. Entweder ist Thomas Jordan ein Genie und ihm werden Statuen gebaut oder er spielt das neue Spiel: Schweizerisches Roulette.

FANG und die Schweiz

Das Aktienportfolio der SNB umfasst über 2.500 Titel. Die SNB ist der größte Investor bei Apple (19 Millionen Aktien), Microsoft, Amazon, Alphabet und Starbucks. Sie besitzt mehr Facebook Aktien als deren Gründer Mark Zuckerberg!

Hier das Portfolio der SNB:

2017 ging diese waghalsige Strategie gut und man hat damit einen gigantischen Gewinn von 54 Milliarden Franken eingefahren. Der enorme Gewinn 2017 wird sich so nicht mehr wiederholen. Dieser kam zustande durch eine Aufwertung des Euro und durch Aktiengewinne. Für 2018 wird die SNB einen Verlust einfahren! Wenn Sie am Euro weiter festhält bzw. wenn eine Rezession kommt und die Aktienmärkte weiter korrigieren sollten wird es brenzlig für die Schweizer. Vor allem der deutliche Absturz der FANG Aktien (Facebbok, Apple, Netflix, Google) schmerzt die Zentralbanker in Bern besonders. Wir hatten Anfang des Jahres Aktien heruntergestuft auf Verkaufen was goldrichtig war. Zwar hat die SNB auch Dollar im Depot, dieser wird weiter steigen, aber er wird die Verluste nur abfedern. Eines muss klar sein: Die SNB ist im Schwitzkasten der EZB, des Euro und der Aktienmärkte. Solange die EZB keine Zinsen erhöht, wovon wir nicht ausgehen, kann auch die SNB die Zinsen nie erhöhen. Wenn der Euro scheitert, hat die SNB und der Franken ein Problem.

https://trading-treff.de/aktien/fang-die-aktien-im-chart-ueberblick

Das Schweizer Heer bereitet sich ebenfalls auf den Zerfall Europas und den Eurokollaps vor und zwar mit der Operation „Stabilo Due“ im Jahr 2012 und mit der Übung „Conex 15 von 2015“. Hierbei sollen die Grenzen geschlossen werden und die Geldströme gestoppt werden. Dann kommt keiner mehr an seinen Safe und an sein Geld ran. Vor allem nicht ohne Schweizer Pass. Nach unserer Recherche ist dieses Notfallszenario nach wie vor gültig.

Dies war in der Vergangenheit auch schon der Fall. Man denke nur an die jüdischen Vermögen oder vergessene Konten und Schließfächer.

Die SNB ist in der Zwickmühle; Ausstieg aus der Notenbankpolitik unmöglich da sonst der Franken wieder steigt und die heimische Wirtschaft schädigt. Der Frankenschock 2015 soll 100.000 Arbeitsplätze gekostet haben. Der Minuszins bleibt also noch lange der Status Quo.

Wer tatsächlich davon überzeugt ist, dass die Schweiz und der Franken nach wie vor Sicherheit garantieren, der sollte sich die Fakten und das Portfolio der SNB genau anschauen und nochmals darüber nachdenken. Wenn die Notenbankpolitik der SNB schief geht – wovon wir ausgehen – so wie bei der damaligen Bindung des Franken an den Euro, dann ist die Schweiz de facto von heute auf morgen pleite.

| Devisenreserven | Frankenwertschriften | |||

| Währungsallokation, inkl. Derivatpositionen | ||||

| Schweizer Franken | – | – | 100 % | (100 %) |

| US-Dollar | 35 % | (35 %) | – | – |

| Euro | 39 % | (40 %) | – | – |

| Britisches Pfund | 7 % | (7 %) | – | – |

| Yen | 8 % | (8 %) | – | – |

| Kanadischer Dollar | 3 % | (3 %) | – | – |

| Übrige (1) | 8 % | (7 %) | – | – |

| Anlagekategorien | ||||

| Bankanlagen | 0 % | (0 %) | – | – |

| Staatsanleihen (2) | 68 % | (68 %) | 42 % | (42 %) |

| Andere Anleihen (3) | 12 % | (11 %) | 58 % | (58 %) |

| Aktien | 20 % | (21 %) | – | – |

| Struktur der zinstragenden Anlagen (4) | ||||

| Anlagen mit AAA Rating | 57 % | (59 %) | 77 % | (77 %) |

| Anlagen mit AA Rating | 24 % | (24 %) | 23 % | (22 %) |

| Anlagen mit A Rating | 13 % | (12 %) | 0 % | (1 %) |

| Übrige Anlagen | 6 % | (5 %) | 0 % | (0 %) |

| Duration der Anlagen (Jahre) | 4,7 | (4,7) | 8,3 | (8,5) |

Viel Erfolg und die notwendige Weitsicht wünschen Ihnen die beiden Ökonomen, Querdenker, Redner und Honorarberater Matthias Weik und Marc Friedrich