Die High Yield Anleihen genießen noch immer eine recht hohe Beliebtheit bei den Investoren, trotz des Zinsanstiegs und dem damit verbundenen Kursrisikos. Doch es gibt daneben noch die Leveraged Loans, deren Volumen in den vergangenen Jahren ein hohes Wachstum aufwies. Es sind Kredite an hoch verschuldete Unternehmungen, die ein gewisses Risiko in sich tragen.

Starke Nachfrage treibt Leveraged Loans

Die Investoren reißen sich zurzeit um diese Leveraged Loans, sei es direkt oder über Collateralised Loan Obligation und darauf spezialisierte Funds. Ihre Variable Verzinsung lässt sie durchaus attraktiv erscheinen, sodass die Nachfrage nach diesen Anlagevehikeln hoch ist. Die Investoren sind nach so vielen Jahren der ZIRP und NIRP Politik in immer exotischeren Gebiete vorgestoßen, trotz der Warnungen, die die Überlebenden der vorherigen Subprime Expedition zuteil werden ließen.

Treibt sie die pure Gier oder drückt sich hier doch nur die reine Verzweiflung aus?

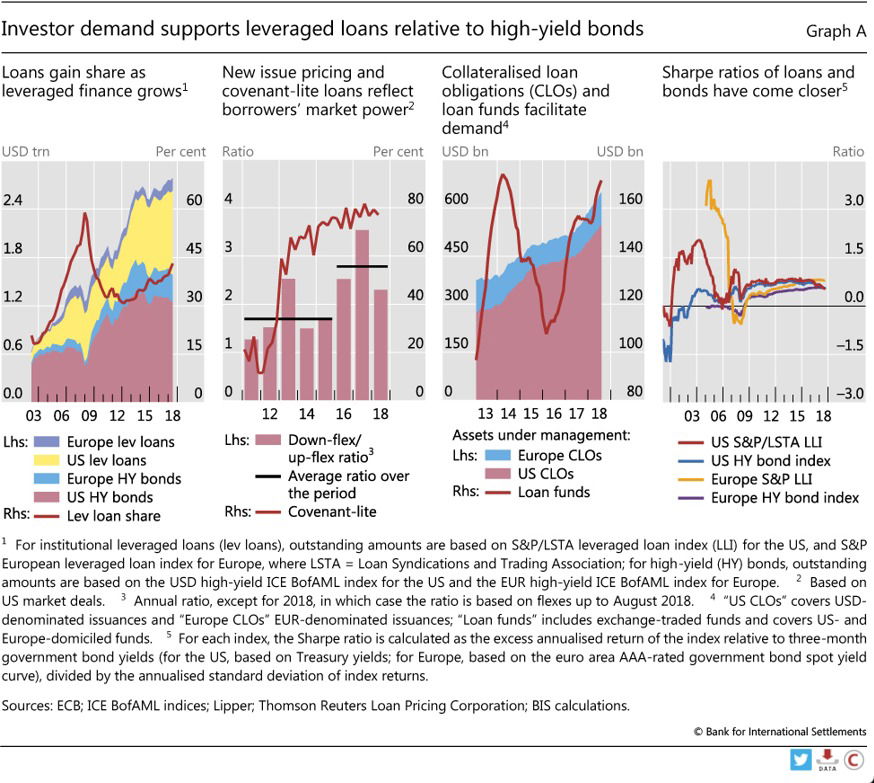

Egal wie, die Nachfrage treibt das Angebot. Das Volumen der Leveraged Loans hat mittlerweile das der High Yield Bonds überflügelt und wächst rasant an. Das Volumen des Marktes umfasst laut einer Berechnung von Bloomberg $1,27 Billionen und liegt damit zum ersten mal über dem High Yield Bond Markt, der zurzeit ein Volumen von $1,26 Billionen aufweist.

Die Bank for International Settlement (BIS) sieht dieses Wachstum kritisch und verweist in ihrem Quartalsbericht darauf, dass sie prozyklisch verlaufen.

Ein weiterer Treiber dieser Entwicklung ist die Verbriefung der Leveraged Loans. Die Collateralised Loan Obligations erfahren aktuell eine sehr hohe Nachfrage und dementsprechend läuft die CLO Maschine an der Wallstreet heiß. Während in den USA im H1 2017 ca. $53 Milliarden in CLO´s geflossen ist, sind es im H1 2018 ca. $90 Milliarden.

Dieser Sprung ist auch durch den Wegfall der „Skin in the Game Rule“ ermöglicht worden, welche im Februar 2018 gekippt wurde.

Dazu schrieb die BIS:

Originator banks are finding it easier to securitise and sell these loans. This can be seen in the growing investment in loans by securitised structures such as collateralised loan obligations (CLOs), especially in the last couple of years.

Alles muss raus!

Ein gefährlicher Trend der hier entstanden ist, besonders weil die Unternehmungen, die die Leveraged Loans in strukturierte Produkte wie CLO´s verpacken, ihre Standards senken. Es wird gemunkelt, dass sie die fundamentalen Daten der Unternehmungen völlig ignorieren, so wie es in der Zeit vor der Finanzkrise mit dem Inhalt der CDO´s passiert ist.

Zu der Lockerung der Kreditrichtlinien schrieb die BIS:

Factors increasing the willingness of and incentives for banks to provide credit may also have been at work. Recent shifts in the approach to enforcing leveraged lending guidelines in the United States seem to have made it easier for banks to arrange such loans.

Damals vor 2008 wurde auch alles an Subprime akzeptiert und anschließend Verbrieft, um an ahnungslose, besser gesagt ignorante Investoren verkauft zu werden.

Ok, das Volumen ist also gestiegen, doch wofür wurde das Kapital von den Unternehmungen verwendet?

Wofür wurden die Kredite genutzt?

Seit 2015 wurden ca. 60% der begebenen Leveraged Loans zur Refinanzierung von bestehenden Zahlungsverpflichtungen benutzt. Anscheinend waren die Bedingungen zu denen so refinanziert werden konnte günstiger, als der Weg über den High Yield Markt. Doch hier droht eine Falle zu der wir gleich erst kommen werden.

Die restlichen 40% wurden zum Großteil zur Finanzierung von Merger and Acquisition Operationen und Leveraged Buyouts verwendet.

Im Grunde nichts ungewöhnliches an dieser Front, kommen wir nun zu den Risiken, die hier lauern.

Risiken der Leveraged Loans

Am 17.10.18 schrieb ich zum Fundamentalen Umfeld folgendes:

- 14% der Unternehmungen sind mittlerweile Zombies

- 22% der US Unternehmungen laufen Gefahr bei steigenden Zinsen in die Insolvenz zu rutschen

- Covenant Lite Loans stellen mittlerweile 79% der Leveraged Loans

- Dramatische Abnahme der möglichen Recovery Rate: 1st Lien 61% (2018) vs. 77% (Historisch); 2sec Lien 14% vs. 43%

- 40% der Investmentgrade Bonds sind mit BBB gerated und damit nur noch eines vom Junk Bereich entfernt

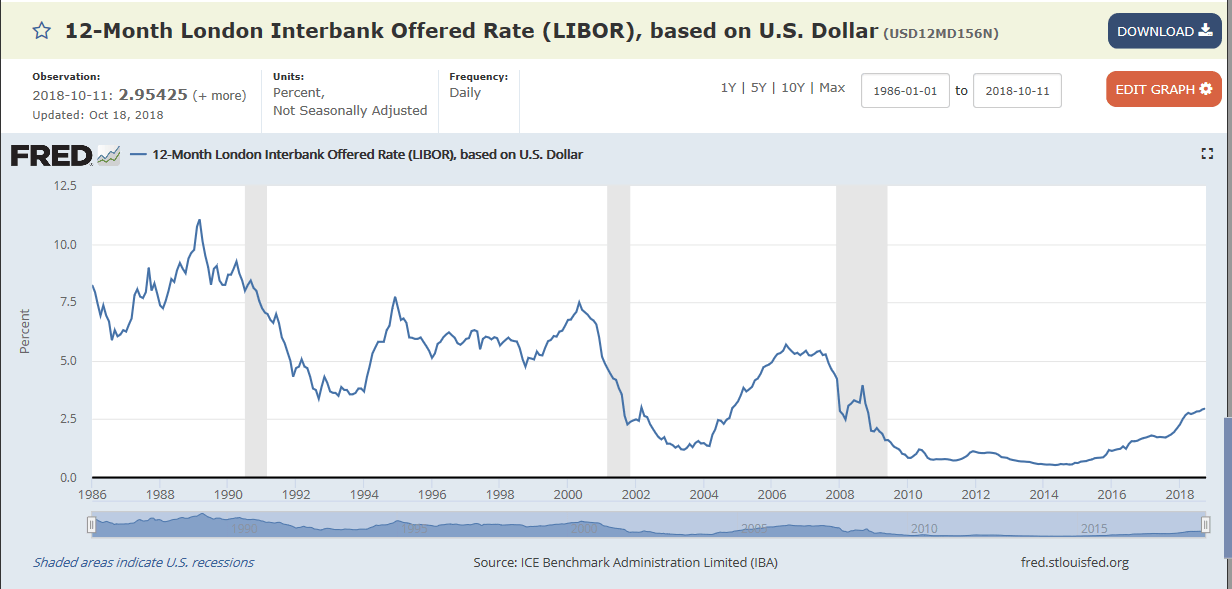

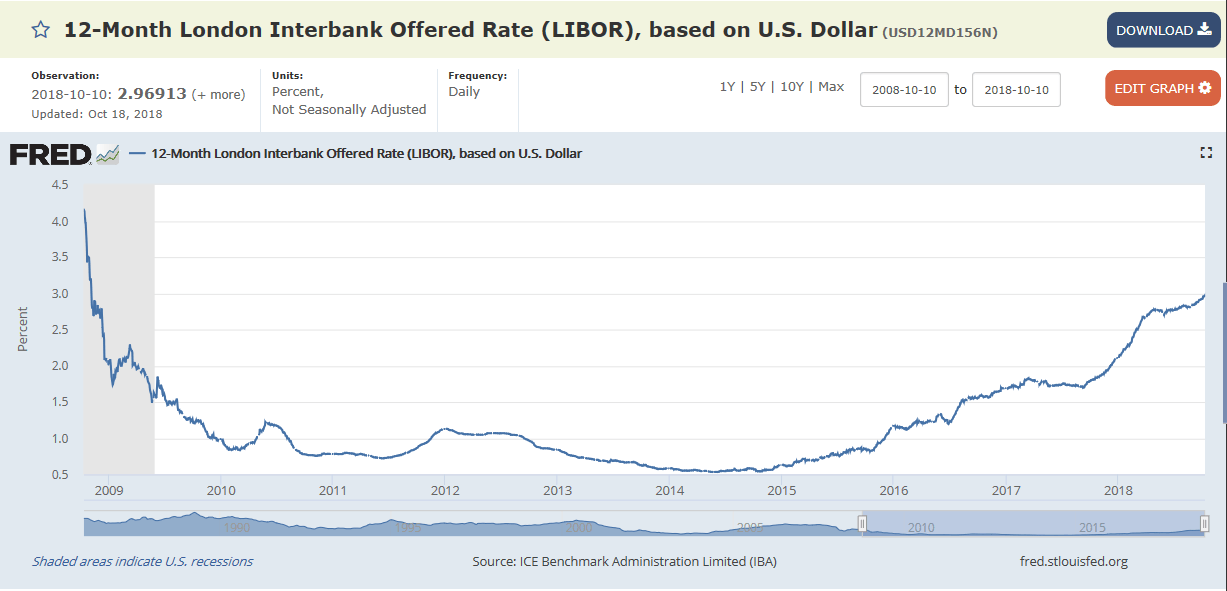

Zu diesen Risiken, die alle die Bonität, also die Qualität der Schuldner betreffen gesellt sich noch das Zinsrisiko, denn die Leveraged Loans und darauf aufbauende CLO´s sind variabel verzinst. Sie hängen an der Interbank Rate, was sie zum einen für Investoren attraktiv macht, jedoch in der gesamt Betrachtung hochexplosiv erscheinen lassen. Denn die Interbank Rate steigt an und befindet sich auf dem Niveau von 2008.

Der 12 Monats Libor liegt mittlerweile bei 2,95425% und damit über dem Wert von November 2008.

Ein weiterer Punkt und einer der wichtigsten ist die Liquidität der Leveraged Loans und dergleichen. Besser gesagt die mangelnde Liquidität ist es, welche hier dominant ist. Sollte es zu Downgrades kommen, werden viele der ETF´s und Mutual Funds ihre Bestände verkaufen müssen.

Diese Verkäufe werden jedoch auf einen Käuferlosen Markt treffen und die Subprime Krise nimmt in einem neuen Gewandt ihren Anfang. Die BIS schrieb dazu:

Concerns also centre on funding and market liquidity risks. For one, the concentration of BBB borrowers has risen, which means that, in a downturn, downgrades among BBB borrowers to a BB or lower rating – ie speculative grade – would lead some investors to dump this debt. The relative illiquidity of leveraged loan markets could exacerbate the resulting price impact. Moreover, given that mutual funds are a major buyer, mark-to-market losses could spur fund redemptions, induce fire sales and further depress prices. These dynamics may affect not only investors holding these loans, but also the broader economy by blocking the flow of funds to the leveraged credit market.

Nur weil es sich um Unternehmenskredite handelt, scheinen die Investoren zu glauben, dass mit ihnen nicht die gleichen Risiken verbunden sind, welche mit den Subprime Krediten verbunden waren. Ja, die Leveraged Loans und CLO´s kamen besser durch die GFC, jedoch hatten sie Anfang der 1990er Jahre keinen guten Lauf.

Einfach gesagt, der Sorglose Umgang mit diesen Vehikeln ist des Wahnsinns fette Beute und könnte The Next Big Short werden. Gegen dieses Ungemach und weitere Unbekannte hilft nur eine Konvexe Portfolioaufstellung. Also eine effektive Art zur Mitigation von Risiken.