Es ist mittlerweile einige Tage, seitdem ich eine relativ einfache Methodik zur effizienten Risiko Mitigation vorgestellt habe. Inzwischen ist einiges an den Märkten passiert, sodass eine kurze Evaluation dieser Methodik möglich ist.

Vereinfacht wird diese dadurch, dass ich ein wikifolio Musterdepot auf Basis dieser Methodik erstellt habe.

Bevor es zu der Evaluation kommt, möchte ich hier nochmals die Methodik kurz umreißen.

Methodik zur Risiko Mitigation

In dem wikifolio Index Plus Konvexität, soll die Idee zum Effizienten Kapitaleinsatz von Mark Spitznagel umgesetzt werden. Ziel soll es sein das Risiko zu mindern, bei gleichzeitiger Bewahrung der Rendite Chance.

Die Rendite Chance wird durch den Einsatz von ETF´s abgebildet. Demgegenüber steht das Absicherungselement, also der Tail Hedge, welches durch Out of the Money Optionsscheine im Musterdepot abgedeckt wird.

Die Angleichung des Musterportfolios soll Quartalsweise erfolgen. Zwischenzeitlich kann es immer wieder zu Gewinnmitnahmen auf der Equity Seite kommen.

Insgesamt handelt es sich um eine einfache langfristig ausgerichtete Strategie, die unter Zuhilfenahme von Exchange Traded Funds und Optionsscheinen umgesetzt wird. Es ist damit kein aktiver Trading-Ansatz, sondern ein fast passiver Ansatz mit dem absichtlichen Verzicht auf verschiedene Timing Elemente.

Soweit zu der Methodik, welche ich im Artikel „Effektive Risiko Minderung eines Aktienportfolios“ ausführlich dargestellt habe.

Ergebnis der Risiko Minderung

Das wikifolio Index Plus Konvexität TH (TH steht für Tail Hedge) wurde am 20.09.2018 erstellt. Der Aktienanteil in Form von zwei ETF´s betrug am Anfang ca. 97% und das Absicherungselement, welches aus drei verschiedenen Optionsscheinen besteht nahm ca. 3% ein.

Von den ETF´s tracked einer den EURO STOXX 50 und der andere den S&P 500. Zwei von den drei Optionsscheinen beziehen sich auf die zuvor genannten Indizes. Der Optionsschein auf den EURO STOXX 50 hat seinen Strike bei 2700 und der Bewertungstag ist der 13.03.2019. Er hat also eine Laufzeit von ca. 6 Monaten und sein Strike lag zum Kaufzeitpunkt ca. 20% unter dem Markt. Selbiges gilt für den Optionsschein, dessen Underlying der S&P 500 darstellt. Dieser hat seinen Strike bei 2350 und sein Bewertungstag liegt ebenfalls auf dem 13.03.2019.

Zu diesen beiden Put Optionsscheinen gesellt sich außerdem noch ein Gold Call dessen Strike bei 1350 USD je Unze liegt. Auch dieser Optionsschein hat eine Laufzeit von 6 Monaten und damit seinen Bewertungstag am 13.03.2019.

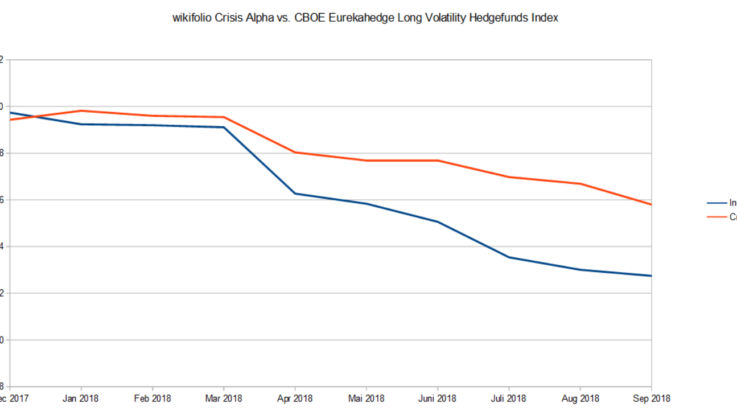

Das Ergebnis ist recht aufmunternd, denn in der Zeit seit der Erstellung des Musterdepots kam es am Markt zu stärkeren Schwankungen. Zuerst an den Anleihemärkten und danach bei den Aktien. Der S&P 500 verlor seit dem ca. 5,6% und der EURO STOXX 50 ca. 4,4%. Im Gegensatz dazu hat das Musterdepot einen Draw Down von nur ca. 2,96% erfahren müssen. Damit ist es dem puren Indexinvestment definitiv überlegen aber auch der Long Volatilitätsmethodik, wie die folgende Grafik zeigen wird.

Wie gut zu erkennen ist bietet auch das Crisis Alpha Long Volatility Musterdepot eine funktionierende Form der Risiko Mitigation an. Doch langfristig könnte die Effizienz von diesem Ansatz, dem des Index Plus Konvexität TH wikifolios unterlegen sein. Aber zurück zu den Zahlen.

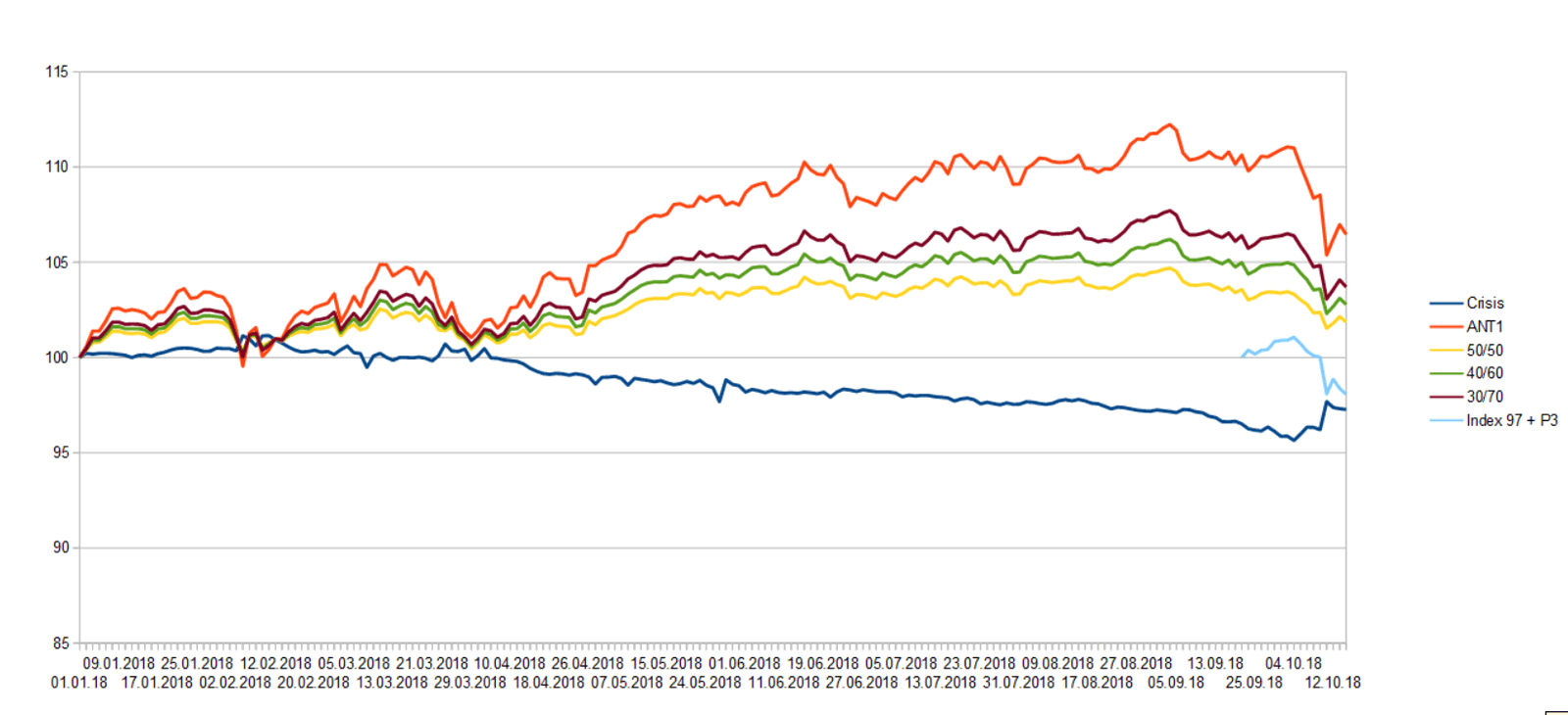

Am 04.09.2018 erreichte ANT1 FRAG wie auch seine verschiedenen Abwandlungen ihren Hochpunkt. Seitdem erleiden sie einen Draw Dawn der sich wie folgt aufschlüsselt:

- ANT1 FRAG Hoch – Tief -6,1%

- ANT1 50% + Crisis 50% H-T -3,02%

- ANT1 60% + Crisis 40% H-T -3,67%

- ANT1 70% + Crisis 30% H-T -4,3%

- Index Plus Konvexität TH H-T -2,96%

In der Zeit vom 04.09.2018 bis heute, konnte der S&P 500 noch ein neues Hoch erreichen, bevor es am 21.09.2018 zur Umkehr kam. Seit dem Hoch verlor der Index im Maximum ca. 8%, sodass in dieser Abschwungphase erneut das ANT1 FRAG dem Index überlegen war. Sie sehen selbst die einfachste Methodik zur Risiko Mitigation, nämlich die Hanteltechnik, bietet einen Vorteil. Kommen wir nun zum neuen Musterdepot.

Trotz der 97% Investitionsquote, die weit über dem des ANT1 FRAG liegt konnte sich das Neue Musterdepot sehr gut halten. Es wird interessant sein, wie es sich in Zukunft verhalten wird, insbesondere mit der Aussicht darauf, dass sich die Volatilität der Märkte weiter steigern wird.

Über die weitere Entwicklung werde ich natürlich weiter hier bei Trading-Treff berichten.