Während die Aktienmärkte unter der im Februar anerkannten Lage leiden, steigen andere Segmente weiter an. Leider die, auf deren Anstieg die meisten wohl verzichten können, jedenfalls an der Unternehmens- und Verbraucherfront. Seit einigen Monaten berichten wir hier über die sich verschlechternden Refinanzierungsbedingungen. Was in den letzten Monaten besonders auffiel, war der Gleichlauf vom S&P500 und den High Yield Anleihen. Doch wie kann man das Risiko, dass von den steigenden Zinsen ausgeht vermeiden?

Unsichere Zeiten – Rückkehr der Inflation

Die USA machen es mit der Beendigung des QE Programms vor, die EZB wird über kurz oder lang folgen. Zuvor wurde versucht mithilfe des Quantitative Easings, die Deflationäre Lage, die infolge der Great Financial Crisis herrschte, zu bekämpfen. Etwas was nur sehr mäßig gelang, obwohl in der Theorie eine Inflationäre Stimmung jenseits der Kapitalmärkte hätte aufkommen müssen.

Jetzt, wo die QE Programme am auslaufen sind und dadurch die Überschussliquidität zurück gefahren wird, sollte es einen nicht wundern, wenn es entgegen der Theorie die Inflation anheizen wird.

Denn parallel zu dem extremen Bullenmarkt in den Anleihemärkten, der ja seit den 1980ern herrschte, nahm auch die Inflation ab. Der Bullenmarkt führte zum versiegen der Anleiherendite und daneben nahm auch die Umlaufgeschwindigkeit der Geldmenge MZM (Money with Zero Maturity, ehemals M3) ab. Die Umlaufgeschwindigkeit wird oft als Gradmesser der Inflation herangezogen, sodass ein Blick auf diese sich lohnt.

![Federal Reserve Bank of St. Louis, Velocity of MZM Money Stock [MZMV] Federal Reserve Bank of St. Louis, Velocity of MZM Money Stock [MZMV], retrieved from FRED, Federal Reserve Bank of St. Louis; https://fred.stlouisfed.org/series/MZMV, April 10, 2018.](https://trading-treff-de.b-cdn.net/wp-content/uploads/2018/04/FRED-MZM-Velocity-110418.png)

Steigende Zinsen, steigendes Risiko

Das Financial Engineering, ein Fetisch beruhend auf dem Glauben jegliches Risiko ließe sich berechnen, spielt hierbei eine gewichtige Rolle. Es erstreckt sich über weit mehr, als der puren Bilanzkosmetik bei den Konzernen.

Andere Bereiche sind zum Beispiel die Risk Parity Fonds, deren gehebelte Positionen den kalkulierten Regeln des Financial Engineerings folgen. Auch viele andere Fonds Arten unterliegen dieser Denkweise, eine die von Markowitz und seiner Risiko Definition stark beeinflusst wurde.

Gemein ist ihnen ein recht fragiles Verhalten, sollten sich die sicher geglaubten Korrelationen auflösen. Hier muss man auch in Betracht ziehen, dass die meisten Akteure nur einen von den Bullen dominierten Anleihemarkt kennen. Einer, der durch das Eingreifen der Zentralbanken, auf die Spitze geführt wurde und die Zinsen ein absolut historisches Tief markierten. Ein Umstand auf den Artemis Capital immer wieder hingewiesen hat, laut ihrer Aussage befinden sich die Zinsen auf einem Tief, dass noch nie zuvor erreicht wurde. Es sind die Gefahren des Short Volatility Universums, die hier lauern.

Diese Lage ändert sich nun seit geraumer Zeit und die Zinsen steigen an. Was nicht zuletzt einem aus der Kontrolle geratenen US Haushaltsbudget und ihrem Präsidenten geschuldet ist. Ein Präsident dem zuzutrauen ist, dass er einen Default herbeiführt. Schon Anfang 2017 wurde darüber berichtet.

Ein Default der USA unter Präsident Trump ist unwahrscheinlich aber denkbar, denn er versucht die USA zu führen wie einen Konzern. In dieser Logik ist es gar nicht mal abwegig, wenn er Chapter 11 anmeldet, denn das ist der natürliche Weg für ein überschuldetes Unternehmen. Er selbst hat dazu zwar wenig Befugnis, jedoch muss sich der Kongress bis zum Oktober diesen Jahres einigen. Denn ab Oktober hat die Bundesregierung keine Mittel mehr, um die Schulden und Zinsen zu bedienen. – Shut Down, Default, Trump

Die Zinsen steigen, dass Misstrauen gegenüber den USA auch. Zwei Dinge die sich aufschaukeln können. Seit vielen Monaten verliert der USD gegenüber dem EUR an Wert ein Umstand der wohl noch einige Zeit anhalten wird. Denn die Annahme, dass steigende Zinsen Kapital anziehen stimmt so nicht unbedingt. Etwas was an dem aktuellen Geldfluss ablesbar ist. Japan verringert angeblich seine USD Bestände und schichtet sie in den EUR Raum um. Eine Bewegung die nicht isoliert sein wird.

Inflation und Zinsen steigen an, wie auch dass Misstrauen gegenüber der US Regierung und innerhalb der Wirtschaft. Doch wie kann man sich gegen Kapitalmarkt Kapriolen schützen, die wahrscheinlich vom Anleihemarkt herüber schwappen werden?

https://trading-treff.de/trading/renditen-der-bundesanleihen-steigen

Sichere Kapitalanlagen – gibt es die überhaupt?

Wenn die Zinsen weiter steigen werden, wird es zwangsläufig zu Verwerfungen an den Anleihemärkten kommen, denn viele der Akteure werden gezwungen sein ihre gehebelten und ungehebelten Positionen verringern zu müssen. Die Akteure werden ihren Modellen zum Opfer fallen, die sehr auf die Volatilität als Risikoindikator aufbauen. In diesem Fall wird es nur wenige Orte geben die vielleicht weniger abbekommen werden, als der Rest.

Um solche Orte zu finden, ist es vielleicht hilfreich die Korrelation der Anlageklassen gegenüber dem US High Yield Anleihe Sektor zu messen.

Dabei kamen folgende Ergebnisse heraus.

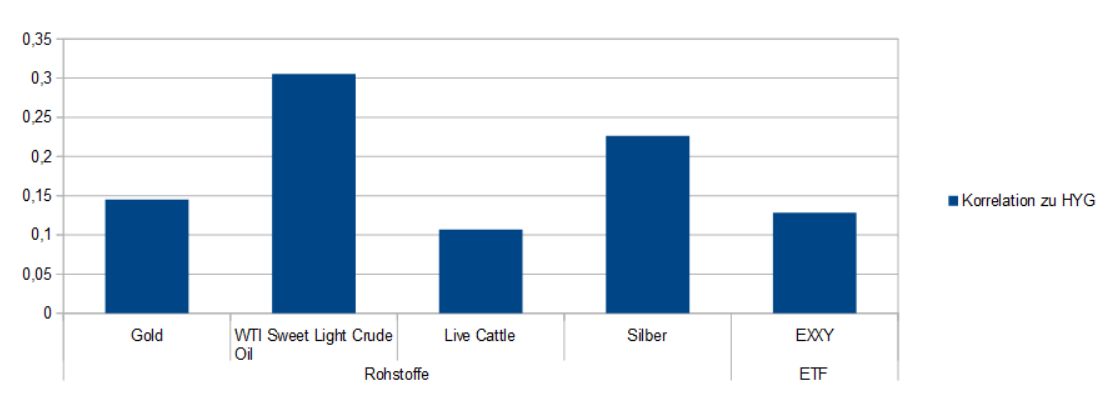

Rohstoffe

Im Bereich der Rohstoffe herrscht allgemein eine geringe Korrelation gegenüber dem US High Yield Sektor. Besonders geringe Werte haben Gold und der iShares Commodity Swap ETF auf.

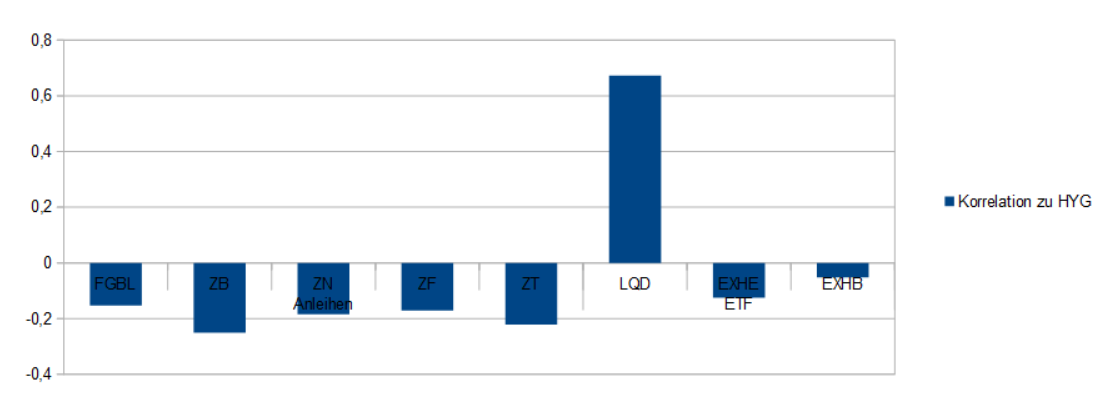

Anleihen

Die Bundesanleihen (FGBL & EXHB), wie auch die US Treasurie Notes und Pfandbriefe (EXHE) besitzen eine negative Korrelation gegenüber dem High Yield Sektor. Im Gegensatz dazu ist die Korrelation zwischen den Investment Grade Corporate Bonds (LQD) extrem hoch.

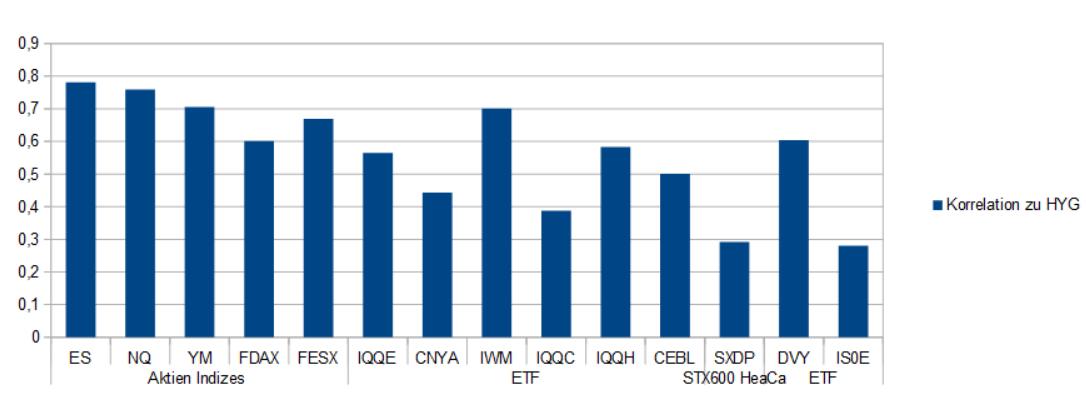

Aktienindizes

Zwei Aktien ETF´s und ein Index fallen durch eine niedrigere Korrelation gegenüber den US High Yield Anleihen auf. Diese sind der iShares China Large ETF (IQQC), der STX600 Health Care Index und der iShares Gold Producer ETF (IS0E).

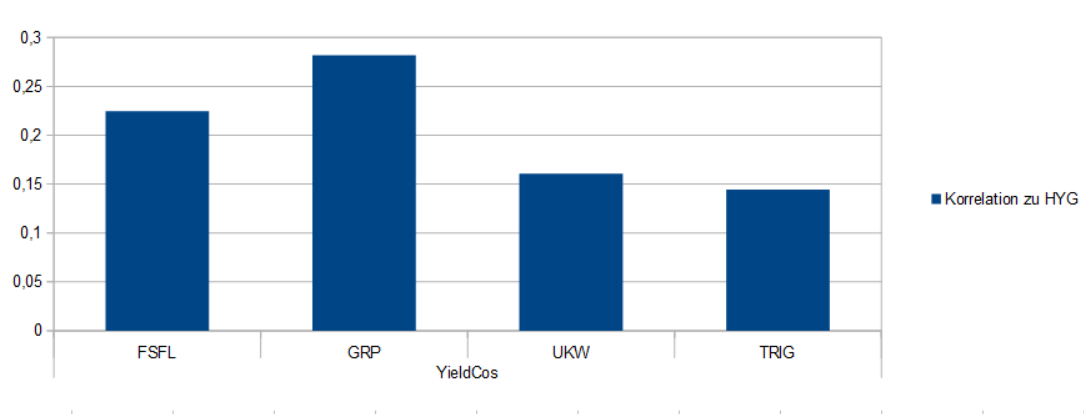

YieldCos

Die vier Europäischen YieldCos weisen insgesamt nur eine sehr geringe Korrelation gegenüber den US High Yield Anleihen auf. Doch ist der Weg über die YieldCos nicht für jeden offen, da es sich bei ihnen im Normalfall um AIF Vehikel handelt.

Fazit zur Risikovermeidung

Vielleicht werden die Anlageklassen und Sektoren, die zurzeit eine recht niedrige positive oder negative Korrelation gegenüber den US High Yield Anleihen aufweisen zu den Gewinnern der kommenden Zinsverwerfung gehören.

Leider lässt sich dieses nicht mit Bestimmtheit sagen, sodass nur eine gesunde antifragile, Long Vega ausgerichtete Vermögensaufstellung, am Ende helfen wird. Wichtig ist es Vehikel und Anlagestrategien zu vermeiden die dem Short Volatility Universum zugeordnet werden können.