Als „Schwarzer Montag“ wurde bisher immer der 19. Oktober 1987 bezeichnet. Dies war zweifelsohne der erste und größte Börsensturz seit dem zweiten Weltkrieg und damit in unserer aktuellen Aufmerksamkeitsspanne. Vielleicht sind Sie als Leser damals schon am Markt aktiv gewesen. Falls nicht, werde ich in diesem Artikel ebenfalls kurz auf das Jahr 1987 eingehen. Hauptaugenmerk dieses Artikels ist jedoch vielmehr der Handel am 5. Februar 2018, der nun als „Schwarzer Montag 2018“ benannt wurde. Welche Unterschiede gab es zwischen diesen beiden schwarzen Tagen und wiederholt sich die Geschichte hierbei eventuell der Wall Street immer wieder?

Dow Jones Chart am Schwarzen Montag 2018

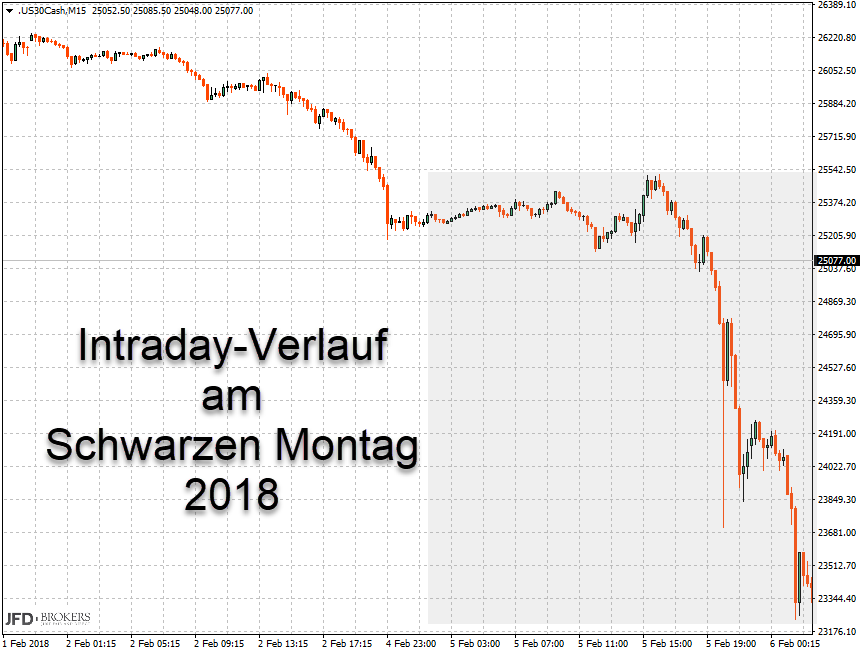

Es dauerte nur wenige Minuten an, doch die hatten es in sich. Anders als bei einem Flash Crash im Aktienmarkt, der wenige Minuten andauert und schnell zu einer Erholung führte, war die Lage diesmal anders. Der Handelstag begann noch mit einem kleinen Aufschwung und dem Erreichen des Vortageshochs. Danach kam es zu einem kleineren Trend, der den Markt bis zur Mittagspause wieder unter die Eröffnungslinie brachte. Richtig haarig wurde es erst im späten Handel, als der DAX und die europäischen Kassamärkte bereits geschlossen waren.

Die größte Bewegung fand somit nach 20 Uhr MEZ statt und bohrte sich wie ein Presslufthammer in Sand. Ich sah es selbst relativ fassungslos und stellte dieses Bild auf Facebook ein:

Dow Jones Intraday Chart

Doch das war noch nicht der Tiefpunkt. Denn im Tief stand der Dow Jones mit einem Punkteverlust von 1.597 Punkten da und verbuchte damit den größten Punkteverlust seiner Geschichte.

Dieser ist bereits 133 Jahre alt. Ja, der Index stand zuvor auch nie so hoch, daher machte das Minus „nur“ 4,6 Prozent am Handelsende aus, doch die Schnelligkeit der Kursbewegung war sehr beängstigend, wie dann auch mehrere Portale dokumentierten und ratlos nach den Gründen suchten.

Im Nachgang hinterlege ich hier den Intraday-Verlauf des Dow Jones. Man sieht deutlich, wie stark sich der Druck aufbaute und bis zum Handelsende durchzog. Zwischenzeitliche Sprünge von mehreren hundert Punkten änderten daran nichts. Dabei dachte ich beim oben gezeigten Bild auf Facebook bereits, das Schlimmste wäre überstanden:

Intraday-Verlauf Schwarzer Montag 2018

Schwarzer Montag am 19. Oktober 1987 – Rückblick

Auch damals war die Inflation ein beherrschendes Thema und ein langer Wirtschaftsaufschwung vorausgegangen. Eine Leitzinserhöhung der US-Notenbank sorgte nach drei Jahren Zurückhaltung am Zinsmarkt für Umschichtungsbedarf. Diese Kombination ließ den Dollar abwerten und politische Ereignisse, wie ein Streit der G7-Staaten, verstärkte die Unsicherheiten. Hieran waren nicht nur die Händler beteiligt, sondern ebenso die erst seit wenigen Jahren eingesetzten Computer an der Wall Street.

Dieser Bereich war noch sehr neu und damit recht „baugleich“ von den Logiken. Insofern verstärkte sich eine Logik über wenige Algorithmen am Markt umgehend. Absicherungsstrategien wurden hierbei zur „Falle“, indem für ganze Portfolios entsprechende Futures leerverkauft wurden oder an den Terminbörsen Put-Optionen eingesetzt wurden.

Als „Portfolioversicherung“ geschaffen, brach diese Strategie der gesamten Branche ein Bein. Denn ein solch hohes Orderaufkommen stand nur wenigen Käufern gegenüber. Die Folge war ein starker Kursverlust von 22,6 Prozent am 19. Oktober 1987. Eine Parallele zum aktuellen Ereignis und damals der Auftakt zu einer längeren Depression.

Der „Crash“ hatte jedoch schon am Donnerstag davor erste Züge angenommen. Dennoch bleibt dieser Tag als Schwarzer Montag in den Geschichtsbüchern stehen. Schaut man sich die Verluste in Punkten an, waren es „nur“ (wie man heute sagt) 508 Indexpunkte. Damit jedoch zur damaligen Zeit der größte Punkteverlust in der Geschichte. Dies ähnelt zumindest ebenso dem Schwarzen Montag 2018.

Übrigens wird auch der 8. August 2011 als schwarzer Montag bezeichnet. Denn hier wurde den USA die Bonitätsnote AAA entzogen. Von der Ratingagentur Standard & Poors höchstpersönlich.

Hintergründe des Kurssturzes

Die Höhe der Wertpapierkredite betrug noch im Januar rund 580 Milliarden Dollar. Aufgrund der stetigen Aufwärtsbewegung an den Aktienmärkten und einer Zinswende der US-Notenbank FED, reichten schon geringste Kursrücksetzer für das Ausstoppen mehrerer Positionen am Markt. Dieser Effekt verstärkte sich zudem durch automatisierte Handelssysteme.

Das Thema Robo-Advising spielt hier sicherlich auch mit hinein, ebenso wie das High-Frequency-Trading (HFT). Stopps an sich sind nichts schlimmes und durchaus notwendig. Lesen Sie dazu bitte den Artikel über Stopsetzung im Trading. Prallen jedoch eine Vielzahl an Verkaufsorders auf eine gleichbleibende Nachfrage, dann sinken die Kurse rapide.

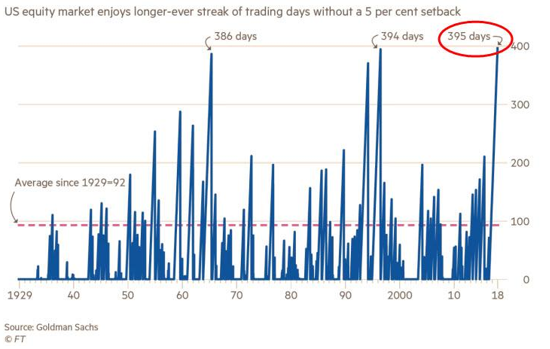

Ein weiterer Fakt kam hinzu. Die Spekulation auf weiter sinkende oder zumindest niedrige Volatilitäten. Innerhalb des sehr gleichmäßig verlaufenden Aufwärtstrends des Jahres 2017 sanken die Volatilitäten ab und markierten Mehrjahrestiefs. Etwa 400 Tage ohne eine fünfprozentige Korrektur gab es nicht einmal in den 1990er Jahren. Der langjährige Durchschnitt liegt hier bei nur 100 Tagen in Folge, wie folgende Grafik illustriert:

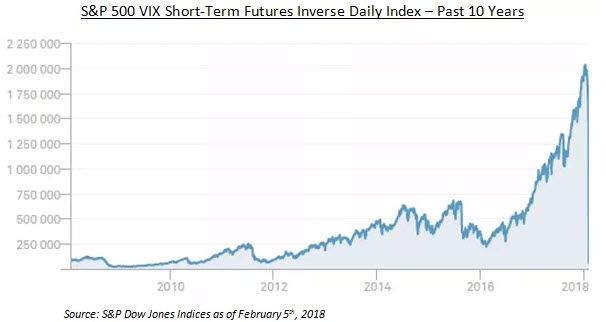

Dies zeigte, dass Risiken immer weiter ausgeblendet wurden und sogar Spekulationen auf weiter fallende Volatilitäten zunahmen. Als „Risiko Volatilität“ wurde diese bereits auf Trading-Treff spezifiziert und deutlich gemacht. Ein Verkauf von Volatilitäten war somit ein ertragreiches Geschäft. Allein 3 Milliarden US-Dollar Volumen soll in Volatilitätsprodukten stecken, schätzt die UBS. Dies geschieht über den VIX-Future, da der VIX als Index nicht gehandelt werden kann und nur eine rechnerische Größe ist.

An jenem Schwarzen Montag 2018 explodierte der VIX aber förmlich. Mit einem Zuwachs von 116 Prozent erreichte er den höchsten Wert seit drei Jahren. Auf diesen Chart verzichte ich an dieser Stelle und zeige vielmehr den Short VIX Index, der quasi das Gegenteil abbildet. Sie finden ihn auf dieser Seite in fast Realtime und sehen hier, wie dieser konträr zum VIX (logischerweise) zusammenbrach. Von 100 Dollar Gegenwert auf 4 Dollar am Ende:

Mit diesem Anstieg des VIX hatte wohl niemand gerechnet. Er war der größte punktuelle und prozentuale Anstieg in der Geschichte der US-Börse.

Einige Produkte überlebten den Schwarzen Montag 2018 nicht, wie zum Beispiel das „VelocityShares Daily Inverse VIX ETN“ der Credit Suisse. Vor diesem Tag bei 99 Dollar notierend, gab es am Dienstag lediglich 10,49 Euro zurück. Investoren hatten in der Geschwindigkeit dieser Bewegung wenig Chancen, aus dem Produkt zu kommen. Ob es hier Nachwirkungen gibt, wird sich zeigen. Die US-Börsenaufsicht SEC stellt bereits Fragen.

Kann sich ein solcher Kurssturz wiederholen?

Durch den Einsatz von komplizierten Algorithmen, die quasi ohne den Faktor Mensch den Handel ausführen, kann eine solche Situation immer wieder eintreten. Gerade bei starken Bewegungen ist die Gefahr groß, dass Trendfolge-Systeme dies noch einmal verstärken. In einen Crash oder gar eine Depression, wie es 1987 geschehen ist, mündete das Ereignis jedoch nicht ein.

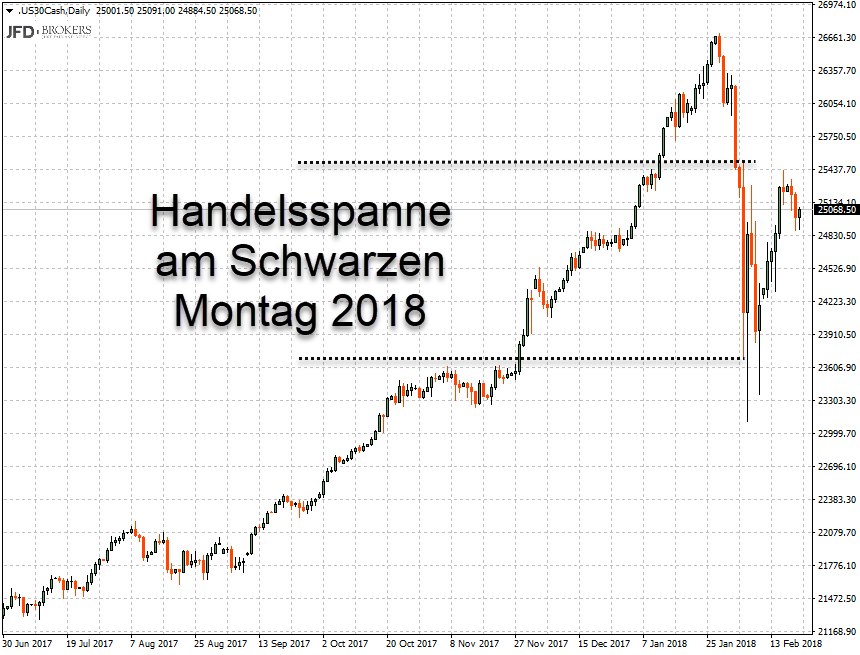

Der Ausverkauf wurde bereits am Folgetag gebremst und fand zwar rund um den Globus ebenfalls statt, aber verstärkte sich nicht. Beispielsweise startet der DAX „nur“ drei Prozent schwächer und baute ab diesem Punkt und vor dem Hintergrund der Unterstützung bei 12.000 Punkten seine Verluste zu einem Großteil wieder ab. Der Dow Jones notiert aktuell wieder über 25.000 Punkten und damit von seinem Allzeithoch nur rund 5 Prozent entfernt.

Auch wenn diese Tagesspanne sehr groß war, sieht man doch bisher zumindest keine weiteren Auswirkungen im Chartbild. Mit dem zeitlichen Abstand von einigen Handelstagen betrachtet, war dies eine scharfe aber gesunde Korrektur des vorangegangenen Anstiegs:

Ein Unterschied ist sicherlich auch das Umfeld. Die Konjunktur ist in den USA trotz der Zinsanhebungen robust. Mit 2,8 Prozent Zinsen für 10jährige Treasuries ist das Zinsniveau auch nicht gerade verlockend. Im Jahr 1987 stand es bei der gleichen Laufzeit über 10 Prozent. Zudem sind die Computeralgorithmen heute viel ausgereifter als noch vor 30 Jahren.

Auch wenn hier Trendfolge-Systeme eine Bewegung verstärken, so suchen auf der „anderern Seite“ Algos auch noch Chancen in den Bewertungen. Diese sind nach einem Börsengewitter natürlich eher zu finden und sollten daher solche Bewegungen auch immer wieder schnell einbremsen.

Statistisch betrachtet gab es einen Rücksetzer um 10 Prozent in den vergangen 38 Jahren im S&P 500 genau 19 Mal. Dabei endeten trotzdem in 13 Fällen diese Börsenjahre im Plus.

Der Aktien-Crash 1929 war Schrecken – und er wird zurückkehren

Profiteure dieser Volatilität

Wer schon länger auf die Erholung der Volatilitäten gesetzt hat, dürfte von diesem Ereignis profitiert haben. Ebenso wie Anleger, die sich bei der Rekordjagd an den Börsen zurückgehalten haben. Denn nun könnten sie preiswerter in den Markt gelangen und der Schwarze Montag 2018 wäre in der Nachbetrachtung eine gute Kaufgelegenheit gewesen.

Ein extremeres und positives Beispiel sei hier auch noch erwähnt. Der Hedgefonds „Ibex Investors“ aus der US-Metropole Denver spekulierte mit Optionen auf ein Anziehen der Volatilität. Wie man sich anhand des Verlaufs denken kann, verloren sie bis zu diesem Tag eher Geld mit dieser Vision. Doch dieser eine Tag entschädigte das 20 Mann Team. Aus 200.000 Dollar wurden 17,5 Millionen! Einen Teil der Positionen halten sie noch. Auch das muss erwähnt werden und sollte Ihnen vielleicht vor Augen halten, nicht immer nur blind der Masse zu folgen, sondern in speziellen Situationen auch mit einem kleinen Teil des Kapitals mutig zu werden.

Viel Erfolg dabei wünscht Ihnen Andreas Mueller (Bernecker1977)