Bleibe informiert – sei nonkonformistisch. Das ist das Motto des Branchenfachdienstes Zeal Intelligence mit Sitz in Beach, North Dakota. Zeal-Autor Adam Hamilton fasste mit einem elaborierten Report zusammen, wie es aktuell um die Goldminen-Branche steht – und warum das Misstrauen gegen Gold absolut unbegründet sei.

Gold ist gefährlich – ein misstrauischer Markt

Ausgangspunkt von Hamiltons Analyse ist der zuletzt gesunkene Aktienkurs für Goldminen. Grund dafür ist die rückläufige Gold-Nachfrage, das Ergebnis zeigt sich in einer anhaltenden Baisse und der emotionalen Beeinflussung nervöser Händler durch die Volatilitäten. Doch wie die Quartalsergebnisse mit ihren tatsächlichen Fundamentaldaten beweisen, gibt es eigentlich keinen Grund zu Pessimismus, im Gegenteil: Die Profitabilität der großen Goldminen ist in den ersten drei Monaten des Jahres sogar deutlich gestiegen.

Viermal im Jahr, dazu sind Unternehmen in öffentlicher Hand verpflichtet, gibt es aktuelle Quartalsberichte über die Geschäftsentwicklung. US-staatliche Unternehmen müssen ebenfalls vierteljährlich einen Geschäftsbericht bei den Behörden einreichen, in Kanada ist das ganz ähnlich. In anderen Ländern muss wenigstens halbjährlich ein offizieller Bericht vorgelegt werden. Die regelmäßige Offenlegung offizieller Zahlen ist also gesetzlich gesichert und zugänglich für Fachpublikum und Anleger. Diese vierteljährlichen Finanzberichte setzen so ein aussagekräftiges Schlaglicht auf die tatsächliche Branchenlage.

Der GDX als Datenbasis

Die für Hamiltons Branchenintrospektive relevante Liste stammt vom weltweit wichtigsten Goldaktien-Anlageinstrument, dem GDX VanEck Vectors Gold Miners ETF (GDX, börsennotierter Fonds), der ohne nennenswerte Mitbewerber den Sektor dominiert. Sein Nettovermögen beträgt aktuell um 36,2% mehr als das des nächstgrößeren Goldminen-ETF – ein kaum einzuholender Abstand.

Der GDX liefert Standarddaten für Goldminen, denen erschöpfende Grundlagenanalysen zugrunde liegen, die von hochqualifizierten Experten geliefert werden. Da börsennotierte Fonds Einzelbestände unscharf abbilden, ist die analytische Einbeziehung des Haupt-ETF GDX der wichtigste Indikator um eine durchdachte Wahl zwischen einzelnen Goldaktien zu treffen. Weil die großen Pools von Kapital in die führenden Fonds einfließen, kaufen diese ETFs auch Anteile an den ihnen zugrunde liegenden Unternehmen, die ihre Aktien zu höheren Kursen anbieten.

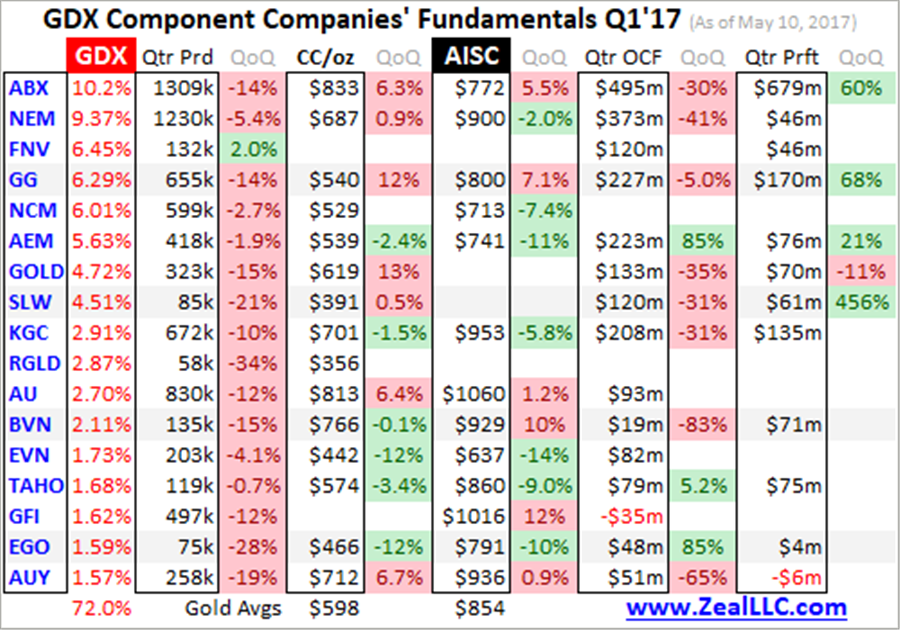

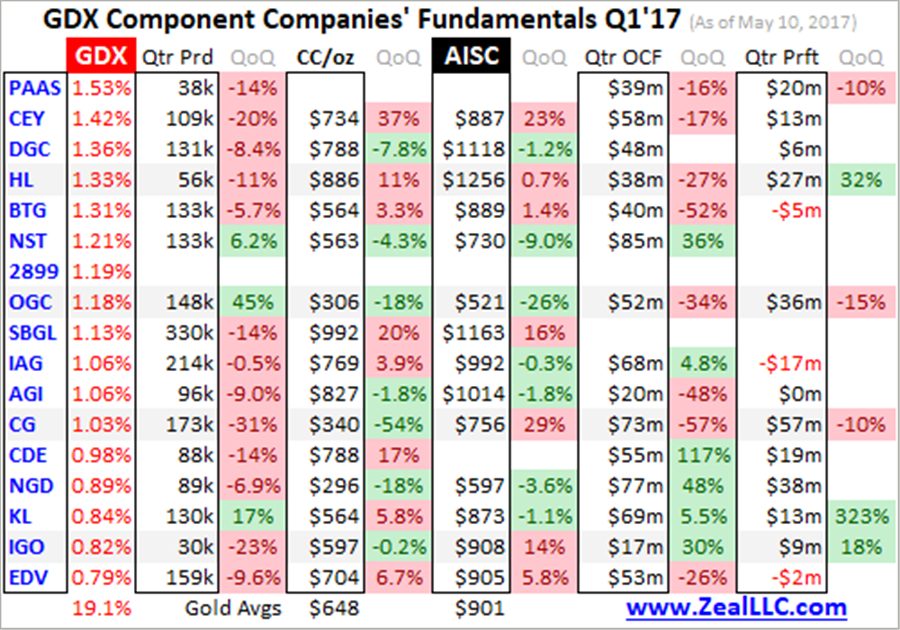

Der GDX nun umfasst neben Goldminen auch Produzenten und Distribuenten von Silber und Gold-Lizenz-Firmen. Wichtig ist aber die Komponente mit ganzen 51 Gold-Bergbau-Firmen – darunter sämtliche wichtigen Minen weltweit. Hamilton bezieht in seine Auswertung hiervon die Top-34-Komponenten mit in seine Betrachtung ein und illustriert seine Datenauswertung anhand sorgsam zusammengetragener und tabellarisch aufgearbeiteter Daten.

Quelle: Mining.com

Output, Werte und der Markt

Diese 34 größten Gold-Bausteine innerhalb des Fonds machen wiederum 91% der Gesamtgewichtung für die Branche aus. Von den meisten Firmen liegen bereits Zahlen vor, einige stehen noch aufgrund späterer Deadlines aus. GDX schließt auch die Handelsaktivitäten der bedeutenden Minen in australischer, britischer und südafrikanischer Hand ein, die nur halbjährlich berichten und daher nur begrenzte Daten für das erste Quartal bereitstellen. Bei der Goldförderung fallen meist auch Nebenprodukte wie Silber und Kupfer an – auch diese sind eine lukrative Einnahmequelle, mit der die Bergbauunternehmen Produktions- und Betriebskosten auffangen können. In manchen Geschäftsberichten tauchen diese Posten als sogenannte Gold-Äquivalent-Unzen auf.

Hamilton rechnet diese Zahlen in seine Wertung ein, wenn betreffende Unternehmen keine Zahlen über tatsächliche Gold-Werte melden. Eine wichtige Komponente in seiner Ausarbeitung außerdem ist der Vergleich der Quartal-zu-Quartal-Werte über Produktions- und Betriebskosten und Reingewinne. Dieser Schritt ermöglicht eine präzisere Beobachtung der Tendenzen als im Vergleich von Werten zum jeweiligen Vorjahreszeitraum.

Die Top-GDX-Unternehmen waren gemeinsam im ersten Quartal für die Produktion von 9,7 Millionen Unzen bzw. 300,3 Tonnen Gold verantwortlich. Nach dem jüngst vom World Gold Council veröffentlichten Bericht zur Gold-Nachfrage betrug die weltweite Produktion insgesamt 764,0 Tonnen – 4/10 davon stammen also allein aus den im GDX vertretenen Top-Gesellschaften.

Aktionäre im Herdentrieb und scheinbare Verluste

Nachdem Hamilton alle zur Verfügung stehenden Daten ausgewertet hat, kommt er zu dem Schluss, dass der radikale Verkauf von Goldbeständen nicht ganz zuverlässig war. Die Händler von Goldaktien wurden nervös, weil Gold aufgrund der Gold-Futures-Shorting-Attacken auf fallende Kurse tatsächlich im Wert fiel. Der hieraus resultierende Herdentrieb hat diesen Sektor ungeachtet der tatsächlichen Goldpreise auf Niveaus gesenkt, die cleveren Anlegern so manches Schnäppchen bescherten. Gold-Bergbaubetriebe bekamen diese Auswirkungen im ersten Quartal 2017 zu spüren: Im Vergleich zum Vorjahresquartal sind die Erträge um 8,5% eingebrochen und sanken von 10,6 Millionen Unzen auf 9,7 Millionen ab.

Von außen betrachtet sieht das nach einer Katastrophe für die Minen aus, denn wie sollten die Betriebe bei sinkendem Output ihre Profitabilität erhöhen? Hamilton konstatiert, dass dieses Phänomen des Produktionsrückgangs im ersten Quartal symptomatisch für die Goldbranche ist und belegt das an den GDX-Zahlen.

Dem Gold Demand Trends-Report für das erste Quartal zufolge fiel die weltweite Goldproduktion im Vergleich zum Vorquartal um 9,6%. Das bedeutet: Die GDX-Unternehmen erzielten im Branchenvergleich überdurchschnittliche Ergebnisse. Zieht man einen Mittelwert aus den Einbrüchen der jeweils ersten Quartale der vergangenen Jahre, ergibt sich ein durchschnittlicher Abstieg um 8,5% – und das entspricht genau dem Wert der GDX-Majors.

Das Jahr beginnt mit Minderwertem

Warum aber gibt es diese Produktionseinbrüche am Jahresbeginn überhaupt? Hamilton sieht hier sowohl psychologische als auch technische Gründe. So müssen beispielsweise oft weniger goldhaltige Erze zuerst abgebaut werden, um die wertvollen Goldadern zu erreichen. Das führt zu einem temporär geringeren Output, während die Betriebskosten konstant bleiben. Also wird zu Beginn des Jahres niederwertiges Erz gehandelt und verarbeitet. Hinzu kommen die neuen Kapitalbudgets am Jahresanfang und die Erwartungshaltungen der Investoren, die Einfluss auf die Produktion nehmen.

Zum Jahresende hin verteilen die Goldkonzerne Kapital für die Ausweitung von Geschäftstätigkeiten und die Erschließung neuer Lagerstätten, wo genanntes minderwertiges Erz anfangs den Zugang zu den profitablen Ablagerungen erschwert. Diese weniger profitablen Abbauschritte platzieren die Minenbetreiber gern zum Jahresbeginn hin, da der Rest des Jahres dann die Gelegenheit bietet, Einbußen wieder auszugleichen und die aktienbasierten Vergütungen zu optimieren.

Üblicherweise steigt die Goldproduktion im zweiten und dritten Quartal eines Jahres erheblich an. Die Daten des World Gold Council erfassen dabei in den vergangenen Jahren einen Mittelwert von 6,3% Anstieg auf das zweite Jahresquartal, der sich sich als Tendenz auch ins dritte Quartal fortsetzt.

Das heißt: Der traditionelle Rückgang in der Goldproduktion im ersten Quartal wird, wenn auch mit großen Schwankungen, von den Anstiegen in den beiden Folgequartalen kompensiert. Die Goldproduktion ist ein sehr saisonal geprägtes Business, bei dem das Zusammenspiel von Kapitalaufteilungen und Timing von Produktionsschritten zusammenspielen. Im direkten Vergleich zum ersten Quartal 2016 differierte die Produktion nur um –0,5% – kein Anzeichen für einen nennenswerten Abwärtstrend.

Geringerer Ertrag im laufenden Betrieb

Geringere Förderungsmengen führen zunächst unmittelbar zu höheren Produktionskosten pro Unze. Die Kapazität der Mühlen bleibt unverändert, denn das gemahlene minderwertigere Erz wird in der Produktion nicht anders behandelt als goldhaltigeres Gestein. Es wird aber ein geringerer Gehalt ausgeschöpft: Die gleiche Menge Erz bringt weniger Unzen Gold hervor. Auch die laufenden Betriebskosten für Personal, Energie, Wartung etc. ändern sich während dieser Zeit nicht. Ein Rückgang in der Produktion, mit weniger gefördertem Erz, sollte also umgekehrt die Produktionskosten anheben.

Wider Erwarten sind die Kosten der Top-GDX-Minen im ersten Quartal jedoch nicht gestiegen, was bedeutet, dass die GDX-Bergbaufirmen mit größter operativer Effizienz arbeiten. Das kann als gutes Vorzeichen für die steigende Profitabilität genommen werden, denn wenn bei gleichbleibenden Betriebskosten wieder mit hochwertigerem Erz gearbeitet wird, ist das ein gutes Omen für bullische Zeiten und Aufwärtstrends.

Cash ist ungleich Cash

Die Betriebskosten einer Mine lassen sich auf zwei unterschiedliche Weisen messen: Durch die Cash- Kosten und die all-in-sustaining-costs (AISC) pro Unze. Die Cash-Kosten bilden die Wirtschaftlichkeit eines Unternehmens im Worst-Case-Szenario eines Niedrigpreisumfeldes ab. Die AISC-Kosten markieren den Punkt, zu dem Gold gehandelt werden muss, um die aktuellen Kapazitäten eines Bergbaubetriebes zu halten.

In den Cash-Kosten sind alle Ausgaben enthalten, die zur Produktion einer Unze Gold nötig sind: Produktion, Verwaltung, Schmelze und Raffinierung, Transport, Regulierung, Lizenzen und Steuern. Im ersten Quartal betrugen diese Kosten bei den 34 Top-GDX-Minen gemittelt 623 USD/ Unze – nur 0,8% weniger als im Vorquartal – und das angesichts des Produktionsrückgangs um 8.5%. Es gibt, laut Hamilton also für die Gold-Aktionäre bei Weitem keinen Grund, nervös zu werden. Auch die Goldproduzenten sehen keine Gefahr, dass die Bargeldpreise angesichts der aktuellen Goldpreise unterschritten werden könnten.

Wichtiger sind die AISC-Kosten, die vom World Gold Council im Sommer 2013 als Wertangabe eingeführt wurden, um Anlegern bei der Einschätzung dessen helfen, was eine Goldmine im Betrieb hält. AISC-Kosten beinhalten einerseits natürlich die effektiven Betriebskosten, aber auch abstraktere Posten wie die Exploration neuer Lagerstätten, Baukosten, Sanierungskosten, Rekultivierungsmaßnahmen aber auch Verwaltungskosten auf Administrationsebene. Für Investoren ist der All-in-Kostenfaktor demnach weit aussagekräftiger als der reine Cash-Preis pro Unze.

Im ersten Quartal 2017 betrugen die AISC-Kosten der GDX-Unternehmen, wiederum gemittelt, 878 USD/ Unze. Das ist eine minimale Steigerung von 0,3% zu 875 USD/Unze im Vorquartal. Die betriebliche Effizienz führt also zu einem voraussehbar höheren Gewinnwachstum, wenn das Produktionsniveau in den nächsten Monaten wieder ansteigt: Stabile AISC indizieren Hausse-Stimmung.

Gold stabiler als vermutet

Gold ist also gar nicht so schlecht als Anlage, wie es nach dem großen Ausverkauf nach den US-Präsidentschaftswahlen schien. Bereits im ersten Quartal 2017 sammelte Gold 8,5% und überstieg damit den führenden Standard & Poor´s 500 Aktienindex von 5,5%

Gold lag im ersten Quartal 2017 durchschnittlich bei 1220 USD, etwas mehr als die 1220 USD im Vorquartal. Der direkte Vergleich der AISC-Werte der großen Goldkonzerne zeigt einen deutlichen Aufwärtstrend. Der Verdienst der großen Minen lag bei 342 USD/ Unze im ersten Quartal – Gewinnspannen von satten 28% und nur minimal unter dem Vorquartalswert von 343 UDS/ Unze . All das trotz der bärischen Stimmung, die sich noch bis vor kurzem am Mark ausbreitete.

Das Zusammenspiel von Kosten und Gewinnen

Vorteilhaft für den Aufwärtstrend bei Gold ist seine Gewinnhebelung. Minenkosten konzentrieren sich großenteils auf die Planungsphasen, wenn Ingenieure in der Explorationsphase entscheiden müssen, wie und wo gegraben werden soll. Die Betriebsbelegschaft und das technische Material, vom LKW bis zur Mühle, kommen unabhängig vom Marktpreis des Produktes zum Einsatz.

Die steigenden Preise wirken sich also unmittelbar auf die Bilanzen aus, die Produktionskosten bleiben jedoch konstant. Um auf einen Durchschnittswert von 1300 USD zu kommen, müsste Gold im Jahresverlauf nur um 6% vom Erstquartalswert von 1200 USD steigen. Mit statischen AISC wären Profitalbilitätsanstiege von 23,4% möglich. Goldpreise von 1500 USD wären nur 22,9 % höher als der aktuelle Quartalsdurchschnitt und würden immer noch unter dem Schnitt von 2012 liegen, als die quantitative Lockerung der US-Notenbank den Höhenflug von Gold an der Börse bei einem Durchschnitt von 1669 UDS Gold beendete.

Bei Goldpreisen von 1500 UDS und All-in-Kosten von 878 USD würden die Gewinne der Bergleute um 81,8% und 622 USD/Unze in die Höhe schießen. Diese Aussichten fordern schon jetzt zum Kauf von Goldaktien auf – die Profitabilität wird, laut Hamilton weiter steigen, indem sie den Gold-Mittelwert-Reversionsvorsprung nutzen.

Bargeld muss fließen

Auch die Cashflows im operativen Geschäft sichern die Grundgesundheit der Minenbetriebe. Die GDX-Minen kamen dabei im ersten Quartal 2017 auf 3,0 Milliarden USD – eine Senkung um 15,8 % zum Vorquartal, was aber aufgrund des geringeren Produktionsausstoßes nicht weiter überraschend war und sich mit dem Neuansteig der Produktion in den nächsten Quartalen deutlich erholen wird.

Die großen Goldminen überraschten mit ihren radikal höheren buchhalterischen Gewinnen trotz konstanter Kosten und geringerer Erträge. 26 der 34 ausgewerteten GDX-Gold-Komponenten haben bereits für das erste Quartal 2017 einen Bilanzgewinn vermeldet.

Demnach belaufen sich die Gewinne auf 1,6 Milliarden Dollar – im vorangegangenen Quartal waren es noch 0,6 Milliarden Verluste. Das heißt, die Einnahmen lagen zwischenzeitlich bei 2,2 Milliarden.

Während die Buchhaltungsverluste für das vierte Quartal 2016 noch durch Nachbeben der US-Wahl verursacht waren, ist der massive Gewinnsprung zum ersten Quartal 2017 beeindruckend, auch angesichts der großen Aufregung unter den Goldaktionären in den vergangenen Wochen.

Aktuell: Goldminen-Branche an der Börse

Gold erzielte im vergangenen Jahr immer noch das beste Ergebnis aller Aktienmärkte, ungeachtet des Ausverkaufs nach den Wahlen. Der HUI stieg um 64% und schlug den Standard & Poor’s 500 um 9,5% Gewinn. Auch in diesem Jahr sollten ähnlich hohe Aktiengewinne möglich sein. Die starken Ergebnisse des ersten Quartals sind ein starker Indikator dafür.

Während Investoren und Spekulanten mit Goldaktien sicherlich über große Fonds wie den GDX am plötzlichen Wiederanstieg der Goldaktien Gewinne einfahren können, favorisiert Hamilton bessere Geschäfte mittels der Fundamentaldaten über den individuellen Handel. Der Kauf von präzise ausgewählten Aktien-Portfolio verspricht demnach größere Gewinne als über die Überdiversifikation von Unternehmen mit unterdurchschnittlicher Performance innerhalb der Fonds.

Konkrete Trading-Ideen für Gold und die Goldminen-Branche finden Sie unter der Rubrik Trading.

Ich wünsche Ihnen einen schönen Feiertag,

Ihr Nils Glasmacher