Die Liquidität ist das Medium, welches die Märkte bewegt. Eine Situation die zunehmend gefährlicher wird, da die Allokation des Kapitals sich häuft. Es werden in einem bisher nicht bekannten Maß Risiken aggregiert. Diese Aggregation der Risiken innerhalb eines komplexen Systems führen zu einer anwachsenden Instabilität.

Im Februar 2018 konnte nicht nur das Volageddon beobachtet werden, sondern auch das verpuffen der Liquidität.

Die Allokationsblase wächst an

Seit der Great Financial Crisis flossen den passiv gemanagten Fonds (ETF´s) über 2 Billionen USD zu. Insgesamt stehen sie für mittlerweile mehr als 50% der Assets under Management in den USA. Eine Größe die nicht unbeachtet bleiben soll, denn dadurch wächst die Allokationsblase. Anders gesagt, mehr als 50% der Assets under Management sind auf die eine oder andere Art und Weise gleichgeschaltet. Bei den Aktien werden nur noch ca. 10% des Umsatzes von diskretionären Händlern verursacht. Dagegen basieren mehr als 60% der Trades auf Regelbasierten Handels- und Investmentsystemen.

Momentum als Wertmaßstab?

Mit dieser Entwicklung ist auch ein Paradigmenwechsel in der Bewertung einhergegangen. Während zuvor Value Investing zumeist die Nase vorne hatte, ist es mittlerweile das Momentum Investing, welches die Performance Hitlist anführt. Das Momentum macht den Preis, bar jeglichen Wertes der zugrunde liegenden Unternehmung. Ein tolles Beispiel für einen Momentum getriebenen Markt ist die Aktie von Tilray Inc. Aber auch die FANG Aktien könne genannt werden.

Der Wert dieser Aktien wird mehr durch das Momentum bestimmt, als von dem zugrunde liegenden Wert des Unternehmens. Es ist die Greater Fool Theory, die sich immer mehr durch dieses Verhalten zeigt.

Greater Fool Theory an den Börsen

Die Greater Fool Theory besagt, dass es egal ist welcher intrinsischer Wert das gehandelte Papier hat. Man muss nur jemanden finden der gewillt ist mehr für eben jenes zu Zahlen, als man es selbst getan hat. Es ist im Endeffekt eine Wette darauf, dass man die Wertpapiere jederzeit abstoßen kann, da immer ein Käufer auffindbar sein wird.

Dieser Greater Fool Trade wird durch die Zunahme des passive Investing verstärkt, denn hier geschieht keine Einzeltitel Auswahl auf Basis des Unternehmenswertes, sondern es wird per Gießkanne in jedes Unternehmen investiert, welches im betreffenden Index notiert.

Zusätzlich wird die Varianz / Volatilität der Aktienmärkte durch eine nie dagewesene Welle von Share Buyback Programmen unterdrückt. Diese Programme sind ein nicht unwesentlicher Treiber hinter dem Phänomen Buy The Fucking Dip.

Insgesamt ist es eine systematische Gleichschaltung des Marktes, die auf dem Irrtum aufbaut, dass der Markt immer liquide sein wird. Doch wissen wir aus vergangenen Krisen, dass das so nicht stimmt.

Der Markt ist liquide, solang er liquide ist.

Die Liquidität ist mangelhaft

An den US-Börsen sind über 8000 Unternehmen gelistet, von denen jedoch mehr als die Hälfte nur noch einen Tages Umsatz von weniger als 100.000 Aktien aufweist. Das schränkt ihre Handelbarkeit deutlich ein. Doch nicht nur hier nimmt die zur Verfügung stehende Liquidität ab.

Der S&P 500 Future ist mittlerweile nur noch relativ liquide. Eine Lage über die Nanex schon öfters berichtet hatte. So kann es mittlerweile dazu kommen, dass eine Order von nur 200 e mini S&P 500 Futures den Markt um mehrere volle Punkte (Handle) bewegt. Eine Order die etwas mehr als 25 Millionen USD ausmacht, kann einen Markt bewegen der in seiner Gänze ein Gewicht von mehr als 22 Billionen USD hat! Das spricht für eine deutlich herabgesetzte Liquidität.

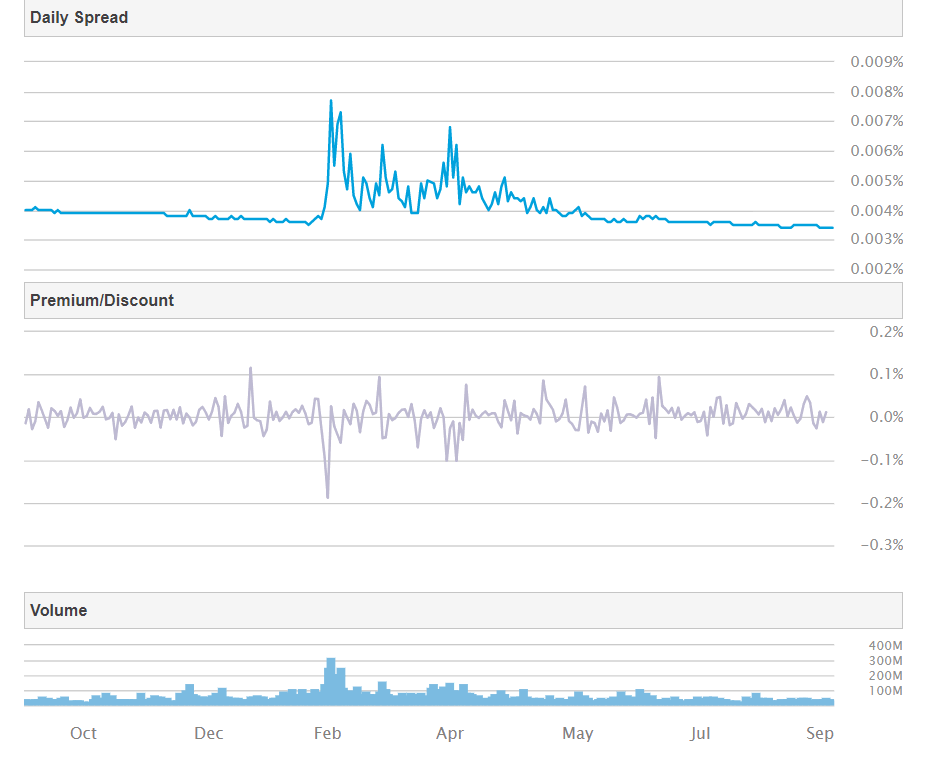

Ein weiterer Punkt der für die Gefahr steht, die durch die mangelhafte Liquidität entsteht, ist der Spead des SPDR S&P 500 ETF´s (SPY).

Nach dem fulminanten Start in das Jahr 2018 kam es im Februar zu dem Volageddon Event, in dessen Folge das VIX ETP Universum mächtig unter die Räder kam. Gleiches gilt für einige andere Strategien, die auf den Verkauf der Volatilität gesetzt haben. Das ist der offensichtliche Teil, doch oben in der Abbildung lässt sich noch etwas anderes erkennen. Die deutliche Verschlechterung des Spreads beim SPY ETF, welcher sich am Tag des Events und in den darauf folgenden Wochen und Monaten stark vergrößert hatte.

Extreme Ausreißer Tage

All diese Entwicklungen kamen in einem ansonsten ruhigen Marktumfeld zustande. Die heftigste Bewegung der Zeit war ein abrutschen von gerade einmal 4,1% im S&P 500 an einem Tag. Eine Größe die recht klein erscheint, wenn man den Blick ein wenig zurück schweifen lässt. Ende 2008 verlor der Index an zwei Tagen jeweils mehr als 9 % und im Jahr 2011 verlor der S&P 500 binnen eines Tages 7 % an Wert.

Solche Bewegungen scheinen gar nicht mal so selten zu sein, doch der Unterschied zwischen damals und heute ist die Häufung der Asset Allokation. Damit geht auch eine Gleichschaltung der Bilanzen / Portfolios einher und damit das Risiko einer gravierenden Liquiditätskrise.

Die Gleichschaltung der Portfolios im Zusammenspiel mit den versiegenden Liquiditätsquellen (durch Regulatorische Maßnahmen verringerter Eigenhandel der Banken, Dominanz der HFT Programme, etc.) , stellt eine massive Aggregierung von Risiken innerhalb eines komplexen Systems dar.

Gleichschaltung der Portfolios

Die Gleichschaltung von Bilanzen und der damit einhergehenden Verquickung eben jener, war der Auslöser für die im Jahr 1763 geschehene Liquiditätskrise. Es war nicht die eigentliche Solvenz der Händler, Handelsbanken und Banken die diese Krise ausgelöst hatte. Es war die Bilanzverquickung.

Mit dieser Bilanz- bzw. Portfolioverquickung werden Risiken im System selbst aggregiert, die nicht auf der Oberfläche des Risikomanagements erscheinen. Dennoch existieren sie und finden ihren Höhepunkt in den Dividenden, Low Volatility und Risk Parity Strategien wieder.

Es ist so wie es ist, im Fall einer starken Marktbewegung verpufft die Liquidität und die Asset Preise korrelieren mit nahezu +100%. In einem solchen Fall kann es zu einer positiven Rückkopplung kommen und die Preise geraten unter starken Druck, da Risikopositionen abgebaut werden müssen. Dazu gesellt sich dann der Umstand, dass die Liquidität des Orderbuches dramatisch abnimmt und damit nicht mehr zu jeder Zeit gehandelt werden kann. Die Volatilität steigt und die Risikomessungen verlangen einen weiteren Abbau der gehaltenen Positionen.

Der Zwang zur Risikoreduzierung

Der Abbau von Risikopositionen bei einem Akteur, zwingt alle anderen dazu es diesem gleichzutun, da die Preisveränderung die anderen direkt beeinflusst. Am Ende ist kein Preis mehr vorhanden und eigentlich solvente Investoren, Unternehmungen, Banken und Fonds sind auf einmal mit einer durch mangelnde Liquidität der Assets ausgelösten Solvenz Frage konfrontiert.

In diesem Fall kann das implizite Short Volatility Universum implodieren, so wie es dem expliziten Anfang Februar passiert ist. Die Strategie mag zwar für den einzelnen professionellen Akteur perfekt gehedged erscheinen, doch ist das Ganze im System mehr als nur die reine Summe. Da es sich um ein komplexes System handelt, kann es passieren, dass sich die Risiken nicht mehr nur addieren, sondern multiplizieren und etwas zuvor nicht Bestimmbares passiert.

Es ist im Endeffekt nur ein Unfall der darauf wartet einzutreffen. Hiergegen kann nur eine konsequente und effiziente Risiko Mitigation wirken. Die zumindest linksseitig extrem Konvexe Absicherung ist in einem solchen Fall die Effizienteste Art der Risiko Mitigation.