Wohl kaum ein Literat, welches sich um Börsenweisheiten dreht, lässt das Thema Averaging (z. dt. „Verbilligen“) aus. Auch habe ich z. B. in Webinaren, bei denen es um ganz andere Themen ging schon öfter bemerkt, dass Teilnehmer sofort nahezu allergisch reagiert haben, wenn nachgekauft wurde, auch wenn es nur zu Demonstrationszwecken einer ganz anderen Funktion diente und nicht einmal ein Trading-Ansatz als solches besprochen wurde. Aus diesem Grund widme ich heute ausführlich dem Thema Averaging im Trading.

Verbilligen, was ist das? Nun, erst einmal nichts anderes, als die gleiche Positionierung an einem besseren Punkt aufzustocken. Das heisst, wenn man z. B. Long im DAX ist, und beispielsweise bei 12.000 eingekauft hat, der Kurs aber z. B. um 100 Punkte fällt, man bei 11.900 noch einmal gleich groß einkauft und damit einen Average, also mittleren Wert von 11.950 hat. Damit muss der DAX nur noch 50 Punkte steigen um in die Gewinnzone zu kommen. Der Haken an der Sache ist natürlich, dass man seinen Verlust verdoppelt, wenn der DAX nur um weitere 50 Punkte fällt. Wiederholt man das Spiel bei 11.800 und der DAX fällt weiter, dreht sich die Abwärtspirale auf dem Konto immer schneller nach unten. Daher ist Averaging verpönt, oder wie es so schön heisst: „Only Losers average Losers“.

Martingale als Königsklasse

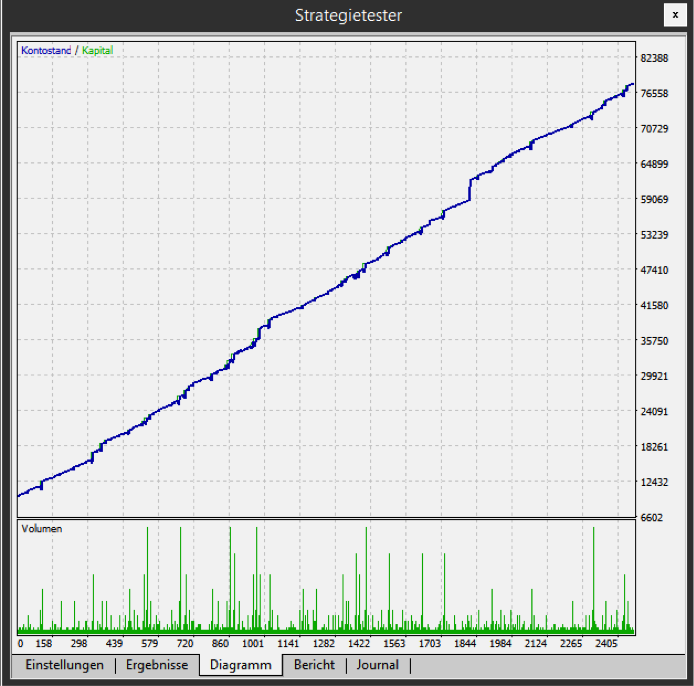

Die Königsklasse des Averaging ist übrigens die klassische Martingale-Strategie, hier wird bei jeder weiteren Verbilligung die gesamte Positionierung um den Faktor 2 erhöht. Bei nur 8 Wiederholungen hat man bereits das 256-fache der ursprünglichen Positionsgröße, dass das nicht ohne weiteres gut geht, liegt auf der Hand. Dennoch, so lange es gut geht ist die Performance exorbitant. Hierzu zum Beispiel der Dow. So hätte die Equity-Kurve ausgesehen, wenn man seit 2016 bis heute alle 25 Punkte bis zu 10x verbilligt hätte und bei 25 Punkten Gewinn jeweils aufgelöst hätte und dann noch einmal von vorne begonnen hätte. Damit hätte man das gesamte Marktrauschen zu seinen Gunsten genutzt und jede Buy & Hold-Strategie mit einer Performance von 800% um ein Vielfaches geschlagen.

Die maximale Positionsgröße wurde dabei automatisch der Equity angepasst und ein Stop-Loss natürlich nicht verwendet. Solch ein Equity-Verlauf ist natürlich verlockend, aber der Backtest wussste bereits, dass Dow seit Beginn 2016 bis heute enorm zulegen würde, demnach also kein Kunststück. Wäre der Dow im besagten Zeitraum 1000 Punkte gefallen, würde die Kurve mit einem abprupten Knick auf 0 enden. Dessen muss man sich bewusst sein und daher ist Martingale auch nicht unbedingt empfehlenswert.

Averaging im Trading also doch schlecht?

Grundsätzlich gibt es an der Börse nichts Grundsätzliches, das ist meine Devise. Entsprechend ist Averaging weder per se schlecht noch böse oder verboten, ganz im Gegenteil. Entscheidend ist nur, dass man eine Trading-Idee hat und dass man weiss, wie man es richtig umsetzt.

Mal angenommen, man sucht einen Long-Einstieg im DAX für 100 Punkte und ist bereit ein Risiko von 2% für den Trade einzugehen. Weiter angenommen, man vermutet eine Korrektur 20 Punkte unterhalb des jetzigen Kurses, wobei auch 40 Punke tiefer denkbar wären, im Maximalfall 50 Punkte. Wie findet man den Einstieg?

Variante 1: Man setzt an jedem der Punkte eine Limit-Long Order mit einem SL von 10 Punkten und einem Risiko von 1%. Wieso 1%? Spätestens bei der letzten Order funktioniert das schon nicht mehr, da der SL der zweiten Order das Limit der dritten überlagern würde. Weiterer Nachteil, es kann passieren dass beide Orders gefillt werden und jeweils um 11 Punkte überlaufen werden und der DAX dann totzdem steigt. Diese Variante ist die denkbar schlechteste, schon weil die Chance auf einen Gewinn-Trade mit dem zu knappen SL mathematisch betrachtet eine nur minimale Chance hat, da das CRV, also das Chance-Risiko-Verhältnis unrealistisch ist und die Trefferquote mit steigendem CRV äquivalent abnimmt.

Variante 2: Der Klassiker – man setzt eine Order am ersten Limit und verwendet einen SL der die gesamte mögliche Korrektur-Range von 60 Punkten abdeckt. Vorteil: CRV ist realisitisch, man ist sofort voll positioniert und hat auf jeden Fall den Einstieg. Nachteil: Wird der SL getroffen, hat man das volle Risiko realisiert.

Variante 3: Man verteilt die Positionsgröße, welches sich gemessen am Stop-Loss aus der maximal denkbaren Korrektur ergibt auf alle drei Einstiege. Auch hier kann es passieren, dass der SL getroffen wird, dann hat man zwar auch 2% verloren, aber die Wahrscheinlichkeit hier einen Gewinntrade zu bekommen, ist um ein Vielfaches höhere als z. B. bei Variante 1 und 2, gleichzeitig verbessert man im Durchschnitt, wenn man immer so handelt sogar das CRV.

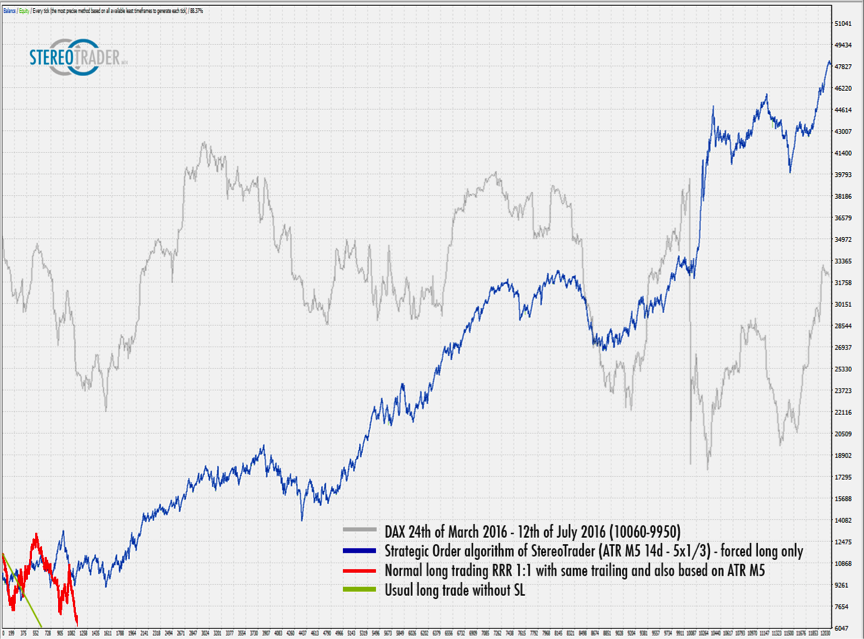

Das nachfolgende Diagramm zeigt den Vergleich zwischen Variante 2 und 3. Hier wurden in beiden Fällen die einzelnen Einstiege der ATR, also der vorherrschenden Volatilität angepasst und nicht an festen Punkten gesucht. Die blaue Kurve kommt dem Vorgehen aus Variante 3 demnach am nächsten, die rote Kurve die dem klassischen Vorgehen aus Variante 2. Das Risiko war in beiden Fällen identisch, das initiale CRV mit 1:1 ebenfalls und beide Varianten suchen jeweils nur Long-Einstiege.

Fazit zum Averaging im Trading

Nicht alles was pauschal verdammt wird ist grundsätzlich falsch und zeugt oft von Unwissenheit oder schlichtweg der Möglichkeit, die eigenen Aussagen auf den Prüfstand stellen zu können. Es lohnt sich oft die Dinge genauer zu hinterfragen und umzudenken. So getan eben von mir zum Averaging im Trading.

Ihr Dirk Hilger