Bestimmt haben Sie die Börsenweisheit „Sell in May and go away“ schon einmal gehört oder gelesen. Ist dies nur einer dieser Börsensprüche, die zu 50 Prozent Wahrscheinlichkeit passen, oder steckt hier mehr dahinter? Ein paar Fakten und Gedanken möchte ich Ihnen hierzu mit auf den Weg geben und damit diese Börsenweisheit auf den Prüfstand stellen.

Aussagekraft der Börsenweisheit

Es gibt viele Börsenweisheiten, die sich teilweise auch widersprechen. Doch wie bei der „Bauernregel“ findet sich wohl immer wieder eine Aussage, die im Nachgang als treffend herangezogen werden kann. Davon hat ein Anleger jedoch wenig. Im Vorfeld ist hierbei das Wissen um eine Regel, wenn Sie denn Sinn macht, viel ertragreicher.

Gerade in diesem Monat Mai liest man daher immer wieder die Börsenweisheit „Sell in May and go away“. Dahinter steckt letztlich die Aussage, Aktien im Mai zu verkaufen und das Kapital in schwankungsunabhängigen Anlageformen zu parken. Der Spruch geht eigentlich noch weiter mit „…but remember to come back in September.“ – bedeutet also an das Re-Investieren im Herbst zu denken.

Ist hierfür einfach das ruhige Gewissen verantwortlich, welches man mit einer geringeren Aktienquote in den Sommermonaten und der Haupturlaubszeit als Anleger geniessen kann? Oder steckt tatsächlich eine nachvollziehbare Statistik hinter dieser Anlagestrategie? Dem gehe ich nun am Beispiel des DAX näher auf den Grund.

Die Statistik hinter der Aussage: Börsenzyklen

Tatsächlich gibt es hierzu einschlägige Untersuchungen. Schaut man sich den DAX ab dem Jahr 1960 über die Monate verteilt an, so erzielt dieser in den Sommermonaten eine durchschnittliche Performance von -0,35 Prozent. Er verliert also ab dem 30. April bis zum 01. Oktober an Punkten. Die andere „Jahreshälfte“ jedoch gewinnt er und kann in den Wintermonaten im Schnitt um 8,78 Prozent zulegen.

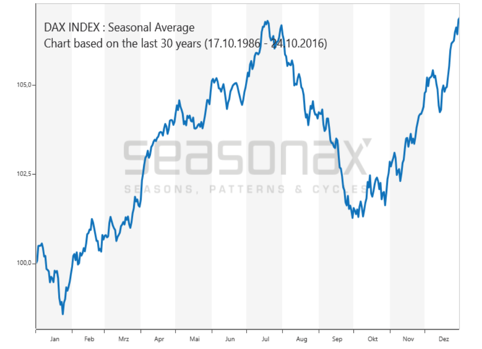

Auf die einzelnen Monate abgetragen, sieht dies (Quelle ist hier erkennbar: Seasonalcharts) wie folgt aus:

Hieraus könnte man argumentieren, dass im Sommer durchaus Gewinne anfallen können. Jedoch bezieht man es auf den „Stichtag“ Ende September, schmelzen diese auch wieder dahin und es bleibt bei einem statistischen und durchschnittlichen Minus. Der schlechteste Monat ist statistisch betrachtet der September, danach kommt gleich der Mai. Dies gilt nicht nur für den DAX, sondern auch für den Dow Jones.

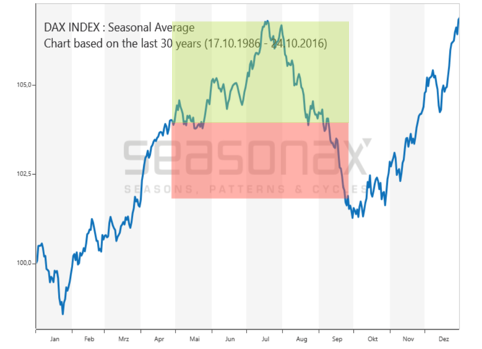

Wie man unschwer erkennt, ist im DAX vielmehr der Juli ein idealerer Hochpunkt zum Verkaufen. Die Börsenweisheit aus der Überschrift möchte ich deswegen nicht auf „Sell in summer…“ umschreiben, aber darauf aufmerksam machen und entsprechend farblich kennzeichnen:

Diese Zyklen bezeichnet man auch als Kapitalmarktanomalie, denn diese Veränderung weicht von dem theoretischen und effizienten Kapitalmarktmodell ab. Ob für diese Anomalie letztlich der Spruch zumindest mitverantwortlich ist, kann niemand mit Bestimmtheit sagen. Wohl aber, dass er existiert. Nicht ohne Grund existieren dazu schon einige Börsenprodukte und Trading-Strategien.

Saisonalität an der Börse | Sell in May und Jahresendrally im Trading

Chancen im Mai am Aktienmarkt

Sicherlich gilt dies nicht für alle Aktienwerte gleich. Wie bei den Börsenzyklen gibt es auch am Aktienmarkt entsprechenden zyklische Aktien, welche in bestimmten Zeiten besser performen als andere. Denken wir hier nur an die Konsumtitel, welche vorrangig vom Weihnachts- und Jahresendgeschäft profitieren. Oder auch Motorradhersteller, die einen höheren Umsatz im Frühling/Sommer als im Herbst/Winter verzeichnen.

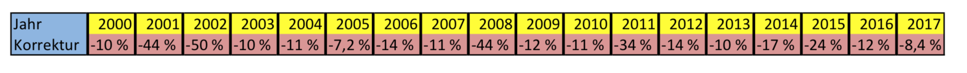

Zurück zum DAX und den Chancen dort im Mai. Hierzu fand ich eine sehr spannende Tabelle auf godmode-trader.de. Sie wertete die Kursabschläge aus, welche im Mai oder kurze Zeit darauf ab dem Verlaufshoch eingetreten sind. Da wir uns aktuell im DAX auf einem Mehrmonatshoch befinden, ist dies natürlich sehr spannend. Ich bilde dies somit einmal als Tabelle hier ab:

Es war somit immer möglich, mit einer Short-Spekulation im Mai einen potenziellen Gewinn zu erzielen. Oder einfach aus Sicht eines Anlegers diese Phasen auszulassen. So genannte „Saison-Zertifikate“ setzen genau dies um. Ohne auf einzelne Produkte näher einzugehen, verweise ich auf die Namensgebung und einen Artikel aus dem Handelsblatt:

Saison-Zertifikate gibt es derzeit in drei Varianten: als Bonus-, Index- und Alpha- Zertifikat. Dazu zählen beispielsweise das Indexzertifikat und die drei Bonuspapiere von der Hypo-Vereinsbank, die sich auf den eigens dafür entwickelten HVB Europa Saison Index beziehen. Der Index vollzieht von Oktober bis Juli die Wertentwicklung des Euro Stoxx 50 nach und lässt die Monate August und September aus.

Mein Fazit zu „Sell in may…“

Es wird in dem o.g. Artikel kein konkreter Zeitpunkt für einen Ausstieg aus bestehenden Positionen oder aus Sicht eines Traders, für einen Einstieg in Short-Produkte genannt. Dies würde auch zu weit führen. Erkennbar ist dennoch der statistische Hintergrund dieser Zyklen. Insofern ist es aus meiner Sicht sinnvoll, auf Schwächephasen des Marktes im Mai zu achten und dann aktiv zu werden.

Eine zweite, fast noch wichtigere Ableitung für Trader sollte sein, in den Sommermonaten nicht zu viel Bewegung zu erwarten. Aus meiner Erfahrung heraus gibt es kaum etwas frustrierenderes, als bei tollstem Sommerwetter hinter den Monitoren zu sitzen und auf Volatilität bzw. Momentum am Markt zu warten.

Sichern Sie doch als Anleger im Idealfall entsprechenden Positionen etwas enger ab und geniessen Sie den Sommer einmal ohne hohe Aktienquote. Denn schon im Herbst bieten sich neue Chancen, welche – wie hier gezeigt – zumindest am Gesamtmarkt auf dem gleichen Niveau suggeriert werden.

Viel Erfolg wünscht Ihnen

Andreas Mueller (Bernecker1977)