Das Thema CoT Daten war schon häufiger Inhalt auf Trading-Treff. Dabei kam auch die Kritik an den CoT Daten nicht zu kurz. Doch was steckt genau hinter diesem Report, der von so vielen Tradern beachtet wird?

Ein kurzer Umweg: Seit Larry Williams 1987 den Robbins Worldcup mit 11.376% Rendite in nur einem Jahr gewann, gilt er als lebende Legende. Wie konnte er diese unglaubliche Leistung vollbringen und wie schaffte er es über so viele Jahre hinweg stets überdurchschnittliche Renditen zu erzielen? Die Antwort darauf sind die CoT-Daten. Sie gaben ihm Hinweise auf einen bald auftretenden Trend. Grund genug, sich den CoT Daten einmal ausführlicher zu widmen.

Was sind die CoT Daten?

Cot bedeutet Commitment of Traders und ist ein Bericht, der jeden Freitag um 21:30 Uhr (MEZ) von der CFTC (Commodity Futures Trading Commission), einer unabhängigen US-Behörde, veröffentlicht wird. Die CFTC wurde gegründet, um die Futures- und Optionsmärkte zu regulieren und zu überwachen.

Zu Beginn wurden die CoT-Daten monatlich, dann alle zwei Wochen und ab 2000, wöchentlich veröffentlicht. Der Bericht bezieht sich auf die Daten, die Dienstagabend, zu Handelsschluss existieren. In den USA müssen die Positionen für Futures und Optionen ab einem bestimmten Volumen der CFTC gemeldet werden. Dies ist ja nach Markt unterschiedlich. Dabei werden die Händler in drei Kategorien unterteilt. Die Commercials (Kommerziellen), Non-Commercials (Fonds, Money Manager…) und die Non reportable Positions (Kleinspekulanten).

Der CoT-Bericht gibt uns einen Einblick in die Positionierung der einzelnen Marktteilnehmer. Diese Informationen können wir Trader sehr gut nutzen, um ein Gefühl für das Marktumfeld zu bekommen und zu analysieren wann große Trends entstehen und auch wieder abbrechen werden.

Wer nutzt die CoT Daten?

Unterschiedliche Marktakteure nutzen die CoT Daten als Analyseinstrument für Ihre Entscheidungen. Diese sind hier einmal überblicksartig aufgeführt.

Commercials (Kommerzielle)

Die Commercials sind Händler, die sich über die Terminmärkte überwiegend absichern. Daher werden sie oft auch als „Hedger“ bezeichnet. Ihr Hauptinteresse ist es, sich gegen Preisschwankungen an den Märkten abzusichern. Der Handel ist nicht ihr Kerngeschäft. Unternehmen, wie Starbucks benötigen viel Kaffee, um diesen an ihre Kunden weiterzuverkaufen. Wenn der Kaffeepreis stark ansteigt, ist das für Starbucks schlecht, da sie nun weniger Gewinn erzielen und im schlimmsten Falle die Preise für ihre Produkte erhöhen müssen, was dem Endkunden natürlich nicht gefällt.

Großlandwirtschaftsbetriebe haben dasselbe Interesse sich abzusichern. Sie haben Kosten, um einen bestimmten Rohstoff herzustellen. Fällt der Preis lange unter diese Produktionskosten, wird das Unternehmen Probleme bekommen und im schlimmsten Falle insolvent gehen. Um dies zu vermeiden, sichern sich diese Unternehmen ebenfalls über die Terminmärkte ab. Commercials sind also hauptsächlich verarbeitende und/oder produzierende Unternehmen, die ausschließlich mit dem Rohstoff handeln, der ihrem Kerngeschäft entspricht. Diese Händlergruppe kennt sich am besten mit dem jeweiligen Rohstoff aus. Gibt es eine Rekordernte, wissen die Bauern dies als erstes.

Beeinflussen Wetterphänomene die Ernte und es kommt zu starken Ausfällen, dann wissen die Commercials ebenfalls als erste Bescheid. Sie sind die Insider am Markt, die wir genau beobachten und analysieren möchten. Wir hängen uns an die Fersen dieser Marktteilnehmer. Aufgrund der Hedgeaktivitäten sind die Commercials einen Großteil der Zeit Netto Short.

Dies bedeutet, dass sie mehr verkaufen, als kaufen. Wenn die Commercials allerdings einmal Netto Long eingestellt sind, dann bedeutet dies, dass sie von steigenden Preisen ausgehen und im Moment kein Bedarf sehen, sich abzusichern. Das ist noch kein Signal hier auch zu kaufen. Die Signale dazu, analysieren wir später. Wer alles in die Gruppe der Commercials fällt, ist von der CFTC klar geregelt. Die wichtigsten Kriterien sind, dass sie die Anzahl der Kontrakte überschreiten, damit sie gemeldet werden müssen und sie nachweisen können, dass sie ein Absicherungsinteresse haben.

Non-Commercials (Fonds, Money Manager…)

Die Non-Commercials unterscheiden sich deutlich von den Commercials, denn ihr Hauptinteresse besteht darin, mit dem Handel von Terminkontrakten Gewinne zu erwirtschaften. Darunter fallen Fonds und Großinvestoren. Sie nehmen oft genau die gegengesetzte Position zu den Commercials ein.

Non reportable Positions (Kleinspekulanten)

Diese Händlergruppe beschreibt Trader, deren Positionen so klein sind, dass sie nicht gemeldet werden müssen. Das sind wir. Privatinvestoren und Trader. Die Summe dieser Positionen ist in den meisten Märkten so gering, dass sie keinen großen Einfluss auf die Preise haben. Die Positionierung der Kleinspekulanten ist die Differenz aus dem Open Interest und den meldepflichtigen Positionen.

Was ist dabei das Open Interest?

Das Open Interest ist die Anzahl aller offenen Positionen. Die Summe ist immer Null, da jedem Käufer immer auch ein Verkäufer gegenübersteht. Wenn das Open Interest z.B. 100.000 beträgt, bedeutet dies, dass es 100.000 offene Kaufpositionen und auch 100.000 offene Verkaufspositionen gibt. Wenn sich das Open Interest erhöht bedeutet dies einfach nur, dass das Interesse an diesem Markt im Moment zunimmt. Wenn es sich verringert, nimmt es dagegen ab.

Wo bekommen Sie die CoT Daten her?

Auf der Seite www.suricate-trading.de/cot-daten werden die Daten wöchentlich in einem praktischen Format veröffentlicht. Des Weiteren können Sie sich die Daten direkt in einem Excel-Format speichern und sich eine Historie herunterladen. Sie bekommen die Positionierungen der einzelnen Händlergruppen grafisch angezeigt und haben zusätzliche Informationen, wie die Prozentangabe einer Händlergruppe an dem Open Interest. Daraus lassen sich weitere hilfreiche Hinweise ziehen. Wenn eine Händlergruppe z.B. mehr als 80% der Long-Positionen hält, sollte man in einem Trend nach einem Ausstieg suchen.

Eine übersichtliche CoT Darstellung

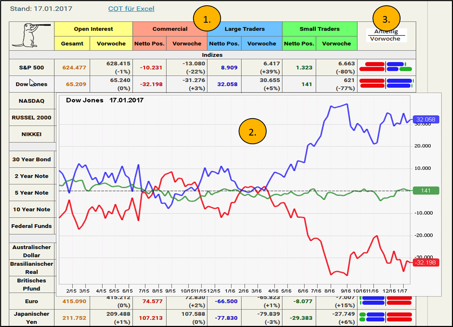

Auf meinem Blog stelle ich die CoT Daten in Excel dar. Mein Screen sieht wie folgt aus:

Sie sehen im Ausschnitt die CoT Daten vom 17.01.2017 und dabei die Unterteilung in den einzelnen Händlergruppen und welche Farbe diesen zugeordnet wird (1.).

Um einen besseren Überblick über die Positionierungen zu bekommen, wird zu jedem Markt ein zwei-Jahres Chart (2.) dargestellt, auf denen die Netto Positionierung jeder Händlergruppe zu sehen ist. Die Balken rechts (3.) geben ebenfalls einen schnellen Überblick. Recht des Trennstriches ist die Händlergruppe Netto Long und links davon Netto Short positioniert. Aber machen Sie sich dazu doch ein eigenes Bild auf meiner Seite ->

Im nächsten Teil beschreibe ich Ihnen, wie man diese Daten profitabel nutzen kann. Ob Kaffee, Baumwolle oder Erdgas – die CoT Daten bergen ein hohes Potenzial für zukünftige Handelsentscheidungen.

CoT Daten profitabel nutzen: Von der Rohform zum konkreten Trade

Schauen Sie daher gerne wieder hier vorbei,

bis dahin wünsche ich Ihnen viel Erfolg,

Ihr Adrian Kömel