Die Analyse von saisonalen Mustern, sowie die Analyse der COT-Daten, bieten im Futures-Trading einen großen Mehrwert. In beiden Fällen handelt es sich um einen Analyseansatz, der die fundamentalen Triebkräfte eines Marktes berücksichtigt. Seasonals und COT-Daten stellen somit gerade auch für den sonst hauptsächlich technisch orientierten Trader eine sinnvolle Ergänzung dar. In diesem Artikel geht es um die Kombination dieser beiden Analyse-Tools, die immer wieder sehr zuverlässige Signale liefern, in Fällen, in denen sie sich gegenseitig bestätigen.

Der Commercials Index

Wie ich im Trading vorgehe, erläutere ich nach diesen Grundlagen. Der von der CFTC wöchentlich veröffentlichte COT-Report (Commitments Of Traders) wird mittlerweile von zahlreichen Tradern berücksichtigt. Ein besonderes Augenmerk gilt dabei den Positionierungen der Commercials, also der kommerziellen Marktteilnehmer. Dabei lassen sich einerseits Rückschlüsse aus den Patterns der Netto-Positionierungen in Verbindung mit den Bewegungen des jeweiligen Marktes ziehen; andererseits sollten immer dann die Alarmglocken läuten, wenn die Positionierungen der Commercials ein mehrjähriges relatives Extrem-Niveau erreicht haben. Wir konzentrieren uns nachfolgend auf letzteres.

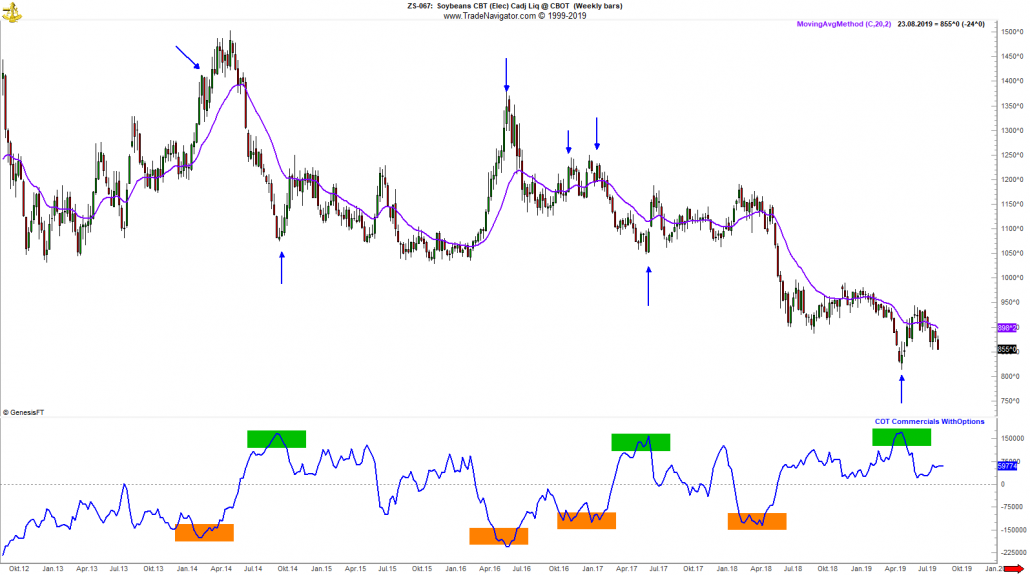

Der Sojabohnen-Chart aus dem Trade Navigator zeigt, dass Extremwerte in den Net Positions der Commercials oft zu Bewegungen führen.

Um das Screening zu vereinfachen und um eindeutigere und besser messbare Signale zu erhalten, ist es sinnvoll den sogenannten COT-Index zu verwenden, bzw. den COT-Commercials-Index, da wir uns in diesem Fall auf die Betrachtung der Daten der Commercials beschränken.

Berechnung des COT-Index

Der COT-Index ist ein Oszillator, der zwischen 0 und 100 oszilliert. Die Berechnung funktionier ähnlich, wie bei einem Stochastik-Indikator.

Formel des COT-Index:

COT-Index = 100*(Aktuelle Netto-Position – Minimale Netto Position) / (Maximale Netto Position – Minimale Netto Position)

Ein Wert von 100 bedeutet also, dass sich die Netto-Positionierung auf dem höchsten Wert der gewählten Zeiteinheit befindet. Bei einem Wert von 50 befinden wir uns genau in der Mitte etc.

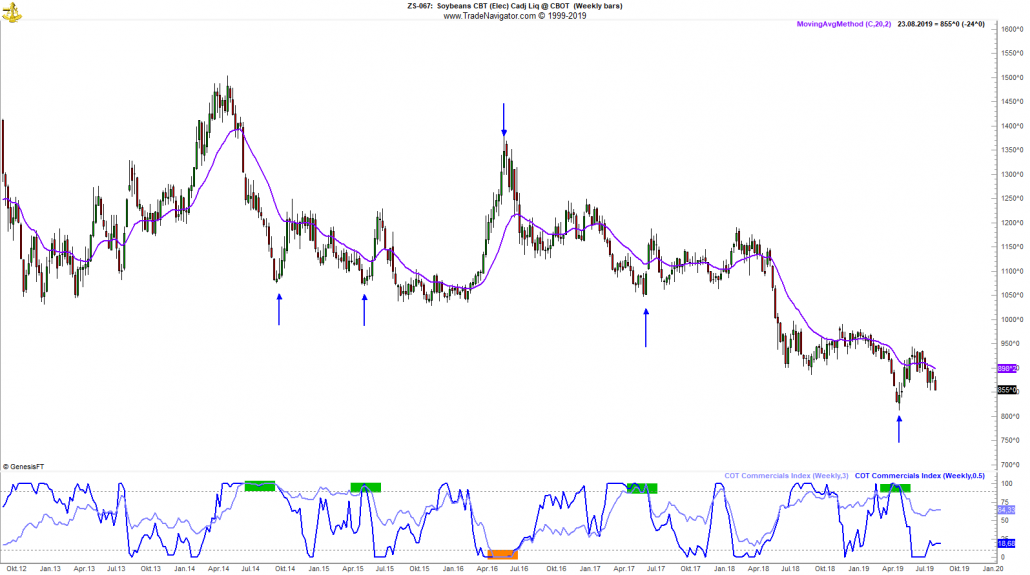

In Chart-Softwares wie dem Trade Navigator (oder auch dem Agenatrader und vielen anderen) ist der COT-Index bereits vorhanden. Ich wähle gerne einen Zeitraum von 3 Jahren, UND einen Zeitraum von 0.5 Jahren aus.

Der folgende Chart aus dem Trade Navigator zeigt den Commercials-Index, wiederum für den Sojabohnen Chart. Markiert sind die Stellen, wo der Commercials-Index für 0.5 und für 3 Jahre über 90% stieg oder unter 10% fiel.

Saisonale Muster

Saisonale Muster funktionieren in vielen Märten ebenfalls sehr gut. Insbesondere in Rohstoffmärkten, da hier das Underlying physisch verbraucht wird, und saisonale Trends oft Folge von bspw. Erntezyklen (bei Agrarrohstoffen) und dem damit verbundenen Absicherungsbedürfnis sind. Aber auch bei Edelmetallen, Indizes, Währungen etc. treten saisonale Muster auf.

Lesen Sie hier: Saisonalität an der Börse

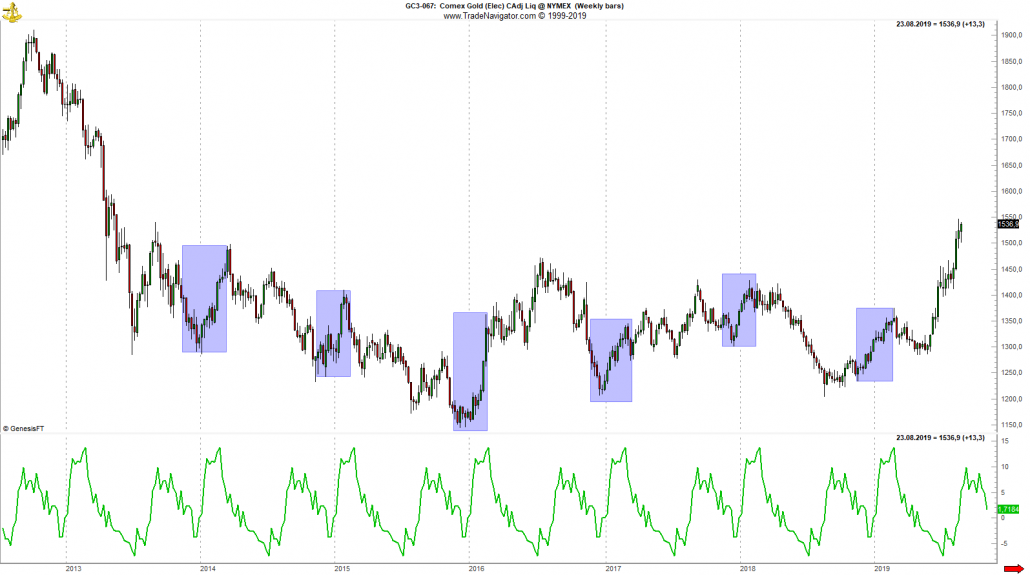

Werfen wir einen Blick auf Gold, inkl. saisonalem Trend. Hier tritt bspw. um die Jahreswende ein saisonales bullisches Muster auf. Wie Sie aus diesem Chart des Trade Navigator sehen, folgte in den letzten Jahren im Dezember/Januar jeweils eine Aufwärtsbewegung.

Kombination von Commercial-Index & saisonalen Mustern

Zugegebenermaßen handelt es sich bei den oben genannten Beispielen um Bilderbuchexemplare. Nicht immer funktionieren die Signale so gut. Sie können die Trefferwahrscheinlichkeit jedoch deutlich erhöhen, wenn Sie die beiden vorgestellten Indikatoren kombinieren.

Wenn Sie den Sojabohnen-Chart aufmerksam betrachtet haben, ist Ihnen vielleicht aufgefallen, dass zu einem markierten Zeitpunkt im Jahr 2014, trotz eines Signals im Commercials-Index, der Markt zunächst noch weiter fiel, bevor das Signal seine Wirkung zeigte und eine bullische Bewegung stattfand.

Wenn wir nun noch den saisonalen Trend hinzufügen, ist zu erkennen, dass sich zu besagtem Zeitpunkt der Markt noch in einem saisonal sehr schwachen Umfeld befand. Hätte man auf den saisonalen Trend UND auf den COT-Index geachtet, wäre ein sehr gutes Timing möglich gewesen, wie der folgende Chart zeigt (ebenfalls von Trade Navigator):

Im Trading die Trefferwahrscheinlichkeit erhöhen

Auch wenn saisonale Muster in Verbindung mit Signalen des COT-Index häufig hervorragend funktionieren, empfehle ich, zudem die Charttechnik (Trends, Volumenanalyse, etc) zu beachten.

Außerdem stellt sich die Frage, ob ein direktionaler Trade im Underlying immer die klügste Alternative ist, oder ob es sich bspw. anbietet, darauf zu setzen, dass ein Markt nicht weiter steigt, statt darauf zu setzen, dass der Markt fällt. Hierfür sind Optionen das ideale Instrument. Durch den Verkauf von Out Of The Money Optionen profitieren Sie, wenn der Markt in die angedachte Richtung läuft, aber ebenso, wenn der Markt seitwärts läuft oder sogar leicht gegen Sie. (Weitere Infos zum Thema Optionshandel finden Sie u.a. auf meiner Website)

Weitere Beispiele für Ihr Trading

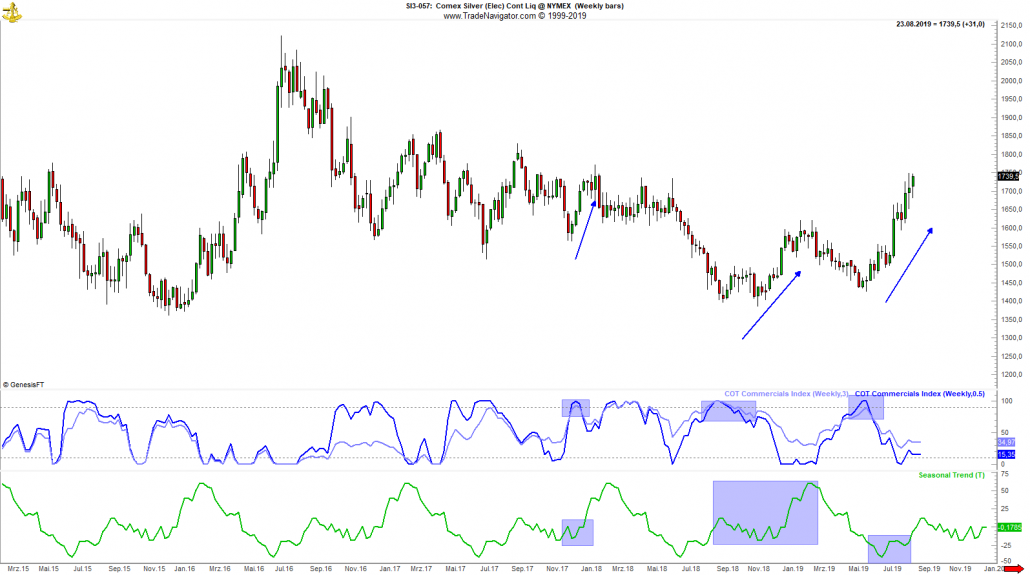

Im Silber sahen wir im Juni 2019 den Beginn eines Aufwärtstrends, der einherging mit einem bullischen Signal im Commercials-Index, sowie einem saisonalen Tief.

Außerdem wurde im September 2018 ein Tief markiert, als die Commercials relativ bullisch positioniert waren, und der saisonale Trend kein gegensätzliches Signal lieferte.

Im Dezember 2017 trat ebenfalls eine Situation auf, in der sich die Signale bestätigten. Der Chart ist ebenfalls von Trade Navigator:

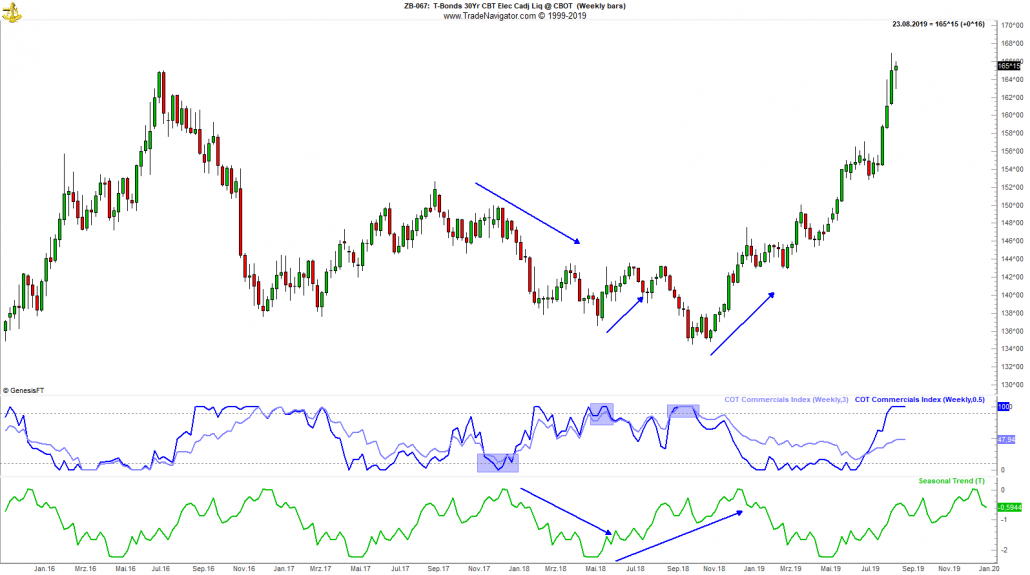

Der Trendwechsel in den T-Bonds (neuer Aufwärtstrend) im Oktober/November 2018 geschah ebenfalls zu einem Zeitpunkt, als die Commercials auf einem bullischen Extremniveau positioniert waren und zudem der saisonale Trend bullisch war.

Schon im Mai 2018 gab es eine ähnliche Gelegenheit, in der man sich bullisch positionieren konnte.

Noch wenige Monate zuvor, im Januar 2018, folgte der Markt dem saisonalen Abwärtstrend, als auch der Commercials-Index ein Short-Signal im Chartbild von Trade Navigator generierte.

Mein Fazit zum Trading nach COT-Daten

Die Signale des COT-Index funktionieren immer dann besonders gut, wenn sie in einem saisonal günstigen Umfeld auftreten. Außerdem sollten Sie auf weitere fundamentale und technische Faktoren achten, und nicht blind nach COT-Daten und Seasonals handeln. Die in diesem Artikel beschriebene Vorgehensweise eignet sich ideal, um die Richtung zu bestimmen, in welche Sie einen Trade platzieren möchten. Der Verkauf von Optionen ist außerdem ein Handelsansatz, der sich sehr gut mit der Analyse von COT-Daten und saisonalen Trends kombinieren lässt. Untersuchen Sie selbst die Märkte, und analysieren Sie, ob die hier beschriebene Strategie funktioniert!

Für Feedback bin ich gerne hier zu kontaktieren,

Viel Erfolg und freundliche Grüße

Tobias Schmid