Ich denke man kann behaupten, dass wirklich jeder Börsianer in seinem Leben auf die 200 Tage Linie stößt. Ob man sie nun selbst nutzt, oder ob es Charts von anderen Börsianern sind. Sogar in den Voreinstellungen vieler Finanzseiten, wie etwa Finanztreff findet man diesen „gleitenden Durchschnitt“ auf die letzten 200 Handelstage.

Der Einsatz dieses Analyseinstruments ist natürlich mit einem Ziel verbunden – Die Generierung von Mehrwert! Doch bietet die 200 Tage Linie wirklich einen Mehrwert als Technischer Indikator? Um diese Frage zu beantworten, lohnt zu aller erst ein Blick hinter die Kulissen.

In diesem Text erfahren Sie:

- Wie wird der 200 Tage Gleitende Durchschnitt berechnet?

- Wie handelt man nach der 200 Tage Linie?

- Backtests aus dem Handel mit dem Gleitenden Durchschnitt

- Verbesserungen des Handels mit der 200 Tage Linie

Die Berechnung der 200 Tage Linie

Gleitende Durchschnitte werden nach einfachster Mathematik ermittelt. Man bildet den Mittelwert einer vorher definierten Periode. Nehmen wir an, der DAX würde in den letzten 3 Handelstagen folgende Schlusskurse hinterlassen: 10.000, 10.100 und 9.900. Der Mittelwert aus diesen 3 Werten würde genau 10.000 Punkte betragen. Der gleitende 3 Tage Durchschnitt oder auch die „3 Tage Linie“ würden also bei 10.000 Punkten liegen. Diese Rechnung lässt sich für alle beliebigen Perioden wiederholen. Natürlich auch mit der 200 Tage Linie.

Wie generiert die 200 Tage Linie Trading-Signale?

Um ein Signal zu generieren vergleichen Börsianer nun vor allem die Kurse des Basiswerts mit den Kursen des aktuellen Mittelwerts einer gewissen Periode. In unserem Beispiel wollen wir bei der 200 Tage Linie bleiben.

Das einfachste aber auch gebräuchlichste Signal in der technischen Analyse wäre nun eine Kreuzung des Basiswerts mit dem gleitenden Durchschnitt von oben nach unten oder umgekehrt. Die Eröffnung einer Kaufposition erfolgt nach der Kreuzung der 200 Tage Linie von unten nach oben. Diese Position wird wieder verkauft, sollte die 200 Tage Linie von oben nach unten gekreuzt werden.

Backtests für die 200 Tage Linie

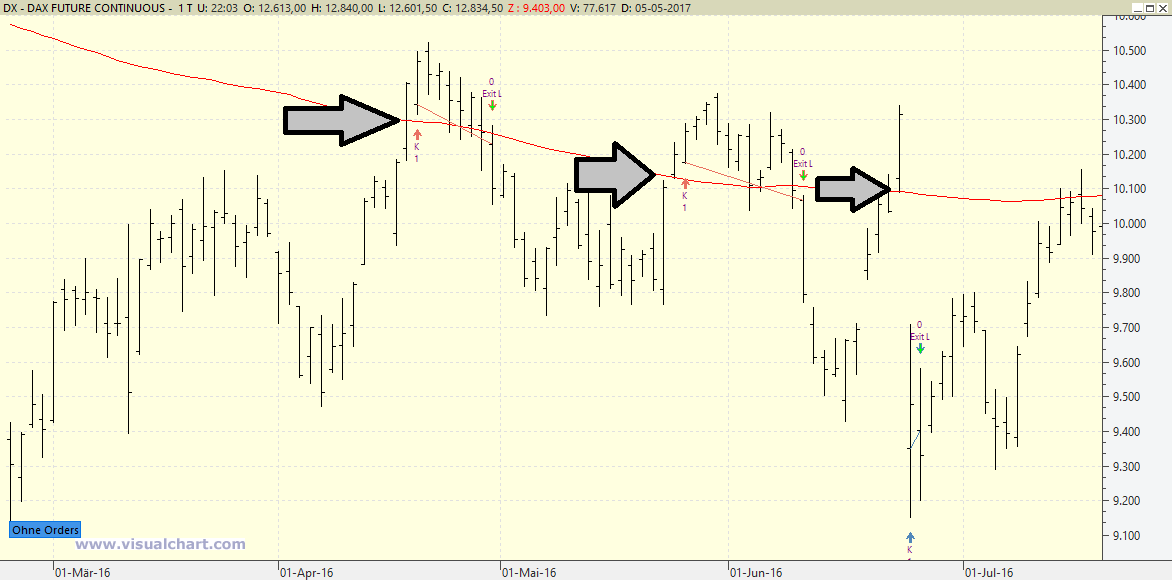

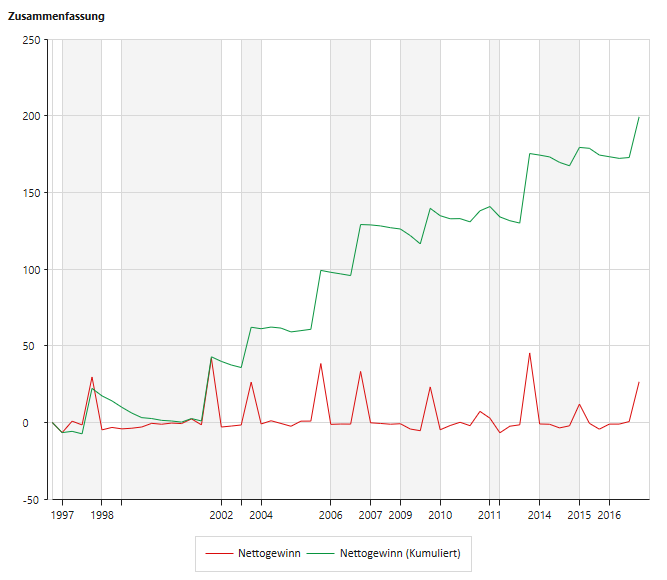

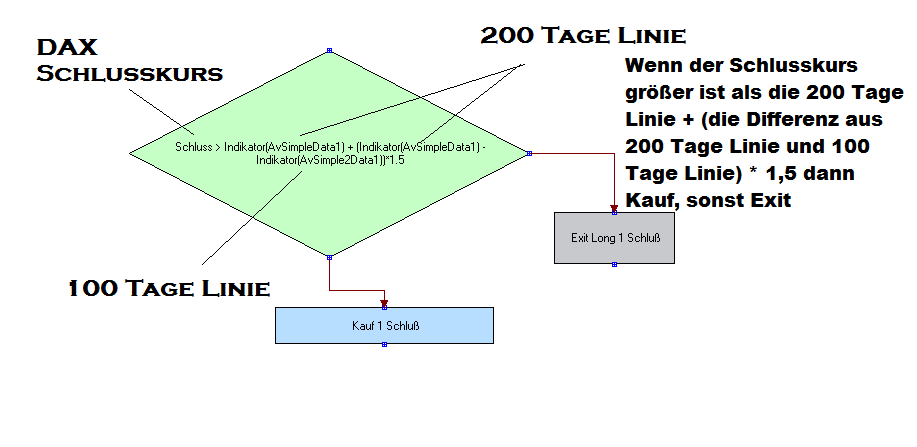

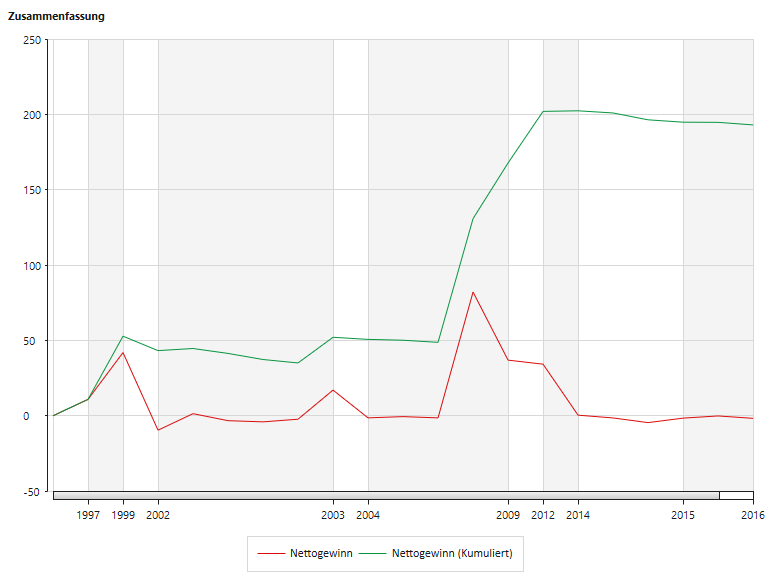

In diesem Schaubild sehen Sie die Systematik und gleichzeitig die ersten Probleme. Sollte die 200 Tage Linie zum Beispiel auf Schlusskursbasis genutzt werden, wird die Position erst zum Open des Folgetages eröffnet. Dieses kann deutlich zum Vor- oder Nachteil des Traders abweichen. Außerdem sehen Sie in dem Schaubild bereits die größte Schwäche des Indikators. In Seitwärtsbewegungen verliert diese Systematik eine Menge Geld. Trotzdem kann man sagen, dass dieser Indikator in den letzten Jahren gerade im DAX erstaunlich gut abgeschnitten hat. So konnte man auf der Datenreihe von Visual Chart beruhend mit 59 Trades seit 1997 insgesamt 199 % (ohne Berücksichtigung von Gebühren oder Slippage) im DAX erzielen. Eine erstaunlich gute Leistung.

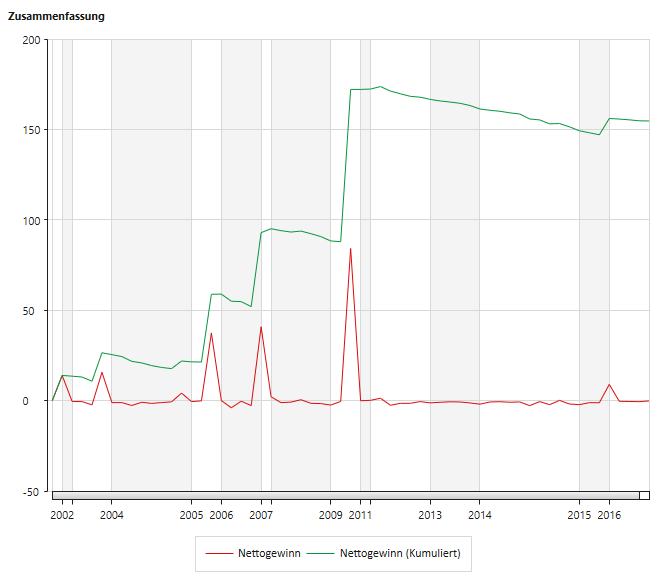

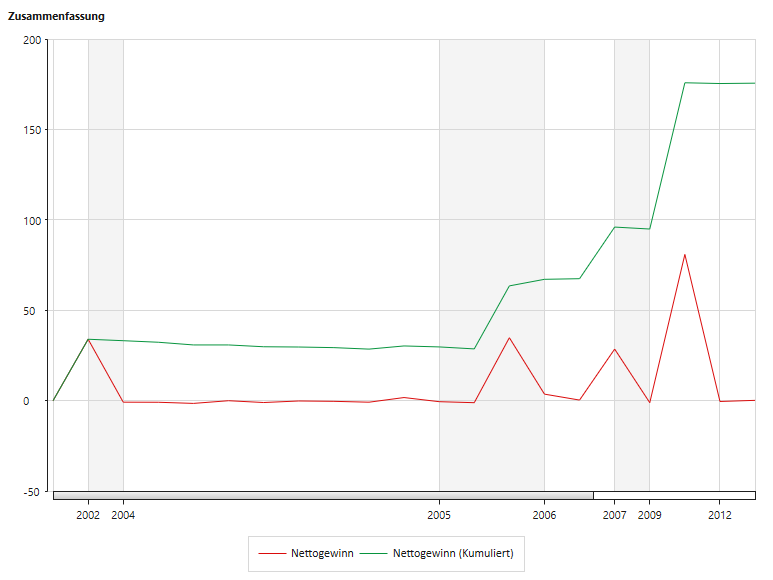

Selbst im Gold konnte man mit der 200 Tage Linie seit 2002 erstaunliche 151 % Gewinn mit nur 61 Trades erzielen (ohne Berücksichtigung von Gebühren oder Slippage).

Doch die Nachteile sind allgegenwärtig. Gerade in Seitwärtsbewegungen bedarf es eines dicken Kontos und sehr viel Geduld.

Kann man die 200 Tage Linie verbessern?

Der größte Nachteil der 200 Tagelinie liegt vor allem in der Trägheit bei einem Trendwechsel. Ein Markt der nach erster Kreuzung des gleitenden Durchschnitts noch eine Weile in der Region verharrt, liefert extrem viele Fehlsignale und belastet so Psyche wie auch Konto des Traders.

Um diesen Hauptnachteil ein wenig auszugleichen, könnte man zum Beispiel eine zweite Unterebene zur Signalgebung gestalten. Diese müsste die Trägheit der 200 Tagelinie gerade im Trendwechsel dynamisch ausgleichen, um so eine verbesserte Signalqualität zu liefern und das Konto zu schonen.

So könnte man zusätzlich zur trägen 200 Tagelinie noch die dynamischere 100 Tagelinie in die Signalgebung integrieren. Da wir allerdings weiterhin die 200 Tage Linie als Hauptsignal nutzen wollen, werden wir die 100 Tagelinie subtil einarbeiten. Gleichzeitig schaffen wir eine Variable die je nach Marktsituation anpassbar ist. Diese ist im folgenden Beispiel 1,5.

Die 200 Tage Linie vs. optimierter Version der 200 Tage Linie

Diese kleine Optimierung senkt die Anzahl der Trades deutlich. Dadurch können sowohl die Gebühren gesenkt wie auch die Profitabilität erhöht werden.

Im DAX gab es so nur noch 21 Trades bei fast der selben Profitabilität.

Im Gold waren es noch 26 Trades bei ebenfalls fast gleicher Profitabilität.

Für viele Märkte, die auf die 200 Tage Linie ansprechen, ergibt sich so eine deutliche Verbesserung gegenüber des klassischen Indikators. Je nach Marktdynamik kann man dann zusätzlich die Variable in der Formel anpassen. Geschickte Programmierer verbinden die Volatilität mit der Variable und müssen so nicht mal mehr „eingreifen“. Allerdings ist das eine andere Geschichte.

Ich hoffe der Ausflug zu einem der Indikatoren der technischen Analyse hat Ihnen gefallen. Sollten Sie an anderen Indikatoren der technischen Analyse interessiert sein, schauen Sie doch bei meinem Artikel zum Indikator MACD vorbei.

Ein konkretes Setup für Ihr Trading finden Sie in dem Beitrag zum DPT Setup.