Die Wahrheit über Nachkäufe im Trading mag hart klingen, aber setzen Sie sich bitte mit diesem Thema auseinander. In diesem Beitrag zeige ich Ihnen auf, wie gefährlich Nachkäufe im Trading wirklich sind.

Nachkäufe im Trading sind gefährlich

In meinem letzten Beitrag zur Herleitung der Via Negativa schrieb ich schon, dass ein wesentlicher Erfolgsfaktor für Trader im NICHTerleiden von großen Verlusten liegt. Um dieses Ziel besser zu erreichen, möchte ich diesmal auf das oft praktizierte „Verbilligen“ eingehen. Dieses Vorgehen ist leider (zu) vielen Börsianern bekannt. Wenn Positionen ins Minus rutschen wird nachgekauft – mal früher, mal später. Warum sind Nachkäufe so beliebt und warum sind sie so gefährlich?

Beliebt sind Nachkäufe aus mathematisch und psychologisch trügerischen Gründen. Zuerst passiert rein rechnerisch etwas ganz banales und unmittelbar sichtbares. Das prozentuale Minus der Verlustposition verkleinert sich. Und zusätzlich kann ich mir diesen positiven Erfolg ganz alleine zuschreiben.

Hinzu kommt, dass dieser Effekt noch verstärkt wird. Zum einen ist es häufig so, dass der Nachkauf im Verlust mit demselben Betrag erfolgt wie die Erstanlage. Dadurch wird der gesamte Einstandspreis überdurchschnittlich reduziert – je größer der Nachkauf desto tiefer der Einstand. Dies hat zur Folge, dass die Gesamtposition nun viel schneller in den Gewinn laufen kann und die Trefferquote dieser Kauf-Nachkauf-Strategie im Trading nahezu 100 Prozent erreicht. Da man so fast immer Verlustpositionen im Gewinn beenden kann, konditioniert sich das Gehirn auf diese Strategie. Unser psychologisches Belohnungszentrum sagt uns: Fein gemacht – immer weiter so!

Warum also soll diese mathematische und psychologische Win-Win-Situation NICHT richtig sein?

Der Nachteil der Nachkäufe

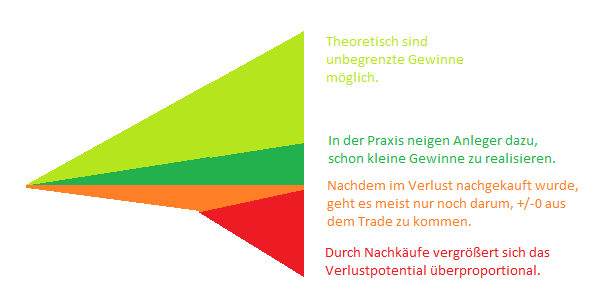

Der „kleine“ Nachteil dieser Strategie ist, dass auch hier die Trefferquote NICHT 100 Prozent betragen kann. Nun könnte man einwenden, dass es das am Kapitalmarkt sowieso nicht gibt. Aber das ist hier NICHT der alles entscheidende Faktor. Viel schwerer wiegen die potentiellen Verlusttrades. Diese sind in der Regel NICHT moderat, sondern enden eher im Totalverlust. Häufig wird ja auch mehrmals nachgekauft. Insgesamt entstehen also überproportionale Verluste. (An dieser Stelle dürfen sich alle langfristigen Aktionäre der Deutschen Telekom, der Deutschen Bank, der Commerzbank, von Eon, von RWE … herzlich gegrüßt fühlen.

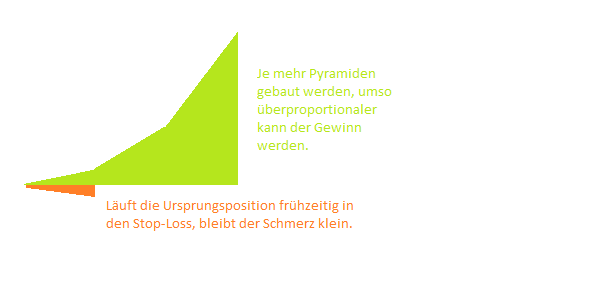

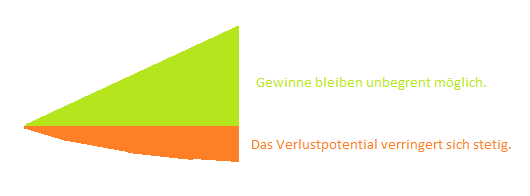

Die folgende Grafik zeigt die möglichen Kapitalkurven.

Ganz anders verhält es sich beim Zukaufen im Gewinn (Pyramidisieren). Da ausschließlich Positionen zugekauft werden, die bereits im Profit sind, erhöht sich mit jedem Zukauf der durchschnittliche Einstand. Das ist auch der Grund, warum in der Regel die Stopkurse schneller bzw. enger nachgezogen werden. Da der Aktienmarkt aber „atmet“, werden die Trades in eigentlich noch intakten Trends dann eher mit kleineren Gewinnen und zu früh beendet. Nur wenn die Märkte in einem wirklich starken Trend sind, entfaltet sich das ganze Potential dieser Strategie mit aller Kraft und der Trader wird mit überproportionalen Gewinnen belohnt.

Teilverkauf im Verlust statt Nachkäufe im Trading

Die zweite Strategie ohne Nachkäufe ist langfristig deutlich sinnvoller und tatsächlich eine Möglichkeit exorbitante Gewinne einzufahren. Da das Belohnungszentrum deutlich seltener arbeitet, fällt es aber auch emotional sehr schwer dieses Vorhaben im Depot umzusetzen.

Bleibt die Frage, ob es nicht eine Möglichkeit gibt, beide Welten zu verbinden, ohne es unseren Hirnwindungen allzu schwer zu machen. Und ja, das ist möglich. Der Teilverkauf im Verlust bietet beides. Auf der einen Seite steht eine Kapitalkurve nach oben, die sich zwar „nur“ linear entwickelt, dafür aber auch NICHT gedeckelt ist. Und auf der anderen Seite steht eine Kapitalkurve, die NICHT allzu stark fällt. Dieser Effekt wird durch den verbesserten durchschnittlichen Verkaufspreis im Falle eines Verlusttrades erreicht.

Fazit: Das Überleben des Depots und der langfristige Erfolg liegt in den nur begrenzt möglichen Verlusten.