Als Trader sollte man seine Transaktionen und vor allem die Beweggründe dahinter aufzeichnen. Dies ist nicht nur für die Saldierung der Kontostände wichtig, sondern ebenso für die Disziplinierung. Ein beschriebenes Setup oder ein Vorgehen bei einer entsprechenden Marktsituation sollte dabei vermerkt und mit der jeweiligen Umsetzung zum Abgleich kommen. Allgemein spricht man bei diesen Aufzeichnungen von einem Trading-Tagebuch. Ich nutze dies selbst für meine Historien und möchte hier nun einen Beitrag dazu anführen, wie ich den Dow Jones mit Limits handle.

Was ist der Vorteil von Limit-Trading?

Eine Limit-Order wird vor dem Erreichen des Kurses in den Markt gestellt und kommt bei Erreichung des Kurses zur Ausführung. Wird der Kurs nicht erreicht, kommt es auch nicht zur Ausführung. Der erste Vorteil liegt damit schon auf der Hand: Sie können beim Limit-Trading auf den Markt reagieren, ohne selbst die direkte Aufmerksamkeit am Markt zu haben. Denn beim entsprechenden Limit wird Ihre Order automatisiert ausgeführt. Gerade bei charttechnisch orientierten Tradern macht dies Sinn, denn Ausbrüche oder Trendbrüche sind hierfür sehr gut geeignete Situationen.

Die Verwendung eines Stopps unterstelle ich hier einmal, denn nichts wäre fataler als die Ausführung einer Long-Order an einem lokalen Hochpunkt, der später zu einer Trendumkehr führte, ohne konkrete Verlustbegrenzung. Als Pendant ist dabei die Short-Oder an einem lokalen Tiefpunkt zu sehen.

Kommen wir nun zur konkreten Umsetzung im Dow Jones mit Limits als Trading-Einstieg und den Grundgedanken, welche für mich an dieser Stelle genau diese Art des Tradings rechtfertigten.

Wie handelt man Dow Jones mit Limits gegen den Trend

Als Vorbereitung des Trades erarbeite ich mir einen großen Marktüberblick Fast schon wie auf Schienen wirkte dabei der Dow Jones in jüngster Zeit. Im November durchbrach er die 23.000 und im Dezember nun schon die 24.000 Punkte-Marke. Diese Performance, immerhin von +22 Prozent im laufenden Jahr, ist wohl nur von Bitcoin zu schlagen 🙂

Viele Trader versuchen nach dieser starken Kursbewegung mit Shorts einen Gewinn zu erzielen. Die Hintergründe liegen meist psychologisch verankert, denn ein persönlicher Gewinn gegen die Verluste der breite Masse an Anleger (Stichwort: Herdentrieb im Trend) wird mental stärker gewichtet als ein Gewinn innerhalb einer gut sichtbaren Trendphase. Soweit ist dies nicht verwerflich, nur das Setup dahinter ist nicht immer „optimal“. Ein Beispiel wie man ein duplizierbares Setup bastelt finden Sie ebenfalls auf dieser Seite.

Trade ich gegen einen bestehenden Trend, dann gibt es grundsätzlich drei Möglichkeiten:

1. Limit für Trendbruch legen

Die sicherlich risikoärmere Variante ist hierbei, auf einen Trendbruch zu warten. Sprich: Bei einem Aufwärtstrend der Bruch der Trendlinie, tiefere Tiefs im Sinne der Markttechnik oder weitere charttechnische Signale dieser Kategorie. Gerade bei langlaufenden Trends kann dies sehr mühsam und mit einer Unmenge an Geduld verbunden sein. Es ist jedoch auf jeden Fall die Variante des niedrigsten Risikos, wenn man von dem Ende eines Trends ausgeht. Dabei wird die Limit-Order als Stopp-Sell (im Falle des Bruchs eines Aufwärtstrends) eingegeben und nur ausgelöst, wenn der Trend wirklich gebrochen ist.

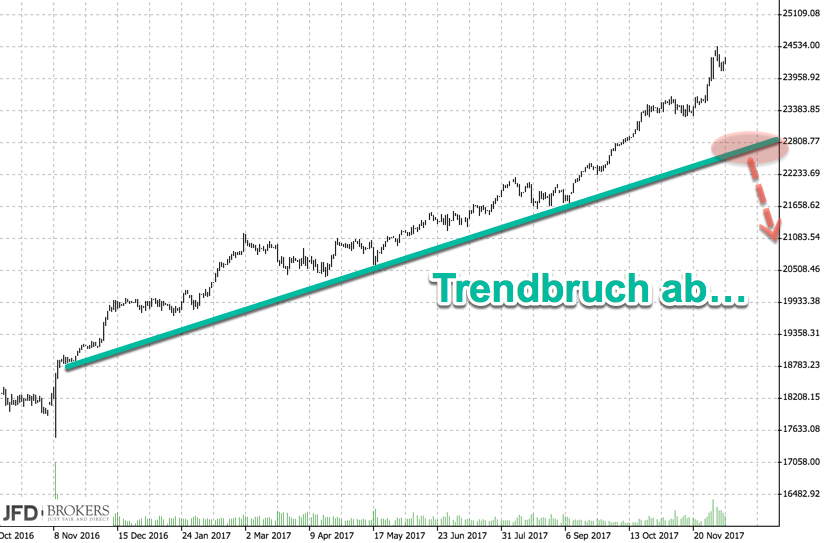

Für die konkrete Frage, ob man den Dow Jones mit Limits ab dem Trendbruch handeln kann, muss man das große Bild im Dow Jones, also den Tageschart, als Grundlage heranziehen. Dort wäre ein Trendbruch erst mit Unterschreitung des Aufwärtstrends gegeben. Darauf zu warten, kann sehr lange dauern…

In diesem Falle könnte man aber bei einem Bruch den Dow Jones mit Limits in Form einer Stopp-Sell Order handeln. Doch es gibt noch eine weitere Methode, gegen den Trend bzw. bei einem Trendbruch aktiv zu werden.

2. Limit an markanten Hochpunkte

Risikoärmer ist es, im Trend nach markanten Hochpunkten zu suchen und in diesem Umfeld eine Limit-Order zu platzieren. Hier macht man sich die „Gesetze der Markttechnik“ zunutze. Kein neues Verlaufshoch in einem Trend ist eben auch KEINE Trendfortsetzung. Bei zwei oder gar drei solchen Punkten auf selbem Kurslevel bildet sich ein Widerstand heraus. Und dies ist im ersten Ansatz eine Korrektur der Bewegung. Ebenfalls wie im Schaubild 1 kein Trendbruch, jedoch eine Option für das Trading einer Korrektur.

Im Tageschart wäre dies somit der letzte Hochpunkt vor genau einer Woche, der das Stopp-Level für eine solche Spekulation bilden muss:

Konkret habe ich dies vor einer Woche in der kleineren Zeiteinheit umgesetzt und im nächsten Kapitel beschrieben. Doch es gibt noch eine Methode, die ich hier allerdings nicht ohne Erfahrung und Disziplin empfehlen würde, jedoch der Vollständigkeit halber mit aufführe.

3. Gegen den Trend nachkaufen

Die wohl riskanteste Idee ist nur vor dem Hintergrund eines ganzheitlichen Moneymanagements erfolgreich zu vollziehen. Hierbei kauf der Trader bei Entfernungen zur Trendlinie, gerne auch bei Ausbrüchen im Bollinger-Band, die entsprechende Gegenposition der Trendbewegung. Damit spekuliert er auch eine Rückkehr zum Mittelwert. Ob dies letztlich zu einem Trendbruch oder nur zu einer Korrektur im Trend führt, ist nicht maßgeblich. Am Schaubild 1 orientiert sieht man jedoch, dass hierbei gerade der Nachkauf mit Spekulation auf eine Trendumkehr in starken Marktphasen geringe Aussicht auf Erfolg hat. Wie zu sehen, stieg der Dow Jones im Tageschart seit rund einem Jahr kontinuierlich an. Eine Korrektur nach neuen Hochpunkten fand hierbei immer wieder statt, vollzog sich jedoch in engen Bandbreiten. Diese habe ich hier einzeichnet:

Wer an diesen Punkten jedoch auf einen Trendbruch spekulierte, welcher nicht einsetzte, und bei neuen Hochs dieses Position nachkaufte, hat ein Problem. Denn dieses Kapital ist lange gebunden und häuft augenscheinliche Buchverluste an. Vor dem Hintergrund eines Moneymanagements sollten dabei die Positionierungen gering gewählt werden. Ansonsten lässt Martingale grüßen und kann das Konto in einem Trend bis zur Handlungsunfähigkeit dezimieren. Sehr spannende Ausführungen zu dem Thema Nachkäufe im Trading finden Sie in folgenden Artikeln: „Die Wahrheit über Nachkäufe“ und „Averaging im Trading„.

Eintrag in mein Trading-Tagebuch

Vor genau einer Woche setzte ich die Methode 2 im Dow Jones mit Limits um. Als Daytrader natürlich nicht mit einem Blick auf den Tageschart, sondern in einer kleineren Zeiteinheit. Hier vollzog sich eine leichte Abschwächung im Chartbild des Dow Jones. Dabei bestand für mich die Möglichkeit, dass dieser am zuvor markierten neuen Allzeithoch scheitern könnte und damit ein Doppeltop / Mehrfachhoch ausbildet. Die Folge und damit mein Szenario war eine Korrektur (bei Beibehaltung des übergeordneten Aufwärtstrends). Soweit stand mein Setup fest und kam wie folgt zur Umsetzung.

Ich positionierte mich short an diesem Bereich des Vortages mit CFDs (Chartbilder vom Broker JFD, Ausführung in diesem Fall mobil bei IG Markets) und einem Stopp von wenigen Punkten. Dieser Stopp schützt mein Kapital und ist gleichzeitig der Stopp für die Trading-Idee. Denn im Fall der Überschreitung dieses Punktes ist markttechnisch der Aufwärtstrend weiter intakt und wird fortgeschrieben.

Der rote Bereich zeigt meinen Einstieg. Kurz darauf vollzog der Markt eine starke Bewegung, bei der eine politische Meldung der Auslöser war. Reiner Zufall oder Charttechnik? Dies kann jeder selbst interpretieren:

Für meinen Trade war es jedenfalls förderlich, denn er lief sehr schnell in die Gewinnzone. Die Tiefs des Vortages wurden binnen Minuten erreicht. Ich nahm dies nur mit dem Smartphone wahr und hier zeige ich auch vor dem Hintergrund eines Moneymanagements, dass die Positionsgröße durchaus übersichtlich sein kann. Hierbei startete ich in ein solches Setup mit 3 CFDs per Limit am vorherigen Tageshoch 23.312 und hatte kurz darunter noch einmal 2 CFDs als Stopp-Sell bei 24.304 Punkten im Markt platziert. Folgender Screen vom Smartphone zeigt die Positionierung und den engen Stopp als Initiales Risiko von wenigen Punkten:

Da dieser Bereich bereits gegen 16 Uhr angelaufen wurde und ich als charttechnisch basierter Trader nicht auf eine Interpretation der politischen Meldungen spekulieren kann, war dies für mich auch ein guter Ausstiegszeitpunkt. Zu sehen ist die vollständige Order noch einmal in der Abrechnung des Brokers:

Im direkten Nachgang dieses Trades vollzog der Markt noch einmal einen Ruck nach unten. Sogar unter die 24.000 Punkte-Marke. Doch dem darf man nicht nachtrauern. Einen perfekten Ausstieg gibt es selten und ist auch nicht das Ziel in meinem Trading.

Fazit im Trading-Tagebuch – Optimierungen über Limitorder möglich

Als erstes Fazit muss man den durchdachten Einstieg und das Risikomanagement, welches einen adäquaten Stopp beinhaltete, erwähnen. Zu optimieren wäre womöglich der Ausstieg. Auf den ersten Blick fällt jedem Trader hier die Option des „Trailing Stopps“ ein, bei dem das Stopp-Level sukzessive nachgezogen wird. Wie genau ein Trailing Stopp funktioniert können Sie hier nachlesen.

Beim zweiten Blick bemerkt man jedoch die Volatilität an jenem Abend, welche einen Trailing-Stopp in Höhe des initialen Risikos bereits vor meinem meinem Ausstieg eingeleitet hätte.

Und die Spekulation auf einen Trendbruch?

Diese wäre womöglich ebenfalls gescheitert. Im Nachgang des Handelstages vollzog der Dow Jones mit einer weiteren Meldung aus den USA (diesmal zur Steuerreform) eine Gegenbewegung bis zum „Mittelwert“ (nicht mathematisch gemeint, sondern optisch) des Handelstages zurück.

Der kurze und heftige Ausverkauf war somit nicht nachhaltig. Das Chartbild im Nachgang des Handelstages, was ebenfalls ein fester Bestandteil im Trading-Tagebuch sein sollte, bestätigt mich daher in meiner Strategie, eine Korrektur im Trend bei gegebener Ausgangslage immer wieder mit Limits zu handeln.

Ich hoffe, diese Schilderung hat für Sie einen Mehrwert für Ihren Handel geschaffen. Über Teilungen oder einen Kommentar freue ich mich daher sehr.

Viel Erfolg wünscht Andreas Mueller (Bernecker1977)