Die Great Financial Crisis liegt mittlerweile 10 Jahre zurück. Sie nahm im Jahr 2007 ihren Anfang und fand ihren traurigen Höhepunkt mit der Pleite von Lehman Brothers. Die Bank meldete am 15. September 2008 Chapter 11 an und ging damit in die Insolvenz.

Da die Krise Mittlerweile ein Jahrzehnt zurück liegt, soll hier der zeitliche Ablauf vor und nach der Pleite beleuchtet werden.

Zeitachse vor und nach Lehman Brother Pleite

Die Krise fing im Jahr 2007 schon an. Damals sank das Vertrauen in die Solvenz der Finanzinstitute aufgrund der fallenden Preise auf dem Immobilienmarkt. Der Preisverfall nahm seinen Anfang im Mai 2007, doch es war vorerst nur ein Schwelbrand. Zwar konnte ihn jeder riechen, doch was hinter den Kulissen passierte konnte nur erahnt werden. Den meisten Marktteilnehmern waren die laxen und häufig auch illegalen Praktiken bei der Vergabe der Immobilienkredite nicht bekannt. Sie sahen nur die mit Investment Grade bewerteten Kreditpakete, deren Risiko, im Angesicht ihrer hervorragenden Bewertung, beherrschbar erschien.

Insgesamt fing schon ein Jahr vor der Lehman Pleite der Braten an zu stinken. Nicht die Investment Bank allein, sondern die gesamte Branche. Ein Umstand der an den damaligen CDS Notierungen abgelesen werden konnte. Diese stiegen zuerst langsam an und trafen dann Ende des Jahres die erste Klippe. Die CDS Spreads der Internationalen Bankengemeinde explodierten förmlich und der Verdacht wurde zur Gewissheit. Hier stimmt etwas nicht.

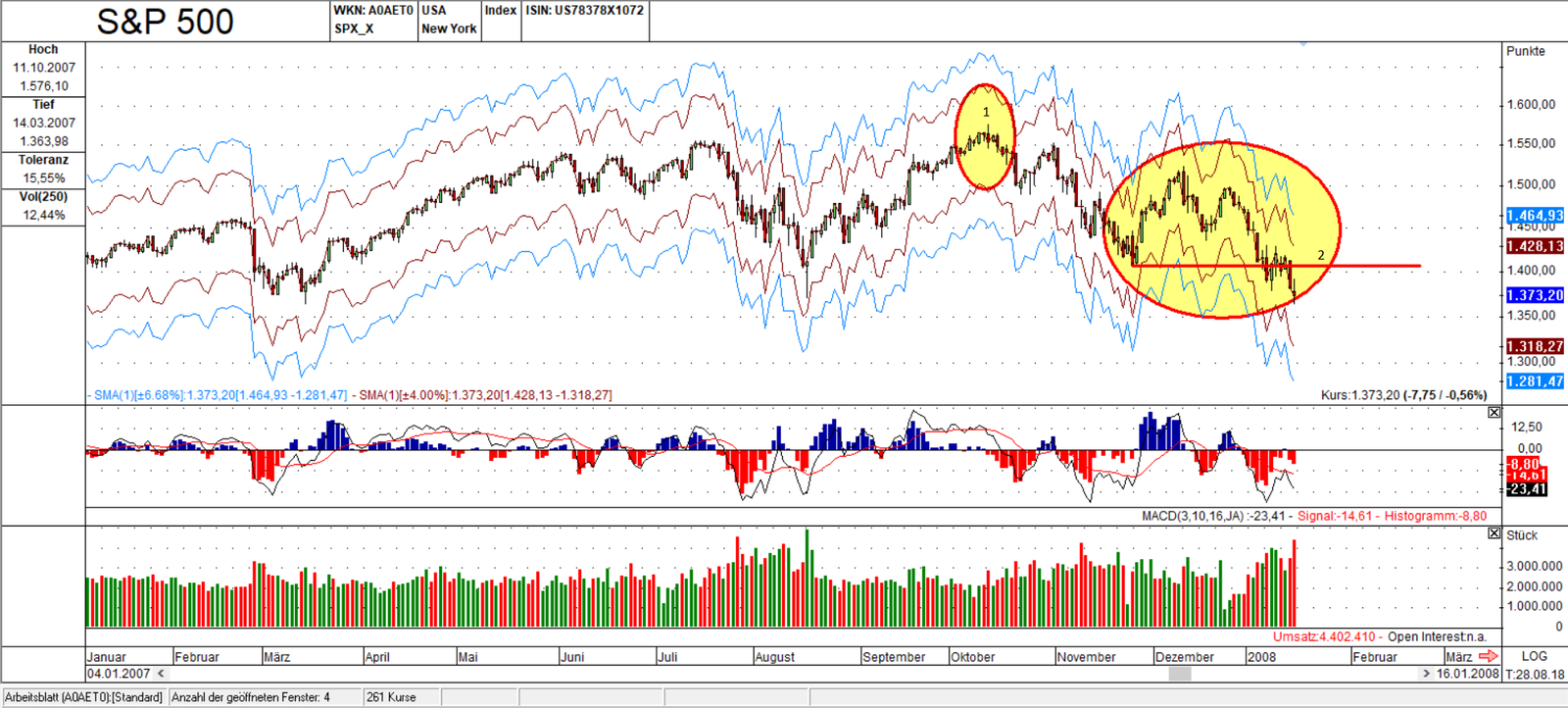

In den Charts machte sich diese Unsicherheit spätestens ab dem Jahreswechsel 07/08 bemerkbar, wie Sie in der folgenden Abbildung 1 erkennen können.

Im Oktober kam es hier im S&P 500 Index zum letzten Hoch (1), dass sich als False Breakout Pattern entpuppte. Dieses war ein Warnzeichen, doch ein wirkliches Signal war es noch nicht. Doch schon im Dezember wurde aus dem Rauschen ein Signal, als die Erholung abbrach und erneut ein 1 2 3 Trendpattern entstand. Dieses geschah innerhalb eines größeren 1 2 3 Pattern, welches zur Jahreswende aktiviert wurde. Im Anschluss sackte der Markt nochmals ab.

Die schwache Phase hielt bis zum März 2008 an und der S&P 500 Index sackte vom Jahreshoch 2007 bis zum März Tief um ca. 20% ab, womit er das erste Mal das Terrain eines Bärenmarktes betreten hatte.

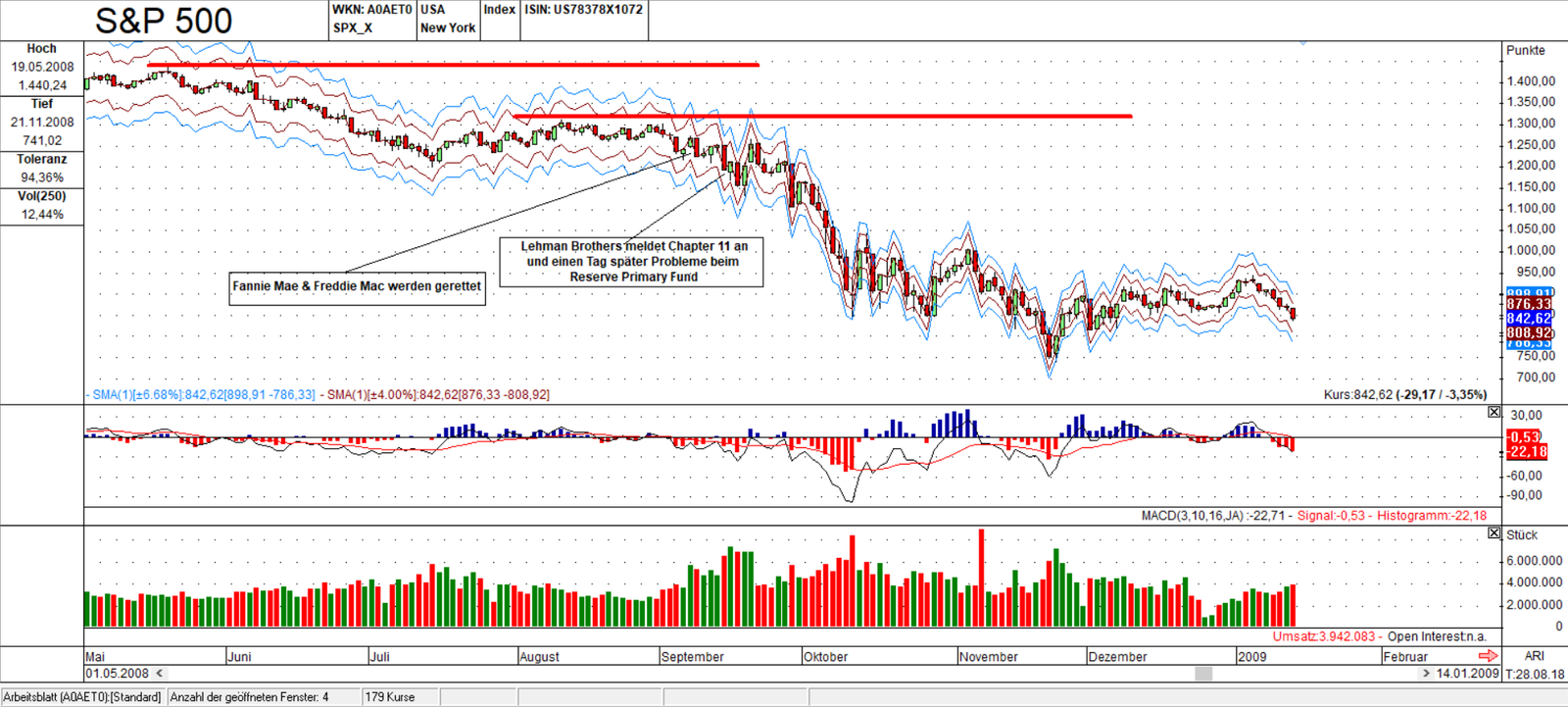

Ab März konnte sich der Markt zwar erholen und erreichte im Mai sein Jahreshoch, doch endete sie auch hier. Im selben Monat wurde Bear Stearns von JPMorgan Chase & Co übernommen, um die drohende Insolvenz abzuwenden. Die Aktion hätte eigentlich die Märkte beruhigen sollen, doch das Gegenteil trat ein und die nächste Stufe der Vertrauenskrise nahm ihren Lauf.

Die Abnahme des Vertrauens machte sich im Chart nun deutlich bemerkbar (vgl. Abb.2) und die Krise wurde offensichtlich. Nur wie tiefgreifend sie eigentlich war konnte zu dem Zeitpunkt immer noch nur erahnt werden.

Jedoch wurde aus der Ungewissheit spätestens ab September Gewissheit und die Ereignisse überschlugen sich, deren zeitlicher Ablauf einmal Stichpunktartig festgehalten werden soll.

- 07.09.2008 Fannie Mae und Freddie Mac werden gerettet

- 15.09.2008 Lehman meldet Insolvenz nach Chapter 11an

- 16.09.2008 Reserve Primary Fund (MM Fund) mit mehr als 50 Mrd. USD an Assets under Management ist konfrontiert mit massiven Mittelabflüssen die zu einer Liquiditätskrise auf den Geld- und Kurzfristigen Kreditmärkten führte; AIG wird gerettet.

- 18.09.2008 HBOS geht mit Lloyds TSB zusammen, um eine Insolvenz abzuwenden; Zentralbanken führen dem Markt 160 Milliarden USD an Liquidität zu und Großbritannien verbietet Leerverkäufe von Bank Aktien und dergleichen.

- 19.09.2008 US Finanzministerium gibt zeitlich begrenzte Garantie für Money Market Funds Investoren aus und die SEC folgt dem britischen Ansatz des Verbots der Leerverkäufe von Finanz Aktien; erste Gerüchte machen die Runde über TARP, dem Trouble Asset Relief Program, welches ein Umfang von 700 Milliarden USD haben soll.

- 29.09.2008 Großbritannien verstaatlicht Bradford & Bingley; Fortis bekommt eine Kapitalspritze, wie auch die HRE Staatshilfe erhält. Diese in Form einer Kreditlinie in Höhe von 50 Milliarden EUR. Wachovia wird durch Wells Fargo übernommen; erste Fassung von TARP wird vom Repräsentantenhaus abgelehnt.

- 30.09.2008 DEXIA wird durch eine Kapitalspritze gerettet; Irland garantiert alle Einlagen, Pfandbriefe, Erst- und Nachrangige Schuldverschreibungen von sechs irischen Banken; weitere Regierungen schlossen sich diesen drastischen Schritten an

- 03.10.2008 Kongress beschließt TARP

- 07.10.2008 FED beschließt die Commercial Paper Funding Facility, wohinter ein Ankaufprogram für 3 Monatige Unbesicherte und Besicherte Commercial Papers stand

- 08.10.2008 Koordinierte Senkung der Leitzinsen durch die Zentralbanken

- 13.10.2008 Zentralbanken versuchen die Liquidität im Short Term US Dollar Fund Markt durch unbegrenzte Swap Vereinbarungen zu erhöhen; in der Euro Zone versprechen Regierungen die Rekapitalisierung der Banken und garantieren neue Schulden eben jener Banken

- 14.10.2008 USA verkünden, dass 250 Milliarden vom TARP zur Rekapitalisierung der Banken genutzt werden soll, woraufhin Neun Großbanken die Hilfe akzeptieren

- 21.10.2008 FED kreiert neue Money Market Investor Funding Facility mit dem Ziel den MM Funds die illiquiden Assets abzukaufen.

- 29.10.2008 FED etabliert Swap Vereinbarungen mit Brasilien, Korea, Mexiko und Singapur, um die Dollar Knappheit zu bekämpfen.

- 12.11.2008 TARP wird auf Konsumenten Kredite ausgeweitet

- 23.11.2008 USA Garantieren 306 Milliarden an Krediten und ähnlichem von Citigroup und rekapitalisieren die Bank, wofür sie Vorzugsaktien erhielten, die Bank wurde gerettet.

- 25.11.2008 FED stellt 200 Mrd. USD zur Verfügung mit dem Ziel die Finanzierung von Finanzinstitutionen, gegen Konsumentenkredite und Kredite an Klein Unternehmen als Sicherheit, zu gewährleisten; dazu werden 500 Milliarden zum Ankauf von Anleihen der Emittenten Fannie Mae, Freddie Mac und Federal Home Loans Bank genehmigt.

Insgesamt war 2008 ein richtig abgefahrenes Jahr, welches jedem in Erinnerung bleiben wird, der damals mit von der Partie war.

Es war eine Liquiditätskrise

Egal wie, die Krise die zuerst in nur einem Bereich gewütet hatte, infizierte schnell alle Bereiche der Finanzmärkte und selbst die sichersten Anlagen litten unter der mangelnder Liquidität. In vielen weniger sicheren Anlagen war gar kein Handel mehr möglich, wodurch das Drama nochmals verstärkt wurde.

Zurückblickend betrachtet war es zum Großteil eine Liquiditätskrise, die in einem Bereich ihren Anfang nahm und sich anschließend langsam ausbreitete. Diese Ausbreitung fand ihren Katalysator und sie sprang mit einem Mal auf alle Bereiche über, wobei keine Asset Klasse verschont geblieben ist.

Im Bankensektor und im Finanzsektor im Allgemeinen, wurden Risiken versteckt aggregiert, ohne dass den Verantwortlichen Stellen die Interdependenz der Bankbilanzen wirklich bewusst gewesen war. Jede Bank wurde im Einzelnen Betrachtet, doch das gesamte Finanzsystem wurde dabei übersehen. Dazu schrieb Hellwig 1995 folgendes:

“… consider an institution that finances itself by issuing fixed-interest securities

with a maturity of n months and that invests in fixed-interest rate

securities with a maturity of n + 1 months. On the face of it, maturity

transformation is small, and interest risk exposure is minimal. Suppose,

however that we have 479 such institutions. These institutions may be

transforming a one-month deposit into a forty year fixed interest rate mortgage,

with significant interest rate risk exposure of the system as a whole.

The interest rate risk exposure of the system as a whole is not visible to the

individual institution unless it knows that it is but an element of a cascade

and that credit risks in the cascade are correlated.”

Was auffällig ist, ist die Tatsache, dass die bis dahin als absolut sicher geltenden Money Market Funds als Verstärker der Krise gewirkt haben und große Verluste hinnehmen mussten. Hier bestätigte sich wieder einmal die Erkenntnis, dass jene Geldanlagen die offensichtlich stabil und sicher wirken, häufig große Risiken bergen, die nicht auf den ersten Blick erkennbar sind.

Die damals geschehene Anhäufung von Einzelrisiken endete nicht mit der Great Financial Crisis, nein sie wird noch immer praktiziert und durch eine gut gemeinte Regulierung sogar noch verstärkt.

Zum einen werden die Bilanzen durch die Regulierung gleichgeschaltet und zum anderen häufen sich die Akteure im Short Volatility Universum. Zusätzlich wirkt die Allokationsblase, die durch den Boom beim Passiven Investieren erst ermöglicht wurde, nicht stabilisierend auf die Märkte.

Komplexe Systeme können eine ungeahnte Eigendynamik aufweisen, welche ohne Probleme zu einem Tail Event mutieren kann, obwohl der Auslöser häufig nur irgend ein geringes Ereignis ist. Und die in den vergangenen 10 Jahren praktizierte Unterdrückung einer gewissen Varianz, auch bekannt als Volatilität, hat die Situation nicht entschärft, sondern weitere Risiken, wie Zombi Banken und Unternehmungen dem Risikopool hinzugefügt.

Dinge die man beim Investieren bedenken sollte, insbesondere das vermeiden Konkaver Anlagearten ist 10 Jahre nach der Great Financial Crisis erneut das Gebot der Stunde.