Wenn Sie Futures handeln möchten, müssen Sie einige Eigenheiten dieser Märkte beachten. Sie können nicht wie das zum Beispiel bei Aktien der Fall ist, Futures kaufen und liegen lassen. Jeder Future ist über eine bestimmte Laufzeit begrenzt. Sie müssen also solange Sie investiert bleiben möchten, Ihren aktuellen Kontrakt schließen und eine Position in einem weiterlaufenden Future eröffnen. Dieses Prozedere nennt man „Rollen“.

Sie müssen sich also, insofern Sie selbst handeln immer wieder um Ihre Position kümmern. Dabei können Sie viel Geld sparen wenn Sie wissen wie Sie die Futures rollen und welchen Kontrakt Sie wann auswählen.

Warum gibt es verschiedene Futures-Kontrakte?

Zunächst einmal möchte ich kurz darauf eingehen wieso Futures verschiedene Kontrakte haben und nicht einfach zu kaufen sind wie eine Aktie.

Der historische Grundgedanke und das Aufkommen von Futures liegt in der Absicherung von Rohstoffen. Man wollte in der Landwirtschaft Sicherheit für den Preis einer Ware haben. Mit der Gründung der ersten Warenterminbörse der CBOT (Chicago Board of Trade) 1848 war die Grundlage für den heutigen Futures-Handel geschaffen. Es sollte eine bestimmte festgelegte Anzahl einer Waren von einer bestimmten Qualität zu einem bestimmten Zeitpunkt ge- oder verkauft werden.

So entstanden die unterschiedlichen Kontrakte, die sich an die Eigenheiten der Futures, wie Erntezeitpunkte etc. orientieren. Bei Energierohstoffen gibt es monatlich einen neuen Kontrakt. In der Fachwelt wird jeder Monat mit einem eigenen Kürzel versehen. Das würde dann so aussehen: FDAX 2017U (Septemberkontrakt im Dax Future). In dem nachfolgenden Bild, sehen Sie alle Kürzel.

Futures rollen – Einfluss der Terminkurve

Aufgrund der Unsicherheiten und der Lagerkosten werden Kontrakte in der Zukunft in der Regel teurer sein, als der aktuell gehandelte Kontrakt es ist. Diesen nennt man Frontkontrakt. Wenn man nun die Kurse aller Kontrakte eines bestimmten Futures, zu einem bestimmten Zeitpunkt in einem Diagramm darstellt, erhält man die Terminkurve.

Hier können Sie zum einen sehr schön sehen ob sich der Markt in einem Contango oder einer Backwardation befindet. Lesen Sie dazu gern, wie man die CoT-Daten profitabel nutzen kann. Außerdem sehen Sie welchen Kontrakt Sie am besten handeln, je nachdem aus welchem Grund Sie in den Markt einsteigen möchten und wie lange Sie planen investiert zu sein. Wenn Sie das vorher beachten und richtig machen, können Sie viel Geld sparen. Desweiteren lassen sich aufgrund der Terminstrukturen schon früh große Trends erkennen.

Hexensabbat: Was steckt dahinter und wann sind die Verfallstage?

Futures rollen – Was ist zu beachten?

Zunächst einmal müssen Sie schauen wann ein Future ausläuft und wie viele Kontrakte es in dem jeweiligen Markt gibt. Diese Informationen finden Sie alle auf meiner Website. Jeder Kontrakt hat ein Verfallsdatum, an dem er nicht mehr handelbar ist. Läuft ein Kontrakt aus und Sie sind noch investiert, riskieren Sie den hinterlegten Basiswert des Futures physisch zu kaufen.

Die meisten Broker unterstützen keine physische Lieferung, sodass Sie sich da keine Sorgen machen müssen. Allerdings wird Ihre Position von dem Broker automatisch glattgestellt und es kommt zu dem sogenannten Barausgleich. Der Markt kann zu diesem Zeitpunkt sehr illiquide sein, sodass Sie mit einer schlechteren Ausführung (Slippage) rechnen müssen.

Sie könnten dadurch ebenfalls vergessen in einem folgenden Kontrakt die Position neu zu eröffnen. Daher rate ich jedem, sich selbst darum zu kümmern. Denn es geht hier um Ihr Geld und damit sollten Sie sorgsam umgehen. Bis wann Sie einen Kontrakt handeln können, ist sehr marktabhängig. Futures auf Indizes, Anleihen und Währungen können Sie bis kurz vor dem Verfallstermin handeln.

Am besten schauen Sie sich das Tagesvolumen an und wechseln Sie auf einen neuen Kontrakt, wenn der Frontkontrakt weniger Volumen aufweist als der Nächste. Bei Rohstoffen dagegen ist das nochmal etwas anderes. Hier sollten Sie in aller Regel ca. drei Wochen vorher auf den Nächsten Kontrakt wechseln.

Wenn Sie nur Intraday handeln, sollte Sie immer darauf achten, den liquidesten Future zu handeln. Dabei nehmen Sie immer den Frontkontrakt oder wenn gerade ein Wechsel stattfinden den Nächsten. Es macht hier keinen Sinn einen Kontrakt zu handeln, der weit in der Zukunft ausläuft, da dort das Volumen sehr niedrig ist und Sie eine schlechtere Kursausführung bekommen werden. Wenn Sie allerdings über mehrere Monate investiert bleiben möchten, sollten Sie sich genau die Terminstruktur anschauen um so viel Geld sparen zu können.

Futures rollen im Contango

Nehmen wir einmal an, Sie analysieren, dass ein Rohstoff viel zu günstig notiert und gehen davon aus, dass er in den nächsten zwölf Monaten um mindestens 50% ansteigt. Der Markt notiert im Moment in einem Contango (die Kontrakte werden mit zunehmender Fälligkeit in der Zukunft teurer).

Das ist sehr wichtig, denn das spielt eine große Rolle, für die Auswahl des Kontraktes. Man könnte jetzt dazu geneigt sein, immer den liquidesten Kontrakt zu handeln und dann kurz vor Fälligkeit in den Nächsten zu rollen. Das ist nur nicht optimal und Sie verlieren im Durchschnitt mehr Geld durch das Rollen als wenn Sie die Terminstruktur berücksichtigen und gezielt einen Kontrakt auswählen.

Dazu sollten Sie sich die Preisaufschläge in der Terminstruktur anschauen und runter rechnen was Sie jeder Monat kostet, in dem Sie investiert sind. Dabei ist es wichtig nicht nur auf die Kontrakte zu schauen. Denn Wenn Sie z.B. einen Markt handeln, in dem es im Jahr fünf Kontrakte gibt, ist es etwas anderes wenn jeder Kontrakt einen Aufschlag von z.B. zwei Cent hat, als wenn jeder Monat einen Cent Preisaufschlag aufweist. Rechnen Sie es daher für einen Monat um.

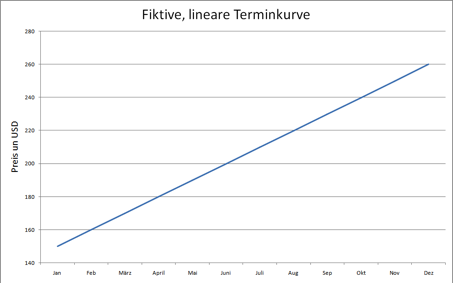

Wenn Sie feststellen, dass die Terminstruktur linear steigend ist, ist es zu diesem Zeitpunkt von den Kosten her egal welchen Kontrakt Sie kaufen. Ich würde dann tatsächlich den nächsten wählen und abwarten bis die Terminstruktur sich ändert. In den meisten Fällen ist es aber nicht linear, sodass wir einen großen Vorteil haben, wenn wir bewusst einen anderen Kontrakt auswählen.

In diesem Diagramm sehen sie eine fiktive Terminkurve. Es gibt jeden Monat einen neuen Kontrakt und Sie haben immer einen Aufschlag von 10 USD zu dem Nächsten. Hier spielt es keine Rolle, welchen Kontrakt Sie auswählen. So einen Verlauf haben Sie aber im realen Handel nicht, sodass Sie mit der intelligenten Auswahl des Kontraktes Geld sparen können.

Futures rollen – ein konkretes Beispiel

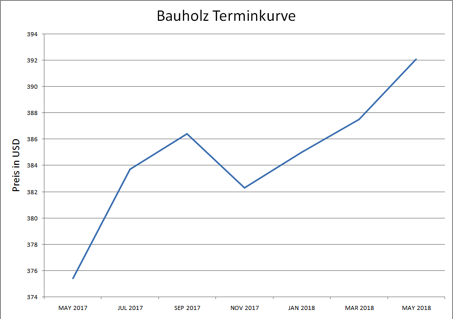

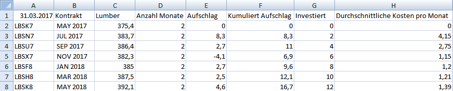

In diesem Diagramm sehen Sie die Terminkurve von Bauholz anhand derer ich Ihnen den genauen Ablauf erklären werde, wie Sie vorgehen können. Wenn Sie bei Ihrem Broker auf Kontraktinformationen gehen, können Sie sich die verschiedenen Kontrakte eines Futures und deren Preise anzeigen lassen. Kopieren Sie die Preise in eine Excel-Tabelle und erstellen Sie sich die Terminkurve. Schreiben Sie anschließend in die Spalte „D“ wie lange es dauert, bis der nächste Kontrakt folgt.

In meinem Beispiel sind das immer zwei Monate, da ich einen Future ausgewählt habe (Bauholz), der sechs Kontrakte im Jahr besitzt. Nun subtrahieren Sie in der „E-Spalte“ den aktuellen Kontrakt von dem vorherigen. Sie müssen bei dem Zweiten beginnen. In diesem Beispiel bekommen wir einen Wert von 8,3 heraus. Das bedeutet, dass der Juli-Kontrakt 2017 einen Preisaufschlag von 8,3 USD zu dem vorherigen Mai-Kontrakt 2017 aufweist.

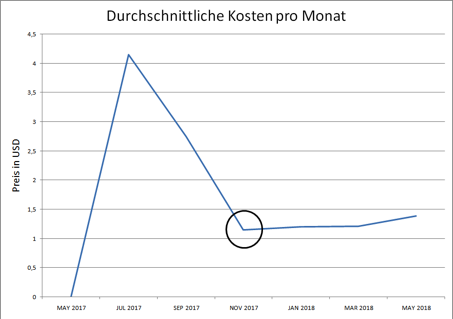

In einer weiteren Spalte, summieren wir diese Aufschläge auf und dividieren Sie in Spalte „H“ von der Dauer, die wir bis zu dem gewünschten Kontrakt (Spalte „G“) investiert wären. Nun sehen Sie, wie teuer jeder Monat in dem Sie investiert sind ist, je nachdem welchen Kontrakt Sie auswählen. Wählen Sie z.B. den September-Kontrakt 2017, würden Sie für jeden Monat in dem Sie investiert sind bis dahin im Durchschnitt 2,75 USD an Rollkosten bezahlen, wenn Sie diesen Future kaufen.

Es kommt natürlich darauf an wann Sie den Mai Future kaufen wenn Sie eine ganz genaue Rechnung haben möchten. Nur wollte ich das Beispiel einfach halten. Der „günstigste“ Kontrakt ist nun ihr Minimum, also der November-Kontrakt 2017. Dort haben Sie lediglich Rollkosten von durchschnittlich 1,15 USD pro Monat. So können Sie leicht bestimmen welchen Kontrakt Sie handeln sollten und sparen sich sehr viel Geld, als wenn Sie immer nur in den nächsten Kontrakt wechseln.

Futures rollen in Backwardation

An der Börse kann man nicht immer pauschale Aussagen treffen und so gibt es auch hier Sondersituationen. Wenn Sie kaufen und es entsteht eine Backwardation (das bedeutet, dass der aktuell gehandelte Kontrakt (Frontkontrakt) am teuersten ist) könnte man meinen, dass man nun eine ideale Chance hat einen sehr weit in der Zukunft liegenden Future sehr günstig zu kaufen.

Daher wäre es auf den ersten Blick sinnvoll diesen zu kaufen, weil er der Günstigste ist. In dem Fall, dass momentan eine Backwardation entsteht, müssen Sie mit erheblichen Preisbewegungen nach oben rechnen von denen der Frontkontrakt am stärksten profitiert.

Daher empfehle ich Ihnen, sobald eine Backwardation entsteht und Sie gekauft haben, immer sofort in den Frontkontrakt zu rollen. Auch wenn Sie vielleicht einen Kontrakt weiter in der Zukunft gekauft haben, rollen wir nun zurück.

Weitere Themen wie Terminkurven bringe ich Ihnen in der kommenden Woche näher.

Bis dahin wünsche ich viel Erfolg im Trading,

Ihr Adrian Kömel.