Zugegeben, der Verlust im Dow Jones war in Punkten gerechnet nicht von schlechten Eltern. Doch eine Korrektur von guten 10 % ist im langfristigen Durchschnitt eher nicht der Rede wert. Trotzdem kann man in vielen Börsenboards bereits von großen Verlusten lesen.

Viele Anleger verlieren im Aktiendepot Geld, wenn es korrigiert. Aber eigentlich sollten bei einer solch kleinen Korrektur die Verluste noch lange nicht empfindlich sein.

In diesem Text erfahren Sie, welche Anlagestrategien Sie vor Verlusten in Aktien schützen können.

Die Korrektur kam schnell, aber nicht aus dem Nichts

Der aktuelle Rücksetzer im Markt kam sicherlich nicht ganz unerwartet. So schwer das Timing dafür ist, so drängend waren zuletzt die Hinweise auf Probleme im Markt. Der für mich wichtigste Aspekt war das Umdenken der Notenbanken weltweit. Zwar kauft die EZB weiterhin Anleihen, doch die Menge wird weiter reduziert. Auch die Bank of Japan hat bereits den Beginn des Ausstiegs eingeläutet. Zusätzlich änderte sich zuletzt, wie erwartet, die Haltung der FED und so der Einfluss auf den Aktienmarkt. Der Zinsanstieg war die logische Konsequenz aus erstarkendem Arbeitsmarkt und steigenden Löhnen in Amerika. Den Zusammenhang eines steigenden Zinses beginnend an der Nulllinie auf den Aktienmarkt, legte ich Ihnen in älteren Artikeln bereits dar. Doch auch die direkten Warnzeichen waren zu erkennen. Der Artikel unseres Autors ORBP am 26.01.2018 kam zur richtigen Zeit und zeigte, dass diese Korrektur nicht aus dem Nichts kam.

Ein Blick auf die Aktienmärkte – Große Verluste an den Börsen

Wenn wir uns das Ganze realistisch ansehen und die Emotionen ausblenden, dann ist eigentlich noch nichts passiert. Der Dow Jones hat in den letzten 10 Tagen sicherlich etwas getan, was viele Neubörsianer gar nicht mehr kannten: er fiel. Aber dennoch sind die bisherigen Ausschläge eher ein laues Lüftchen als ein Sturm.

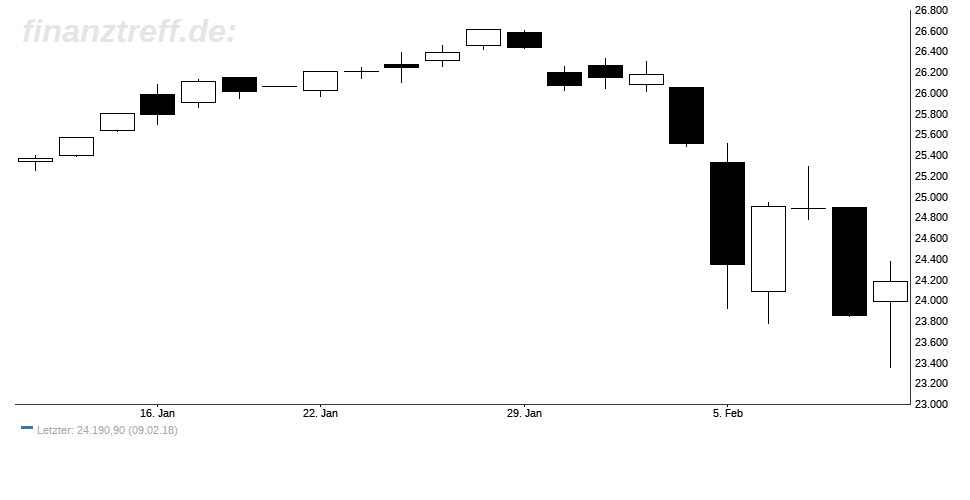

Wie Sie in dem folgenden Chart sehen können, waren einige Tageskerzen extrem.

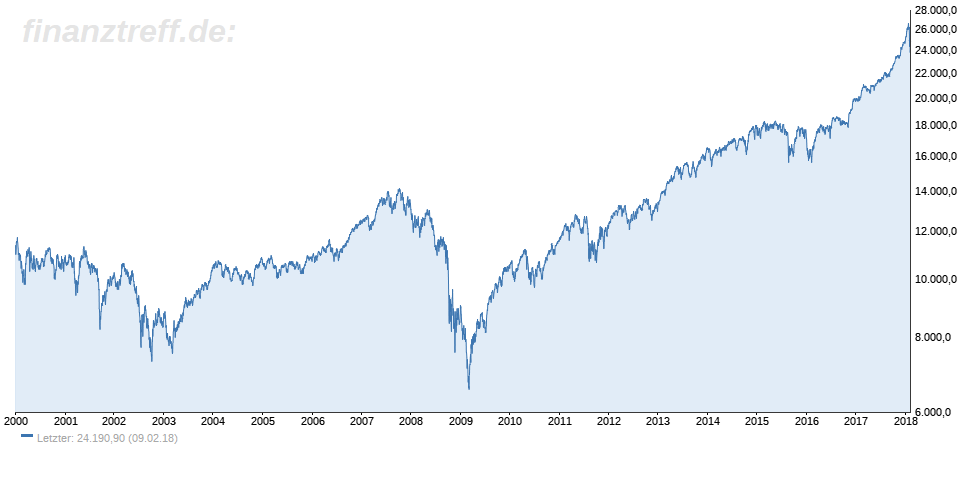

Für aktive Daytrader ist ein solcher Markt Fluch oder Segen, je nachdem auf welcher Seite er steht. Doch für Anleger und Investoren sollte diese Erfahrung im Depot eher eine Randnotiz sein. Natürlich verfolgen wir solche kleinen Crash-Situationen sehr gespannt und ein steigendes Portfolio wäre uns lieber. Wer aber schon nach solch historisch unbedeutenden Rücksetzern in Problemen steckt oder emotional leidet, der sollte seine Strategie überdenken. Denn eines ist klar, es könnte noch viel viel schlimmer kommen. Dazu schauen wir uns nun den Chart im Dow Jones seit dem Jahr 2000 an. In diesem sehen Sie durch die logarithmische Darstellung, was in einem Markt wirklich möglich ist.

Wie Sie in dem Chart sehen können, wäre die aktuelle Korrektur noch nicht mal der Rede wert. Rücksetzer von deutlich mehr als 30 % gehören seit jeher zur Börse und den Aktienmärkten dazu. Sollten Sie in der aktuellen Situation bereits herbe Börsenverluste erlitten haben, die wirklich schmerzhaft sind, wird es Zeit Ihre Strategie zu überdenken.

Verluste vermeiden – wie kann es gelingen?

Grundsätzlich gehören Verluste zum Alltag an der Börse. Allerdings sollten diese nicht unseren Schlaf rauben, denn an der Stelle hätten wir etwas falsch gemacht. Aus diesem Grund zeige ich Ihnen die verschiedenen Strategien auf, um in Ihrem Portfolio große Verluste zu vermeiden. Für aktive Trader, beleuchtet der Artikel zum Kapitalerhalt bereits alles Wissenswerte. Doch wie Sie es mit Kapitalanlegern aus?

Diversifikation – Nicht alle Eier in einen Korb legen

Eine der besten Regeln zur Vermeidung von großen Verlusten an der Börse überhaupt ist die der Streuung über unterschiedliche Assetklassen und die weitere Streuung in diesen. In ein ausgewogenes Portfolio gehören neben Aktien, Anleihen und Immobilien, durchaus auch Edelmetalle und ja, auch Liquidität und Bargeld. Dabei muss die einzelne Anlageklasse natürlich ebenfalls unterteilt werden. Ein Berg von Siemens-Aktien alleine kann zwar durchaus gute Anlageergebnisse erbringen, aber als langfristiger Schutz vor Vermögensverlusten ist es nötig, verschiedene Aktien aus verschiedenen Branchen zu besitzen.

Wenn Sie dem Link folgen, dann finden Sie einen Beitrag über die Auswahl der richtigen Aktien für Ihr Portfolio.

Hantelstrategie in der Geldanlage

Wie in dem Abschnitt zur Streuung auf verschiedene Anlageklassen bereits erwähnt wurde, gehören Liquidität und Bargeld immer zu einem Portfolio dazu. Natürlich gibt es Untersuchungen, die einer hohen Liquiditätsquote schlechte Noten ausstellen. Diese Untersuchungen zeigen, dass das Anlageergebnis langfristig besser wird, wenn die Cashquote reduziert wird. Allerdings unterliegen diese Untersuchungen alle einem wichtigen methodischen Fehler, denn sie schauen nicht in die Zukunft, sondern in die Vergangenheit. Diese Vergangenheit ist gekennzeichnet von hohen Schwankungen, aber dennoch immer wiederkehrenden neuen Allzeithochs.

Verstehen Sie mich bitte nicht falsch. Es wird in einem Geldsystem wie dem unseren tatsächlich zwingend immer wieder neue Höchstkurse an den Börsen geben, denn dieser Umstand liegt in der Konstruktion unseres Systems. Doch im Gegensatz zu Unternehmen haben wir Menschen Sparziele. Das langfristigste davon ist die Altersvorsorge. Selbst wenn man annimmt, dass ein vernünftiger Mensch früh beginnt, dann dürften es trotzdem nicht mehr als 40 Jahre sein. Dieser Anlagezeitraum ist für einen Menschen sehr lang, aber die Börse existiert schon länger als alle heute lebenden Menschen und sie wird wohl auch noch nach uns existieren. An Regeln muss sie sich daher nicht halten. Ein Bärmarkt von 20 oder 30 Jahren mag sehr unwahrscheinlich sein, aber unmöglich ist er nicht. An dieser Stelle setzt die Hantelstrategie an.

Die Hantelstrategie schützt vor dem Totalverlustrisiko. Es werden niemals 100% des Anlagevolumens investiert. Statt des „normalen“ Ansatzes der Geldanlage wird nicht alles in ein ausgewogenes Portfolio gesteckt, sondern es werden zwei Extreme miteinander kombiniert. So erhält man statt eines ausgewogenen Portfolios mit einer Ertragserwartung von durchschnittlich 5 % pro Jahr zwei Abschnitte, deren einer Teil eine Ertragserwartung von nahe Null hat und die andere Hälfte von 10 % pro Jahr. In Kombination erhalten Sie so eine ähnliche Ertragserwartung wie das des ausgewogenen Portfolios, allerdings können Sie einen Totalverlust nahezu ausschließen. Allein dadurch gehören große Verluste an der Börse der Vergangenheit an.

Wie so etwas in der Praxis aussehen kann, zeigt der Autor ORBP schon seit 5 Jahren in dem wikifolio Ant1frag – HPS worldwide.

Long Volatilität als Absicherungsstrategie

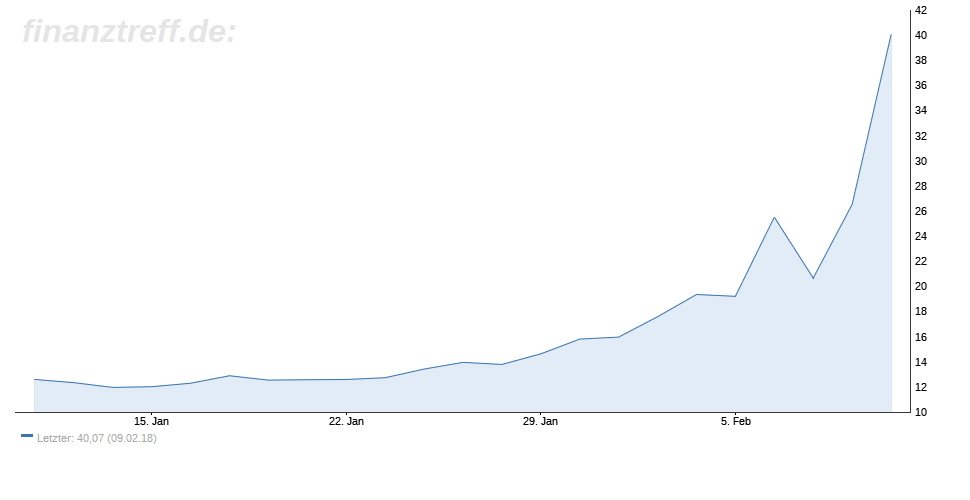

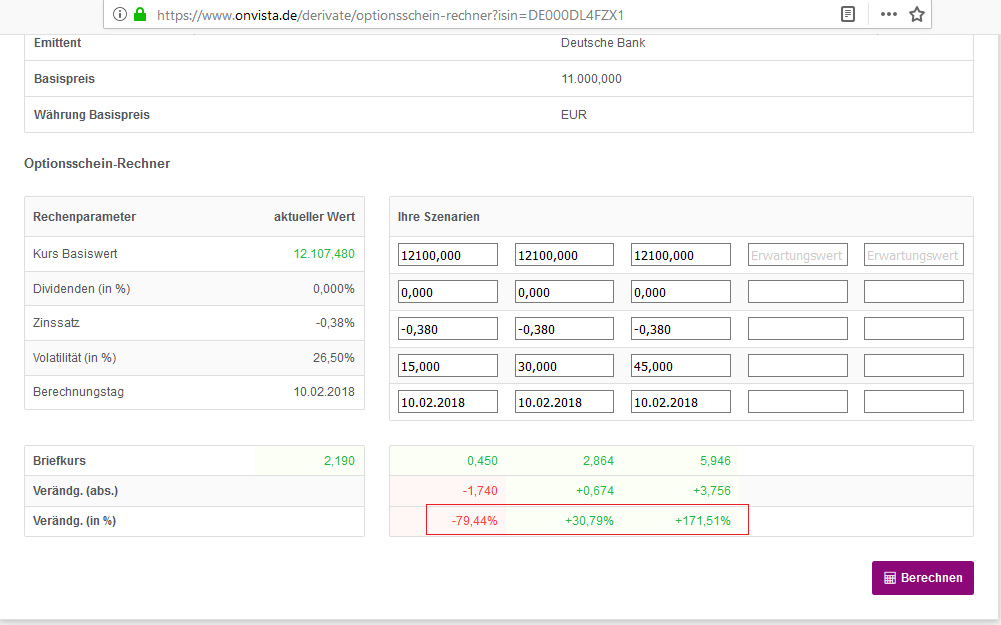

Im Gegensatz zu den zuletzt so modern gewordenen Short Volatilitätsprodukten erhält man bei einer Long Volatilitäts „Wette“ eine nach oben hin offene Möglichkeit, Geld zu verdienen. Da wir unterstellen, dass ein Anleger bereits von steigenden Kursen über seine Aktienauswahl profitieren kann, beschränken wir uns auf den Gedanken Put-Optionen zu erwerben, die weit aus dem Geld und damit sehr unwahrscheinlich sind. Die Optionen werden nur in einem kleinen Umfang erworben und stellen eine Art ultimative Absicherung dar. Sollten Ereignisse wie die der letzten Woche auftreten (oder schlimmere, denn auch das ist denkbar), dann profitiert der Anleger nicht nur vom Fall des Marktes in die Richtung des Basispreises, sondern zusätzlich vom Anstieg der Volatilität.

Wie wichtig die Volatilität auf den Optionspreis wirkt, können Sie an einem Optionsschein-Simulator kalkulieren. Hier sehen Sie ein Beispiel für den unglaublichen Einfluss der Volatilität auf die Preise von Optionen und Optionsscheinen.

Strategien zur Portfoliooptimierung um große Verluste an der Börse zu vermeiden

Zusammenfassend kann man sagen, dass die Diversifikation ein enorm wichtiges Thema ist. Allerdings ist Streuung allein in meinen Augen auch nicht ausreichend. Um das eigene Vermögen langfristig wirklich zu schützen, ist eine Kombination aus den drei oben genannten Aspekten der beste Weg. Allerdings haben viele Anleger gar nicht die Zeit, sich so intensiv mit den Märkten zu befassen. Aus diesem Grund macht es Sinn, zumindest die beiden oberen Punkte aktiv anzugehen.

Auch ohne den Schutz von unwahrscheinlichen Optionen, kann das Anlageergebnis deutlich verbessert werden, wenn man die Streuung und in dieser zusätzlich die Hantelstrategie berücksichtigt. Wer sein Portfolio auf diese Art aufstellt, der kann zumindest wieder ruhig schlafen.