Im ersten Teil dieses Zweiteilers haben wir uns mit der Preisstellung und Auswahl beschäftigt. Denn hier gibt es erhebliche Unterschiede für den Trader im Handel beider Produkte. Doch beide Kriterien sind nicht umfassend genug, um sich für einen „Sieger“ zu entscheiden. Daher gehen wir hier im Knockout-CFD-Vergleich noch auf die Verlässlichkeit und natürlich auch die Kosten ein.

CFD besser als KO-Zertifikate? Analyse der Handelsinstrumente im Vergleich

Verlässlichkeit beim Knockout-CFD-Vergleich

Jeder Trader, der regelmäßig mit Knockouts oder Optionsscheinen im Direkthandel agiert, kennt diese ärgerliche Situation. In Zeiten hektischer Volatilität bei News werden nicht immer Kurse gestellt. Meist werden Serverprobleme vorgeschoben, oder die Orders werden mittels Re-Quotes abgelehnt.

Das hat sich in den vergangenen Jahren kaum gebessert. Warum auch, wenn „Otto Normaltrader“ trotzdem weiterhin gerne mit Derivaten handelt. Mit professionellem Daytrading hat das aber nichts zu tun.

Ein Verbindungs- oder Kursdatenausfall bei einem CFD-Broker hingegen ist äußerst selten. Denn diese Broker wissen um die Bedeutung hochwertiger Ausführungsqualität für Heavytrader. Eine Auflistung ist übrigens unter Broker Vergleich HIER zu finden.

Die Kosten am Beispiel DAX-Trading

Nehmen wir für den Abschnitt der Kosten im Knockout-CFD-Vergleich den beliebten DAX. Dort entsprechen 1 Cent Spread bei den Knockouts 1 Punkt Spread, was fast identisch mit allen CFD-Brokern ist. Es geht hier allerdings auch schon ab 0,8 Punkten, und zwar ohne weitere Gebühr. Während beim Handel mit Zertifikaten und Optionsscheinen die Online-Broker auch noch bezahlt werden wollen.

So kommt man beim Handel eines Zertifikats im günstigsten Fall bei einem An- und Verkauf von 100 Stück, das entspricht 1 € pro Punkt, auf 12 € Kosten pro Roundturn beim Handel über Frankfurt oder Stuttgart beim in diesem Fall günstigsten Broker.

Wohingegen der Handel von 1 CFD, was 100 KO´s entspricht bzw. ebenso 1 € pro Punkt bewegt, inklusive Gebühren schon ab lediglich 0,8 € (!!) machbar ist.

Das macht einen Preisunterschied von sensationellen 1400 % zugunsten CFDs (gelegentliche Freetrade-Aktionen der Emittenten sind hier nicht mit eingerechnet, da nur im Direkthandel möglich).

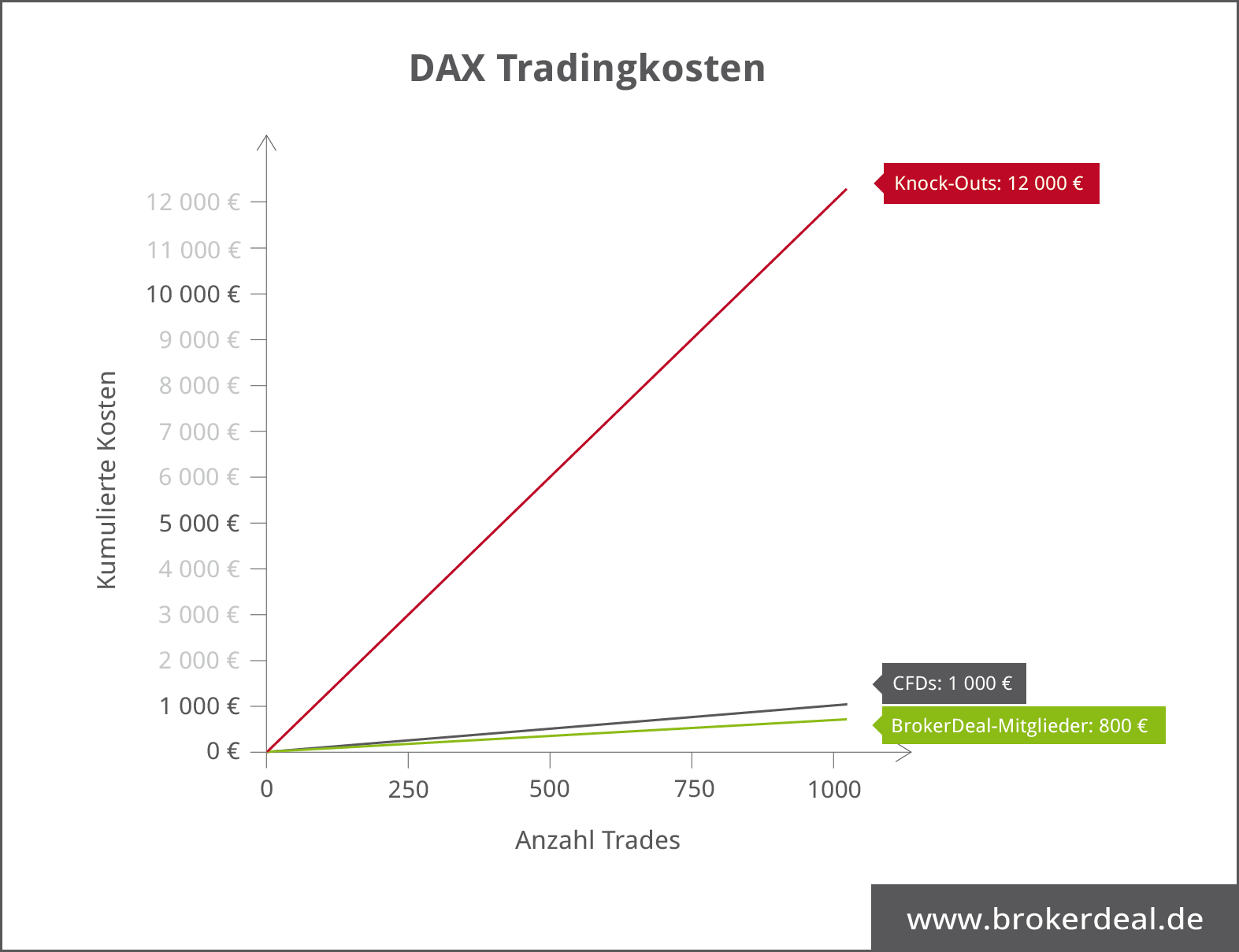

Letzte Skeptiker überzeugt vielleicht folgende Grafik, die visualisiert wie enorm sich die kumulierten Kosten nach 1.000 Trades unterscheiden.

Kenner der Materie werden jetzt noch einwenden wollen „aber was ist mit den Finanzierungskosten der CFDs?“. Ist hier nicht auch ein Knockout-CFD-Vergleich notwendig?

Korrekt! Beim Halten von CFD-Longpositionen über Nacht werden Zinsen an den Broker fällig (für den Kredit in Form der geringen Margin).

In der Regel so um die 2 % + Euribor. Diese können beim Halten über einen längeren Zeitraum stark ins Gewicht fallen, macht das im Dax pro Nacht doch ca. 0,6 Punkte Finanzierungskosten. Aber der Artikel zielt ja auf die täglich aktiven Heavytrader an, von denen nur selten Positionen über Nacht gehalten werden. Und der Vollständigkeit halber sei auch erwähnt, dass bei Shortpositionen keine Übernachtzinsen zu bezahlen sind.

Übrigens: beim Trading mit Zertifikaten und Optionsscheinen wird sich der Broker automatisch um den Abzug der Abgeltungssteuer kümmern. Das ist natürlich bequem, entzieht einem aber auch Liquidität. Für den Handel mit CFDs kann man auch Broker wählen die das Konto meist in London führen. Um die Versteuerung muss man sich also selbst sorgen am Ende des Jahres, hat damit mehr Kapital zum arbeiten. Man hat hier jedenfalls die Wahlmöglichkeit, da es auch CFD-Broker mit Sitz in Deutschland gibt.

Mein Fazit zum Knockout-CFD-Vergleich

Ja, Knock-Outs schützen durch die eingebaute Stop-Loss Schwelle vor ungeplanten Verlusten bei großen Kurslücken. Dieser einzige Vorteil muss aber teuer erkauft werden. Zu teuer wie ich hoffentlich für jeden ernsthaften Trader aufzeigen konnte. Besser ein Gaprisiko hinnehmen wie jeder Profi auch, die mit Aktien und Futures handeln, als sich bei jeder Order über den Tisch ziehen zu lassen. „Aber die Nachschusspflicht!“ rufen jetzt einige. Richtig, der maximale Verlust ist mit CFDs nicht auf den Einsatz begrenzt wie mit Zertifikaten und Optionsscheinen. Nur ist diese Gefahr bei vernünftigem Money- und Risikomanagement minimal, ich bin während der letzten 15 Jahre nie auch nur in die Nähe einer solchen Situation gekommen. Nur aus Angst vor einem seltenen Black-Swan Event bin ich nicht bereit, unprofessionelle Instrumente zu verwenden. Außerdem verzichten bereits immer mehr CFD- und FX-Broker auf die Nachschusspflicht. Die BaFin hat dazu sogar Anfang des Monats eine Richtlinie verabschiedet – HIER zu finden