Seit Wochen versuchen Analysten und Finanzportale die Hintergründe der Repo-Krise zu ergründen. Und eben so lange gibt es viele Aussagen zu diesem Thema, die sich manchmal ähneln oder vollkommen unterschiedlich sind. Auch die möglichen Auswirkungen auf die Märkte werden sehr verschieden beurteilt. Doch was steckt wirklich hinter der sogenannten Repo-Krise?

Leider bin ich kein Hellseher und daher kann ich Ihnen heute noch nicht sagen, was in den nächsten Wochen passieren wird. Doch was ich Ihnen sagen kann ist: Die sogenannte Repo-Krise wird unterschätzt. Anders als von vielen Autoren dargestellt, handelt es sich im Falle der Reaktionen der FED auf den vor ein paar Wochen stark steigenden Repo-Satz in Amerika nicht um eine QE-Maßnahme durch die Hintertür. In der Tat handelte es sich wohl eher um eine echte Rettungsaktion.

Exkurs Repo:

Repo (repurchase operation) ist eine Finanztransaktion, bei der es eine Rückkaufvereinbarung gibt. Es werden also Verkauf und späterer Rückkauf kombiniert und ein Zins für die Laufzeit vereinbart.

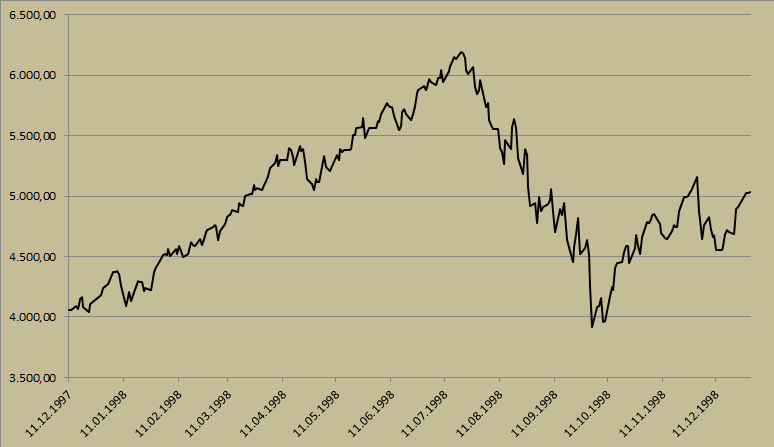

Die einzelnen Aspekte der Krise deuten auf einen Zusammenhang mit großen Hedgefonds hin. Ich empfehle Ihnen dazu folgendes Papier der BIS (Die Zentralbank der Zentralbanken) zu lesen. Der Zusammenhang zwischen großen Hedgefonds, die den Geldmarkt anzapfen, und kreditgehebelten Arbitragegeschäften lässt an dieser Stelle erfahrene Börsianer bereits aufhorchen. Denn auch im Jahre 1998 war dieser Zusammenhang eine explosive Mischung. Damals kam es mit der spektakulären Pleite des Hedgefonds LTCM zu einer echten Krise an den Märkten.

LTCM und der Kredithebel

Long-Term Capital Management (LTCM) war ein Hedgefonds, der von John Meriwether gegründet wurde. Zwei der Direktoren des Fonds waren die Nobelpreisträger Myron S. Scholes und Carhart Merton. Das sogenannte Black-Scholes-Modell zur Bewertung von Finanzoptionen stammt unter anderem von den beiden ehemaligen Direktoren von LTCM.

Die Krise, die der Hedgefonds LTCM verursachte, entstand durch ein Zusammenspiel von Selbstüberschätzung gepaart mit einem beträchtlichen Kredithebel. Das Eigenkapital des Fonds wurde zeitweise um mehr als das 50fache gehebelt. Dieser Hebel sorgte am Ende für eine sehr auskömmliche Rendite des Fonds, obwohl nur minimale Preisdifferenzen auf den Märkten genutzt wurden – sogenanntes Arbitrage. Für normale Anleger waren diese Differenzen nicht nutzbar. Viel zu gering wären die Returns on Investments gewesen. Doch der Kredithebel innerhalb des Fonds erschuf für die Investoren sehr hohe Renditen auf das eingesetzte Kapital.

Aus diesem Grund wuchs LTCM sehr schnell an und wurde immer größer. Und auch die Finanzwetten wuchsen so an. Am Ende, kurz vor dem Zusammenbruch im Jahre 1998, soll der Fonds Finanzderivate von über 1 Billionen USD gehalten haben. Als dann die Kapitalmärkte gegen die Wetten von LTCM liefen, reichte das Eigenkapital des Fonds nicht mehr aus und es kam zu einer spektakulären Rettungsaktion unter der Regie der FED.

Zusammenhang zwischen der Repo-Krise und den Hedgefonds

Auch heute sind es scheinbar erneut Hedgefonds, die im großen Stil den Geldmarkt anzapfen, um Arbitragegeschäfte zu machen. Dabei werden Papiere die im Zuge dieser Geschäfte erworben werden über den Repo-Markt zu neuem Geld gemacht. Der Kredithebel spielt demnach auch heute eine zentrale Rolle für die auskömmlichen Renditen dieser Konstruktionen. Die Situation ist demnach ähnlich gelagert wie im Jahre 1998. Das Austrocknen des Repo-Marktes vor ein paar Wochen sorgte dann für den fehlenden Nachschub an liquiden Mitteln. Die Abhängigkeit von einem funktionierenden Geldmarkt ist extrem hoch für Konstrukte, die sich nur kurzfristig refinanzieren. Damit könnten die extremen Schwankungen im Repo-Satz bereits ein Spiegel der Panik derer Marktteilnehmer gewesen sein, die von dieser Refinanzierungsform abhängen.

Doch dieses Mal ließ man es, im Gegensatz zum Jahre 1998, gar nicht zum großen Knall kommen. Die FED sprang in die Bresche als sich erneute eine Liquiditätskrise abzeichnete und der Kapitalmarkt auf der Kippe stand. Ist die Repo-Krise damit vorbei, bevor sie wirklich begonnen hat?

Kommt die Repo-Krise zurück?

In der Summe bleibt folgendes festzuhalten. Die Notenbank FED ist eine mächtige Institution. Die Bereitstellung von neuen Mitteln auf dem Repo-Markt hat vorerst den Druck aus dem Markt nehmen können. Dennoch ist die Gefahr nicht überstanden. Immer mehr zeigt sich am Horizont, dass es auch in Amerika keine mittelfristige Rückkehr zur Normalität in der Geldpolitik geben kann. Zu komplex sind die Auswirkungen, die durch die dauerhafte Intervention der Zentralbanken hervorgerufen wurden.

Ein Abbau der Zentralbankbilanzen wird, unter den darauf folgenden Auswirkungen auf die Liquidität am Markt, immer unwahrscheinlicher. Das billige Geld und die Möglichkeit der großen Finanzinstitutionen, dieses auch zu bekommen, sorgt seit Jahren für eine Ausweitung der Kreditgeschäfte für Finanztransaktionen. Sollte es in diesem Zusammenhang zu unvorhergesehenen Entwicklungen an den Märkten kommen, dürfte sich die Krise im Jahre 1998 eher wie ein Kindergeburtstag anfühlen. In der aktuellen Lage der Weltwirtschaft, könnte sich eine Krise am Kapitalmarkt sehr schnell zu einer ausgewachsenen Wirtschaftskrise entwickeln.