In fast jeder fundamentalen oder technischen Analyse wird das Risk- und Moneymanagment (RM/MM) erwähnt. Aber auch in Börsenforen kommt der Umgang mit Risiken immer wieder auf die Agenda. Dabei scheint es, als wäre für viele Trader das Management von Unabwägbarkeiten ein notwendiges Übel das man beachten muss, um dem finanziellen Ruin, im Austausch einer geringeren Performance, zu entrinnen. Doch ist dem wirklich so?

Ein Irrglaube, wie ein gewisser John Kelly, seines Zeichens Physiker bei Bell Labs, mit seinem Kelly-Kriterium zeigte. Immerhin kann die richtige Auswahl der Positionsgröße neben der Minimierung der Verluste, zusätzlich die Gewinne optimieren. All das hängt von der Trefferquote und Verhältnis zwischen Gewinn und Verlust ab.

Erkenntnisse zum Kelly-Kriterium

Die Setzung einer Stop-Loss-Order ist den meisten Tradern schon in Fleisch und Blut übergegangen. Doch auch der Einsatz des Spekulationskapitals ist maßgeblich entscheidend, wenn man sein Trading verbessern möchte.

Nach den Erkenntnissen von Kelly ist der prozentuale Einsatz, den man bei jedem Investment oder Trade riskiert, essentiell! Um den Bogen zu den einleitenden Worten zu finden, ist es nicht nur der mögliche Bankrott den man so ausschließen kann.

Zusätzlich zu diesem Effekt, ist auch die Wachstumsrate des eigenen Depots, und damit des möglichen Gewinns, von dem Einsatz pro Trade maßgeblich abhängig. Ich stelle Ihnen den Zusammenhang für Ihr Trading anhand eines Beispiels dar:

Beispiel aus dem Trading-Alltag

Ein Trader hat bereits einen wichtigen Schritt an der Börse gemacht – er besitzt ein profitables Trading Setup. Anders als es die Lehrbücher nahelegen, geht er allerdings bei jedem Trade das höchste Risiko ein und ist damit, wie Trader sagen würden, “all in”.

Selbst mit einem extrem guten Handelsansatz wird sich der finanziellen Ruin einstellen. Denn auch eine Trefferquote von 99 % hat immer das Restrisiko des einen Trades, der eben nicht im Ziel landet, sondern ein Verlust wird.

Das bedeutet, dass der Trader trotz eines überlegenen Setups alles verlieren wird und das Trading für ihn damit in der Pleite endet.

Nutzt der Trader aber nun “nur” einen gewissen Prozentsatz für seine Trades, entgeht er dem finanziellen Ruin mit nahezu sicherer Wahrscheinlichkeit. Sollte er zusätzlich noch die Kelly-Formel kennen, maximiert er zusätzlich auch noch die Wachstumsrate des Kontos.

Kelly-Formel im Moneymanagement

Nehmen wir an, eine Strategie hat eine Gewinnwahrscheinlichkeit (p) von 45 % , und gleichzeitig eine Verlust-Wahrscheinlichkeit (1-p) von 55 %.

Im Durchschnitt bringt ein Gewinntrade das 1,5 fache eines Verlusttrades. Das Chance-Risiko-Verhältnis (CRV) ist in dem Fall also 1,5. Soweit so gut.

Allerdings sagt die Gewinnwahrscheinlichkeit und das CRV jeweils für sich genommen noch nichts über die Profitabilität aus. Dafür gehen wir nun einen Schritt weiter.

Die hier angenommene Strategie ist profitabel, denn:

p * CRV > (1-p)

0.45 * 1,5 > 0.55

Den optimalen Prozentsatz (f) für Ihr Moneymanagement nach Kelly, ermittelt man nun wie folgt:

f = (CRV * p – (1 – p)) / CRV

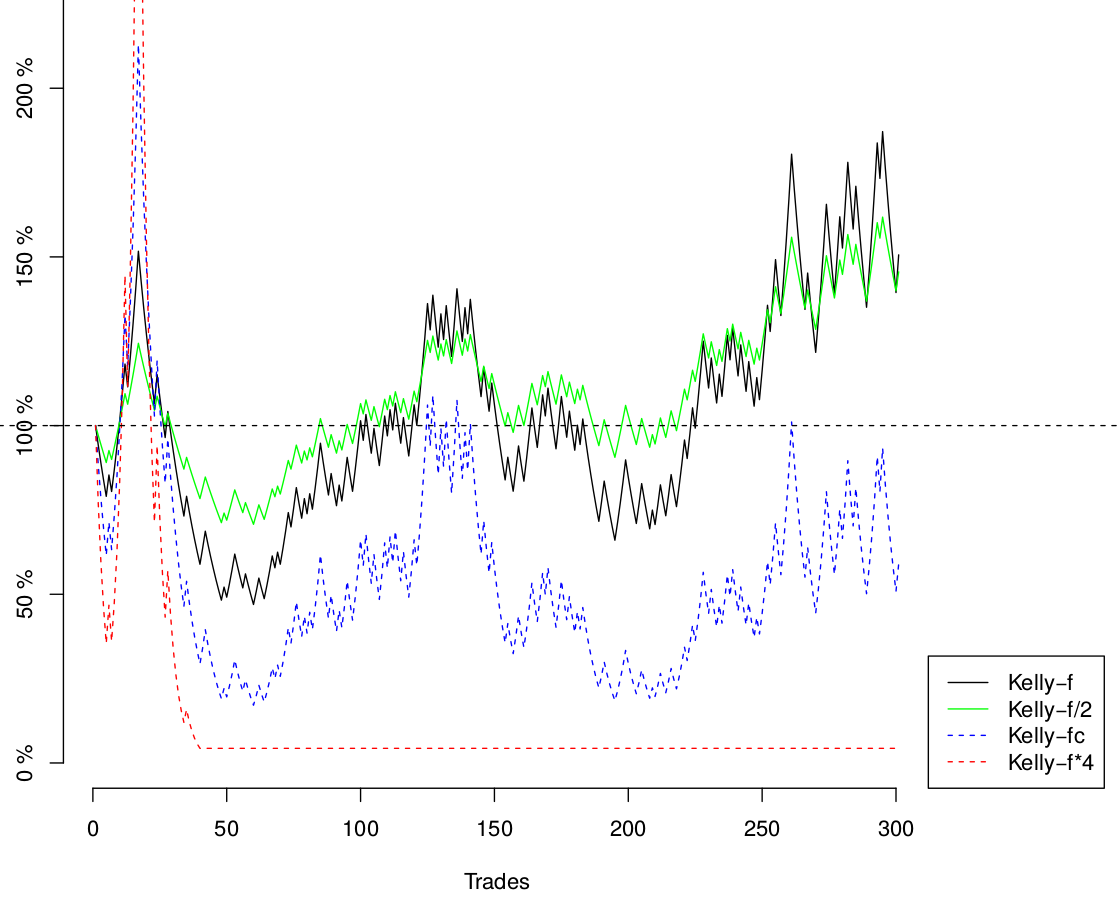

Für dieses Beispiel beträgt f demnach 0.083333, also 8,333 % des Tradingskapitals.

Zusätzlich zum optimalen Einsatz nach Kelly, wird auch der maximale Einsatz definiert. Dieser sollte nicht überschritten werden, da Sie sonst Gefahr laufen, dass trotz eines profitablen Ansatzes die Pleite droht.

Der Prozentsatz, bei dem die langfristige Wachstumsrate 0 ist (fc) und daher nicht überschritten werden sollte, beträgt

fc = 2 * f

Das entspricht in unserem Beispiel einem fc von 0.16666.

Setzt man also regelmäßig mehr als 16,666 % des vorhandenen Kapitals pro Trade ein, vermindert man das Wachstum und setzt sich unnötigen Risiken aus.

Interessant zu wissen

Der Faktor f wird in der Praxis oftmals noch halbiert, um zwei Effekte zu erzeugen:

1. Man setzt eine konservative Schätzung der getesteten Strategie an, um einer Verschlechterung der Profitabilität Rechnung zu tragen.

2. Mögliche Ausreißer werden deutlich gedämpft, aber gleichzeitig erhält man immer noch ¾ der maximalen Wachstumsrate.

Fazit zum Risikomanagement nach Kelly

Sie sehen also, dass das managen von Risiken nicht nur vor herben Verlusten schützen kann. Ein gutes Moneymanagement steigert zusätzlich auch die Performance, jedenfalls wenn man sich an die hier vorgestellten Regeln hält.

Aus diesem Grund kann man abschließend festhalten, dass das Risikomanagement kein notwendiges Übel ist, sondern elementarer Bestandteil des Tradings. John Larry Kelly hat dem Trading einen großen Gefallen getan, als er seine Kelly-Formel formulierte.

An dieser Stelle finden Sie weiteres spannendes Börsenwissen.

Literatur:

Kelly Jr, John L. „A new interpretation of information rate.“ The Kelly Capital Growth Investment Criterion: Theory and Practice. 2011. 25-34.

Thorp, Edward O. „The Kelly criterion in blackjack sports betting, and the stock market.“ Handbook of asset and liability management. 2008. 385-428.