Es ist schon ärgerlich, dass auf der Suche nach Fixed Income Rendite mittlerweile ohne jegliches Maß operiert wird. Ob es nun bei den Risk Parity Funds ist oder bei anderen Marktteilnehmern, auf der verzweifelten Suche nach Rendite wurde jedwede Furcht beiseite geschoben, ist ja auch egal sind ja nur Kundengelder. Anscheinend versuchen sich jetzt, wie immer die letzten auf dem Platz des Geschehens, die Pensions- und Rentenfonds in der Strategie Sell Volatility. Die Strategie der vergangenen 10 Jahre, die zu einer falschen Gewissheit geführt hat, gepaart mit der falschen Annahme, einer negativen Korrelation zwischen Aktien und Anleihen, hat das Feld für eine Neuauflage des großen Raubzugs bereitet. Der Short Volatility Trade ist das Sub Prime Debakel revisited!

Der Short Volatility Trade, eine Strategie die sich einfach verkaufen lässt!

Fixed Income, sie wollen Fixed Income. Da es keine Zinsen mehr gibt suchten die Fondsmanager neue Wege ein ähnliches Profil zu erzeugen und sind beim Short Volatility Trade angekommen. Stetige Einnahmen gepaart mit kurzen Verlustphasen. Wenn man nun im Verkaufsgespräch einer solchen Strategie den Umstand unterschlägt, dass diese Strategie, im Gegensatz zu einem Anleihe Portfolio, ein unbegrenztes Verlustpotential hat, ist es das, was die Branche gesucht hat.

[the_ad id=“23560″]

Schaut man nun beim Geschehen der letzten Jahre ein wenig genauer hin möchte man nur Aufschreien.

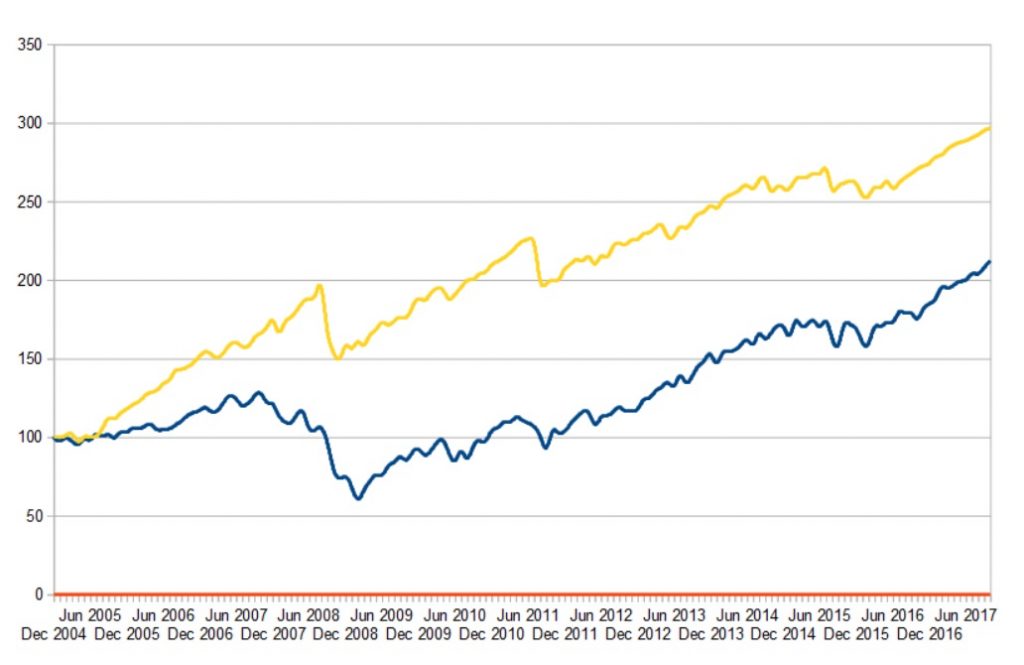

Ein Instrument was den Kleinanlegern eher etwas sagt ist der hier gezeigte Credit Suisse AG Velocity Shares Daily Inverse (XIV). Er verlor binnen von 6 Monaten über 67% an Wert, als die Volatilität in 2015 bis Anfang 2016 angezogen ist.

Vergleicht man nun den oben aufgezeigten Zeitraum 19.08.2015 bis 11.02.16 mit den vorherigen Phasen der Voltilitätssteigerung, so erkennt man, dass die Ausschläge doch recht gering waren.

![Chicago Board Options Exchange, CBOE S&P 500 3-Month Volatility Index [VXVCLS], retrieved from FRED, Federal Reserve Bank of St. Louis; https://fred.stlouisfed.org/series/VXVCLS, December 3, 2017.](https://trading-treff-de.b-cdn.net/wp-content/uploads/2017/12/FRED-3Month-Volatility-Index-1024x407.png)

Bedenkt man, dass der Short Volatility Trade Overcrowded ist, und eine Sell Short Volatility Position ein Margin Trade ist, kann man zu dem Schluss kommen, dass der Verlust unbegrenzt ist, besonders in einer Gamma Bomben Lage.

Ein interessantes Interview fand ich zu dem Thema, was Sie sich ansehen sollten.

Interview mit Alan Fournier

Könnt ein neuer Witz werden:

Was macht ein Pension Fund wenn es im VIX zu einem Spike kommt?

Er verkauft einfach mehr Calls!

Wird wohl leider zu Anfangs der Realität entsprechen.

Short Volatility Trade ist das Sub Prime Debakel revisited!

Während des Sub Prime Booms träumten die beteiligten Banken von niemals schwindenden Risikofreien Einnahmen. Die Kunden die sie kauften hatten einen ähnlichen Traum, eine fixe Rendite und zur Sicherheit gab es auch noch Versicherungen auf diese Verbrieften Produkte. Damals waren sie alle zufrieden, bis am Ende die Lichter ausgingen. Als die Lichter wieder angingen hatten die meisten im Raum die Taschen leer, falls sie überhaupt noch ihre Hosen besaßen.

Wenn es so ist, wie es scheint, werden bei diesem Raubzug nicht die Banken unter die Räder kommen, sondern die entsprechenden Vorsorgeeinrichtungen, die schon jetzt an einer Unterdeckung ihrer Pensionsverpflichtungen leiden. Auch was positives wenn die Banken keinen Bailout benötigen, doch echt blöd für jegliche Renten und Vorsorge Träume der betroffenen Bürger. Der Short Volatility Trade ist das Neue Sub Prime Debakel, was nur noch auf einen Auslöser wartet.