Das Risiko ist das Thema überhaupt, welches die Investoren beschäftigen sollte. Leider ist es häufig die Rendite, um die sich jegliche Aufmerksamkeit dreht. Dabei werden wichtige Erkenntnisse außer acht gelassen, wie z.B. Warren Buffets Regel Nr. 1 „Never lose Money!“.

Es hat schon seine Gründe, wieso Warren Buffet diese Regel formuliert hat, denn der langfristige Erfolg einer Anlage wird nicht durch die Rendite bestimmt, sondern durch die erlittenen Drawdowns. Anders gesagt, ein Crash hat eine wesentlich größere Auswirkung auf die Rendite eines Portfolios, als der „Normale“ Jahresverlauf der Märkte. Diese Überlegung führt dann zu dem, von Buffet formulierten, Imperativ „Never lose Money!“. Doch das beantwortet nicht die Frage, wie man denn die Risiken abmildern kann?

Was Sie in diesem Text erfahren:

- Abmilderung der Risiken durch Diversifikation

- Ansatz sicherer Hafen

- Hantelstrategie

- Alpha Strategie

- Versicherungslösung

Abmilderung der Risiken durch Diversifikation?

Eine häufig empfohlene Methodik zur Abmilderung der Risiken ist die Diversifikation des Portfolios über verschiedene Asset Klassen hinweg. Die Diversifikation ist ein wichtiges Element der Modernen Portfolio Theorie und wird dementsprechend vertreten.

Die zugrunde liegende Annahme ist, dass sich das Risikoprofil eines Portfolios ändert, wenn man dieses über Fixed Income, Immobilien, Aktien und Rohstoffe hinweg streut. Das Problem dabei ist jedoch die Tatsache, dass die Asset Korrelationen unbeständig sind. Im Falle einer Marktverwerfung ist es eigentlich der Normalfall, dass alle Assetklassen positiv miteinander korrelieren, so wie es in der Vergangenheit immer wieder beobachtet werden konnte.

Die Diversifikation ist also nicht ein Allheilmittel für das Problem der Risiko Mitigation. Es könnte ja der Fall sein, dass verschiedene Einzelrisiken, sich in einem komplexen System sogar untereinander verstärken und das gesamt Risiko ansteigt und nicht fällt. Das gilt insbesondere wenn das Portfolio mit einem Leverage gefahren wird, um die Rendite Nachteile durch einen hohen Cash oder Fixed Income Bestand in Aufschwungphasen zu umgehen.

Ok, einen Schritt zurück, wir machen es einfacher und tun so als wären wir Konservativ und hätten einen Hang zu simplen Lösungen bei der Diversifikation. Deshalb teilen wir das Portfolio in einen 60% Aktien und 40% Bond Anteil auf. Beide Assetklassen bilden wir durch ETF´s ab, da sie Kostengünstig sind. Das Ergebnis mildert zwar häufig die Risiken, doch auch hier lauern Fallstricke, denn die Annahme, dass Aktien und Anleihen negativ zueinander korrelieren ist falsch. Nur zu ca. 10% der Zeit im 19ten, 20ten und 21ten Jahrhundert verhielten sie sich der Annahme entsprechend und wiesen eine negative Korrelation auf. Eine Beobachtung die an dem Ansatz Zweifel aufkommen lassen kann, denn im schlimmsten Fall aggregiert sich hier das Risiko, welches am Ende sogar das Risiko einer 100% Aktienanlage übertreffen könnte. Die schlimmste Zeit für ein 60/40 Portfolio lag zwischen 1906 und 1909. In diesem Zeitraum verlor eine solche Portfolioaufteilung über 65% an Wert. Dieser Umstand führt zu der Einsicht, dass auch dieser Ansatz nicht Zielführend sein kann, denn ein Verlust jenseits der 50% ist nicht akzeptabel.

Hm, aber wie kommen wir nun an das gewünschte Ziel der Risiko Mitigation?

Ansatz Sicherer Hafen

Nichts, was man auf den Finanzmärkten nicht lösen könnte, selbst ohne Financial Engineering sollte es möglich sein und ist es theoretisch auch. Theoretisch sind Bundesanleihen aber auch US Staatsanleihen die sichersten Investment Vehikel unserer Zeit, also könnte man zu dem Schluss kommen, dass ein sicheres Portfolio entsteht, wenn man diese Anlage Vehikel nimmt und sie bis zur Endfälligkeit hält.

Auf gewisse Art und Weise liegt man mit dieser Überlegung schon richtig, doch kommen hier andere, oft versteckte, Risiken zum tragen, welche ich im Artikel „Überlegung zur Sicherheit der Staatsanleihen“ schon einmal behandelt habe und hier nicht wiederholen will.

Egal wie, wir nehmen einfach an, dass die Bundesschatzanweisungen und 2 Y US Treasury Notes sicher sind. In diesem Fall teilen wir ganz simpel das Portfolio auf beide Positionen mit je 50% auf und zur Vereinfachung ignorieren wir dabei das Wechselkursrisiko. Die Schatzanweisungen bieten zur Zeit eine Rendite von -0,5% und die 2 Jährigen US Treasury Notes eine in Höhe von 2,74% p.a. an. Damit kommen wir auf eine gesamt Rendite von 1,12%, die als theoretisch sicher gelten kann, egal was an den Märkten geschieht. Daneben kann ein Konto bei der Sparkasse aber auch der Volksbank als sicher gelten und ist dementsprechend zuzuordnen.

Diese Verzinsung ist zwar für den deutschen Anleger im Angesicht der Nullzinsen ein Traum, doch gleicht sie nicht einmal die Inflation aus.

Also wie kommen wir zu einem annehmbaren Ergebnis?

Der Erste Schritt hin zu einem praktikablen Ansatz ist vielleicht die Nähere Betrachtung des Objektes, welches uns hier beschäftigt. Das Risiko.

Das Risiko

Risiko ist definiert durch die Kombination von Eintrittswahrscheinlichkeit und der Schadensgröße!

Wir können vielleicht nicht die Eintrittswahrscheinlichkeit bestimmen, denn dafür müssten wir die Zukunft kennen aber wir können die Schadensgröße definieren. Nehmen wir an, unser Portfolio enthält 60% Aktien und 40% Cash oder Anlagen aus dem Bereich des sicheren Hafens. Damit liegt das theoretische Risiko bei 60%, denn in einem absolut absurden Fall könnte sich ja herausstellen, dass die Unternehmen, deren Aktien 60% des Portfolios ausmachen, nichts als Wertloser Schrott sind.

Also haben wir hier schon einen Punkt mit dem wir unser Risiko steuern können. Die Begrenzung des Anteils einer Asset Klasse ist ein erster Schritt, mit dem wir das „Worst Case“ Risiko abmildern können. Das ist auch der zentrale Punkt: Die Minimierung vom Fall Out, der von einem Worst Case Szenario ausgehen kann.

Dieser Ansatz nennt sich Minimax und stammt aus der Spieltheorie.

Damit haben wir unseren ersten richtigen Baustein, das bestreben zur Minimierung der negativen Auswirkungen auf ein Portfolio. Da wir nicht sagen können wieviel die Assetklasse im Fall der Fälle an Wert verliert, müssen wir halt davon ausgehen, dass das Risiko 100% beträgt, solang es sich nicht um theoretisch sichere Anlagevehikel aus dem Bereich des sicheren Hafens handelt.

Es gibt drei Anlagestrategien, die möglich sind. Die Erste von ihnen ist eine Art „Jedermann“ Strategie, welche ohne Probleme von jedem Anleger verfolgt werden kann. Die Zweite kann man als Long Volatility meets Equity Beta bezeichnen bzw. Alpha Strategie bezeichnen und die Dritte ist die Versicherungslösung.

Die „Jedermann“ Strategie zur Risikominimierung

Hinter der „Jedermann“ Strategie verbirgt sich nichts anderes, als die Hantelstrategie. Sie ist für den normalen Anleger recht einfach umzusetzen, da hier keine Derivative Techniken zum Einsatz kommen. Die Hantelstrategie wurde hier im Artikel „Große Verluste an der Börse vermeiden“ schon einmal von deepinside beschrieben.

Kurz gesagt, man vereint zwei Extreme miteinander. Aussichtsreiche Aktien (in den letzten 10 Jahren waren es die Tech Aktien) werden mit etwas komplett langweiligen aus dem Bereich der Sicheren Hafen Anlagen kombiniert. Welche Aufteilung hier vom Anleger bevorzugt wird ist vorerst Zweitrangig, wichtig ist nur dass bei der Aufteilung nicht zu sehr in die Extreme gegangen wird. Eine Konzentration jenseits der 80% für eine Seite sollte unbedingt vermieden werden. Dieses gilt jedenfalls solang wir uns nicht mit derivativen Techniken beschäftigen.

Wie die praktische Umsetzung von diesem Ansatz aussehen kann, können sie sich in den wikifolios ANT1 FRAG – HPS worldwide und N3XT4Revolution anschauen.

Ein anderer Ansatz der Hantelstrategie wäre es den Anteil der Safe Haven Anlagen auf 90% und mehr zu erhöhen und den verbliebenen Rest des Kapitals zum Spekulieren mit Optionen zu nutzen. Also Derivative Techniken einzusetzen, mit dem Ziel an der Entwicklung eines bestimmten Marktes zu partizipieren. So kann synthetisch die Wertentwicklung eines Indizes, Sektor, etc. nachgebildet werden und gleichzeitig, dass maximal Risiko auf 10% oder weniger beschränkt werden.

Während die erste Spielart der Hantelstrategie für Jedermann umsetzbar ist, ist die synthetische Nachbildung der Wertentwicklung eines Index nicht ganz so einfach, da es ein gewisses Grundwissen in Bezug auf Optionen vorraussetzt.

Die Risikominimierung durch Alpha

Long Volaitility Strategien haben seit Jahren einen sehr schweren Stand, da die Volatilität durch verschiedene weit verbreitete Handelsstrategien und Methodiken unterdrückt wird. Doch haben sie weiterhin ihre Berechtigung, da sie zur Risiko Mitigation geeignet sind. Sie sollten jedoch nicht mit Tail Risk Funds verwechselt werden, da sie häufig Richtungsneutral agieren und auf die Volatilität als solches setzen und nicht auf ein Tail Event lauern.

Wichtig ist zu verstehen, dass im Gegensatz zu der Hantelstrategie es bei der Alpha Lösung, die für die meisten Anleger nur durch einen Fonds oder dergleichen abgedeckt werden kann, es sehr auf die Qualität des Managements ankommt. Dieser Ansatz ist im Normalfall von dem Market Timing abhängig und bietet so einige Tücken.

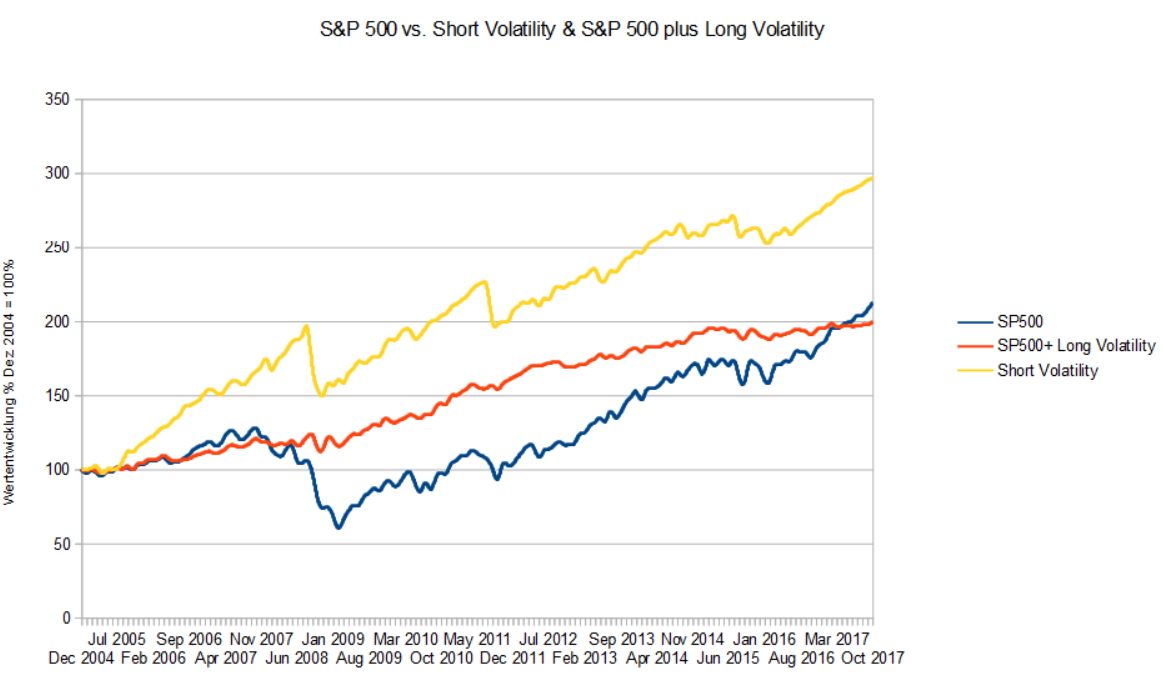

Davon ab ist es eine Möglichkeit sich vor den Unbilden des Börsenwetters zu schützen. Zur Verdeutlichung, könnte ein Blick in die Abbildung 1 helfen, in der die Wertentwicklung des S&P 500 mit einer Short Volatility Strategie und einer 50/50 Aufteilung zwischen dem S&P 500 und einer Long Volatility Strategie verglichen wird.

Die Kombination ist dem puren Index Investment anscheinend überlegen. Jedenfalls lässt das Ergebnis aus dem beobachteten Zeitraum eine solche Schlussfolgerung zu. Die Short Volatility Strategie hat zwar die mit Abstand höchste Rendite, doch wissen wir alle, wie es sich damit Anfang Februar 2018 ausging.

Wichtig ist, die Kombination des S&P 500 mit einer Long Volatility Strategie, also Alpha, scheint die Frage des richtigen Anlagezeitpunktes zu negieren, denn die Wertentwicklung ist relativ stabil. Auffällig ist halt, dass die Kombination von Index und Alpha in einer starken Aufwärtsphase einen Rendite Nachteil aufweist. Einer der dem der Hantelstrategie ähnelt. Manche Studien kommen auch zu dem Ergebnis, dass sich die Performance und Risiko Schwankung beider Strategien langfristig gleichen werden und sie beide geeignet sind zur Risiko Mitigation.

Einen Long Volatility Ansatz verfolge ich in dem wikifolio Crisis Alpha Long Volatility, welches in diesem Jahr bisher eine minus Performance von 3,3% ausweist. Hier möchte man sagen, ist doch ne recht bescheidene Performance, doch im Vergleich zu der Peer Gruppe, die den CBOE Eurekahedge Long Volatility Hedge Funds Index bildet, schneidet das wikifolio richtig gut ab. Der Index verlor in diesem Jahr schon über 6,6% an Wert (Stand Ende August). Mit anderen Worten, das wikifolio Crisis Alpha konnte gegenüber dem Index, trotz des wirklich schwierigen Umfelds, eine Outperformance von ca. 3,3% aufbauen.

Doch es geht höchstwahrscheinlich noch wesentlich einfacher und damit effizienter.

Die Versicherungslösung

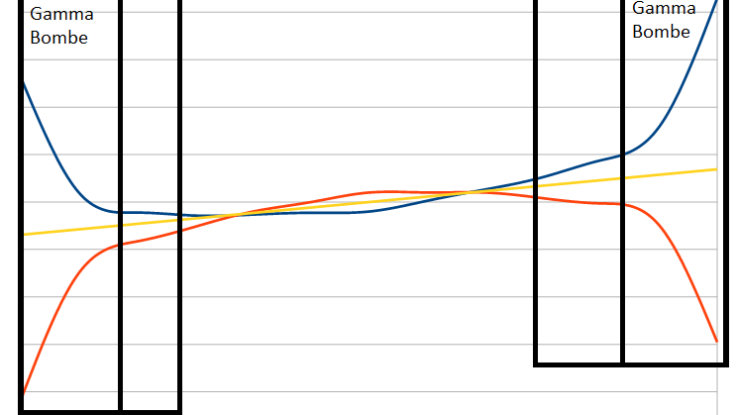

Hier bei der Versicherungslösung gehen wir in das Extrem und wählen einen Anteil von 97% Aktien und kaufen dazu noch Put Optionen als Versicherung. Damit diese Aufteilung funktioniert, muss die Optionskomponente eine extreme Konvexität aufweisen. Solch ein extrem lässt sich erreichen, in dem man Put Optionen, die 20% „Aus dem Geld“ liegen kauft. Die Laufzeit sollte hierbei um die 6 Monate betragen.

Sollte es dann zu einem abtauchen des Marktes von 15% und mehr kommen, dann erreicht die Option eine Wertentwicklung von mehr als 400%. In einem Crash sind sogar weit mehr als 1000% drin.

Diese extreme Konvexität bestimmt hier auch die Größe der Absicherung, die so gewählt ist, dass kein Verlust entsteht, sobald der Markt aus einer Hausse zu einer Baisse Phase wechselt. Es wird hier zwar für das gesamt Portfolio kein Gewinn erzielt, doch haben wir das Ziel erreicht, das Risiko zu mittigeren. Während andere Marktteilnehmer nach einer Baisse mit ihren Verlusten kämpfen, kann sich das Versicherte Portfolio sofort daran machen neue Performance zu generieren.

So kann das Problem umgangen werden, unter dem man ansonsten leidet, wenn man einen hohen Verlust erfährt. Ein Verlust von 50% bedeutet, dass das Portfolio um 100% zulegen muss, nur damit man an seinem Ausgangspunkt ankommt. Das muss also vermieden werden und ja, es ist möglich.

Never Lose Money! (Warren Buffet Rule No. 1)