Wenn Unternehmen auf der Suche nach Eigenkapital sind gibt es regelmäßig verschiedene Optionen der Kapitalbeschaffung. Eine dieser Möglichkeiten ist der Equity Carve-ut. Dieser stellt eine Veräußerung von Anteilen einer Tochtergesellschaft dar.

Ein Equity Carve-out kann ein lohnender Schritt für große Aktiengesellschaften sein. Anders als bei einem kompletten Spin-Off eines Tochterunternehmens behält die Muttergesellschaft oftmals die Kontrollmehrheit an dem Unternehmen, welches an den Kapitalmarkt gebracht wird. Es dient also der Kapitalbeschaffung ohne eine komplette Trennung des Geschäftsbereiches anzustreben.

Vor- und Nachteile des Equity Carve-outs

Die Vorteile dieses Schrittes liegen auf der Hand. Unternehmen können über den Carve-out Eigenkapital beschaffen und so in weiteres Wachstum investieren oder Schulden tilgen. Außerdem gibt es viele Beispiele sehr erfolgreicher Carve-out-Storys die zeigen, dass der Erfolg durch einen solchen Schritt noch gesteigert werden kann.

Der Hauptnachteil dieser Transaktionen ist vor allem in den Kosten zu sehen. In Finanzkreisen spricht man von einem Kostenfaktor um die 5 % für einen Equity Carve-out.

Beispiele für Equity Carve-Out

Beispiele der letzten Jahre für ein Equity Carve-Out von großen Unternehmen waren etwa folgende Transaktionen:

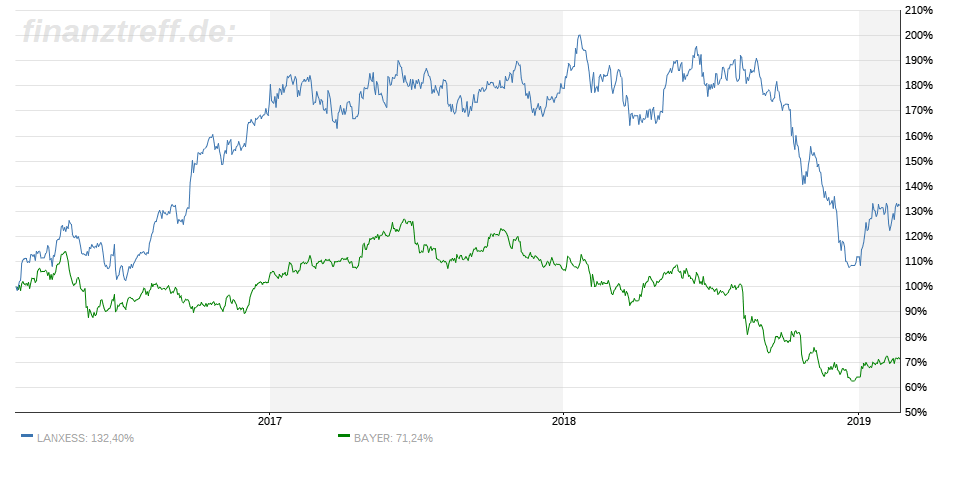

- Bayer – Lanxess

- Siemens – Infineon

- Siemens – Osram

- Siemens – Healthineers

- Deutsche Bank – DWS

Siemens Healthineers Börsengang – Digitalisierung der Medizin