An den Börsen ist es stürmisch geworden. Schon Anfang des Jahres kam es zum Volageddon. Diesem folgte eine erneute Rally in den US Werten, die jedoch im Oktober ein abruptes Ende nahm. So manches Portfolio wurde dabei durchgeschüttelt, ein guter Grund zu prüfen, wie sich die einzelnen wikifolios bisher geschlagen haben.

Der Rote Oktober Rückblick auf die wikifolios

Seit seinem Hoch hat der S&P 500 Index bisher ca. 7,55% verloren. In der Spitze kam es sogar zu einem Minus von über 11%. Im Vergleich zum Nasdaq 100 hält sich der S&P 500 noch relativ gut. Der NASDAQ 100 Index notiert zur Zeit ungefähr 11% unter seinem Hoch und das Oktober Tief lag bei fast -15%.

Damit befinden sich die US Indizes noch nicht in einem Bärenmarkt. Im Gegensatz dazu haben viele Internationale Indizes schon mehr als 20% verloren.

Kommen wir nun zum eigentlichen Thema und schauen uns einmal die bisherige Performance der verschiedenen wikifolios an.

ANT1 FRAG – HPS worldwide

Das Musterdepot ANT1 FRAG – HPS worldwide notiert zur Zeit 6,3% unterhalb seinem Jahreshoch. Damit erreicht das wikifolio eine bisherige Jahresperformance von 4,3% und kann den S&P 500 sogar Outperformen. Dieser kommt zur Zeit nur auf eine Jahresperformance von mageren 1,64%.

Doch das Musterdepot lässt sich nur schwerlich mit einem Index vergleichen. Es gleicht eher einem ausgewogenen Mischfonds, der weltweit anlegt.

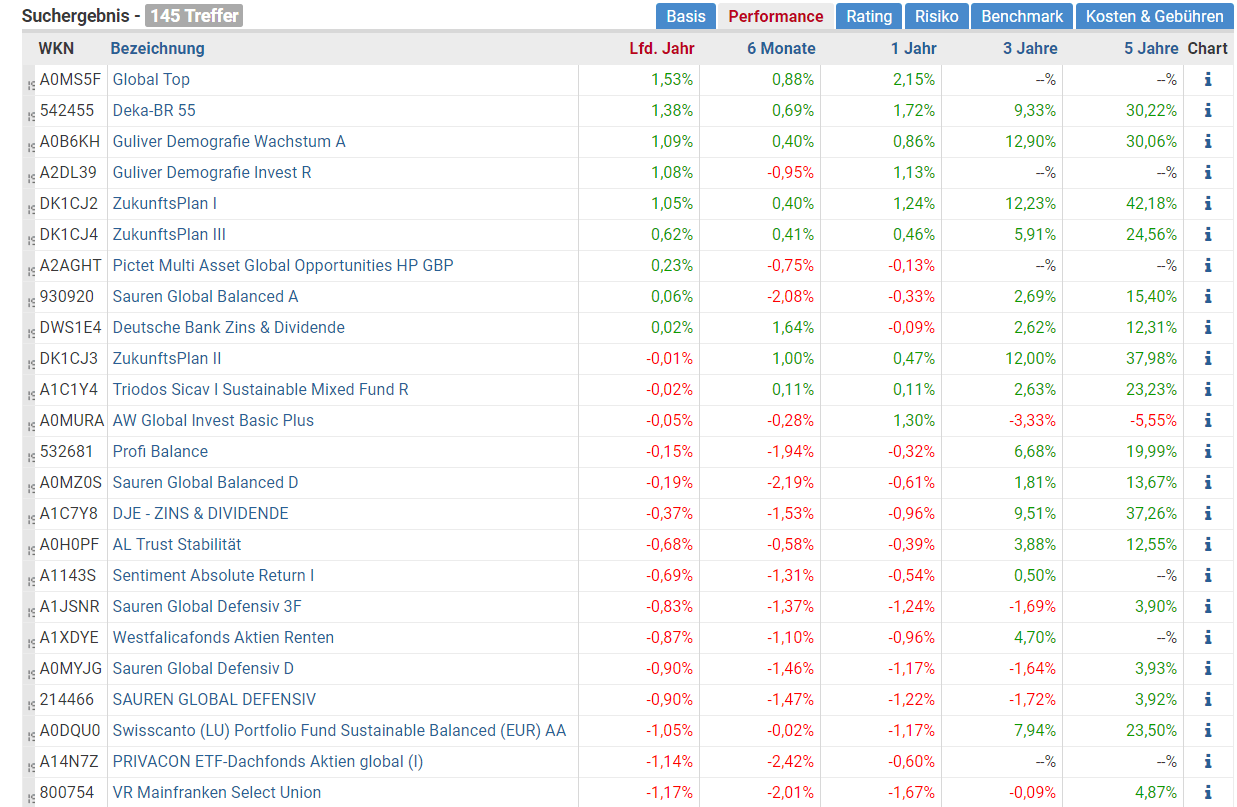

Beim Fondstyp Gemischt weltweit ausgewogen, in dem bei Finanztreff 145 Fonds erfasst werden, wurde eine durchschnittliche Jahresperformance von jämmerlichen -3,92% erreicht. Da wir wissen, dass Durchschnitte trügerisch sind vergleichen wir einmal die besten Mischfonds mit dem ANT1 FRAG – HPS worldwide.

Auch hier zeigt sich die Outperformance vom ANT1 FRAG – HPS worldwide Ansatzes. Der beste hier erfasste Fonds kommt im laufenden Jahr auf eine Performance von gerade einmal 1,53%. Damit liegt die aktuelle Outperformance gegenüber dem Jahresstärksten der erfassten Mischfonds und dem Musterdepot bei 2,77%.

Insgesamt konnte der Ansatz bisher glänzen, denn das Hauptaugenmerk liegt nicht auf der Rendite Maximierung, sondern auf der Risiken Minimierung. Ein Thema welches sich durch all meine Portfolios und wikifolios zieht.

wikifolio Crisis Alpha Long Volatility

Bei diesem Musterdepot kommen wir nun in recht schwieriges Terrain, denn Alpha über Volatilität zu erzeugen ist ein wirklich schwieriges Unterfangen. Doch auch hier konnte bisher eine Outperformance gegenüber dem Vergleichsindex CBOE Eurekahedge Long Volatility Hedge Funds Index erzielt werden.

Doch bevor wir zum eigentlichen Vergleich kommen möchte ich nochmals den Ansatz vorstellen.

Ziel des Ansatzes ist es eine Risikominderung innerhalb eines bestehenden Portfolios zu erzielen. Es handelt sich damit um eine Hedge Strategie, welche zwar nicht die Effektivste ist aber dennoch funktioniert.

Die Daten werden jeweils zum Schluss des Monats erfasst.

Wie gut zu erkennen ist, war der Oktober ein recht guter Monat für die Strategie. Das wikifolio konnte auf Monatssicht 1,62% zulegen, der Index jedoch um 4,03%. Auf Jahressicht besteht jedoch noch eine Outperformance, die ich hoffe weiter ausbauen zu können.

Ein weiteres wikifolio, welches in Folge der Suche nach einer Effizienten Risikominderung entstanden ist, ist das Index Plus Konvexität TH.

Risikominderung im Index Plus Konvexität TH Musterdepot

Die Risikominderung war hier auf Trading-Treff immer wieder ein Thema. Besonders über den Sommer hinweg hatte ich einige Methodiken vorgestellt. Dabei zeigte es sich, dass eine Aufteilung von 97% Index Investment und 3% Out Of The Money Put Optionen die effektivste Methodik ist, das Risiko zu mitigieren.

Das Musterdepot, welches noch nicht investierbar ist wurde am 20.09.2018 erstellt und damit noch vor dem Hoch der US Indizes. Bisher konnte sich das Musterdepot trotz des hohen Investitionsgrades gut halten und notiert im Moment bei -2,5%. Vergleicht man das Ergebnis mit den Indizes, so ist auch hier eine deutliche Outperformance zu erkennen. Der S&P 500 Index notiert aktuell mit -6,38% unter dem Open des 20.09.2018.

Damit wurde das Risiko recht effektiv gemindert bei gleichzeitiger Beibehaltung der Rendite Chancen. Es wird spannend zu sehen, wie sich dieses Musterportfolio in Zukunft schlagen wird.

Insgesamt konnten sich die vorgestellten wikifolios im Roten Oktober gut halten und erfüllten die in sie gesetzten Erwartungen.