Der Nasdaq steht bereits wieder in den Startlöchern für den nächsten Anstieg. Wir blicken auf die nächsten 5 Jahre und benennen Kursziele und Erwartungen. Darauf gehen wir hier ein.

Hintergründe zum Nasdaq

Man könnte meinen hier war die Rede vom Nasdaq 100. Denn dieser Index hat seit seiner Auflage so ziemlich alles in den Boden gestampft, was irgendwie mit Aktien zu tun hat. Der Nasdaq 100 wurde im Jahr 1985 gestartet, ursprünglich mal mit einem Basiswert von 250 Punkten. Dieser Ausgangskurs wurde später durch einen Split auf 125 Punkte halbiert. Der Nasdaq 100 ist das Konzentrat des weitaus umfangreicheren Nasdaq Composite, welcher über 3000 Titel beinhaltet. Der Nasdaq 100, wie der Name impliziert, eben nur derer 100. Diese dürfen nie aus dem Finanzsektor kommen. Was auch Versicherungen mit einschließt. So würden also Titel wie JP Morgan, Travelers oder United Health den Weg nicht in diesen Index finden. Die große Übermacht im Nasdaq wird von Aktien beansprucht, die dem allgemein unter Tech-Sektor geläufigen Unternehmen angehören. Aufgrund seiner Berechnung können hier Unternehmen wie Google und Amazon ihre Heimat haben. Diese dürfen beispielsweise nicht in den Dow Jones. Da aufgrund dessen Berechnung der Index massiv verzerrt würde. Dies ist auch einer der Gründe, warum der NQ die Performance aufs Parket brennt.

Gleichzeitig darf man aber eben auch nicht ein zahmes Kuschelbärchen erwarten, wenn mal Korrekturen anstehen. Da hauen die Bären gerne mal ordentlich einen raus. Siehe die Korrektur um die Jahrtausendwende und im Jahr 2020. Doch wie kein anderer zieht das Teil dann auch wieder nach Norden ab. Und abgezogen hat er alle, soweit das man Sie hinter ihm kaum mehr sehen kann. Der Nasdaq spielt in einer ganz anderen Liga!

Chartbild des Nasdaq100

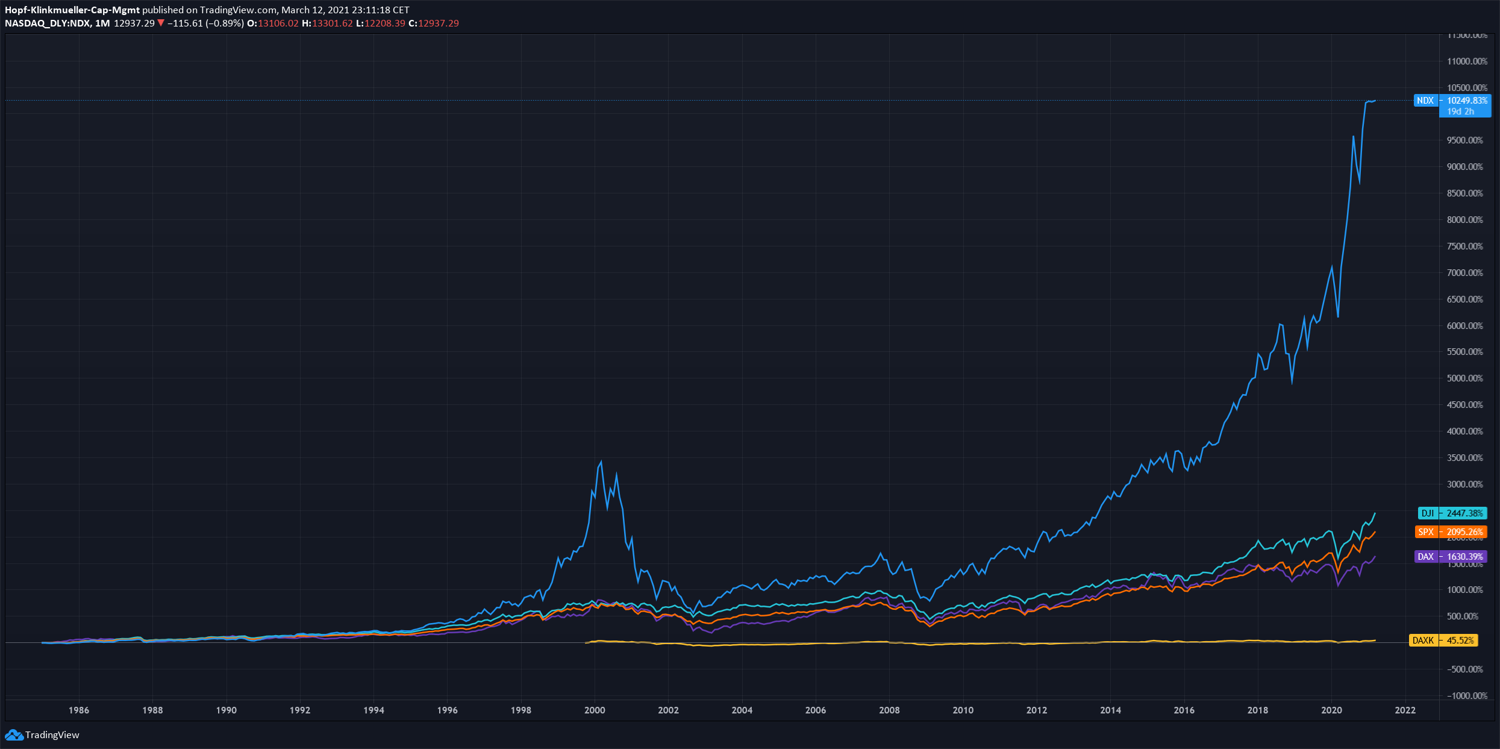

So zeigt der Blick auf den Vergleichschart, siehe oben, seit 1985 hat der Nasdaq 100 10243% generiert! Während für unseren Vergleich relevant, der nächstbeste der Dow Jones, auf 2441% in diesem Zeitraum kommt. Eng dran ist dann nur noch der S&P 500 mit 2095%.

Der DAX-Performance-Index und der DAX K sind weit abgeschlagen mit 1630% und 45%.

Fairerweise ist dies im gesamten Kontext natürlich nicht ganz fair, denn wenn man seine Einstiege gut timed, so haben die anderen Indices auch sehr gut performed. Übergeordnet in der Betrachtung seit 1985 zerstört der Nasdaq 100 aber einfach alles. In diesem Beispiel würde man ja fiktiv davon ausgehen, dass man den Index von Tag 1 gehalten hat. Was wohl kaum jemand getan hat. Doch eines bleibt, der Nasdaq ist ein Top-Performer auch im Ausblick auf die kommende Zeit.

Während Viele aktuell den Abgesang auf die Tech-Aktien anstimmen, als auch auf den Aktienmarkt allgemein. So rufen wir uns nochmal in Erinnerung, wie lange denn das Verhältnis von Korrekturen gemessen an Anstiegen aussieht. Da kommen die Crash-Propheten nicht gut weg. Bleiben wir mal bei dem Beispiel, was wäre wenn man den Nasdaq 100 seit 1985 ununterbrochen gehalten hätte. So wäre das Schlimmste gewesen, ein Minus auf Jahresbasis von 42% im Jahr 2008. Klingt brutal, ist es isoliert auch, doch wir erinnern uns, dem gegenüber stehen 10243%!

Ich glaube, das kann man ganz gut wegstecken. Der weitaus ältere S&P500 hatte sein schlechtestes Jahr 1931 mit minus 47%. Dieser hat seit Auflage rund 22000% generiert, dafür aber deutlich länger benötigt. Wie man es nimmt, egal ob Nasdaq 100, um den es hier primär geht, oder DOW, DAX und Co. Am Ende muss die Erkenntnis siegen, die markanten Tiefs kann man an zwei Händen abzählen, für die Hochs braucht man eine Excel Tabelle. Und von Letzteren erwarten wir im Nasdaq noch einige. Werfen wir also den Blick auf die langfristige Entwicklung.

Das aktuelle Szenario im übergeordneten Bild ist eine vorsichtige Variante, dessen was möglich ist. So zeigt sich hier für die aktuell laufende Welle 3 ein Mindestziel von 20000 bis 21000 Punkten. Dieses kann deutlich überboten werden, abhängig davon, wie sich das mittelfristige und imminente Geschehen entwickelt. Denn betrachtet man die nun mögliche Aufwärtsbewegung aus unserem aktuellen Zielbereich heraus, so tut sich dabei bereits ein Ziel von rund 17000 Punkten auf! Und dies stellt nur einen Unterteil der hier übergeordnet anvisierten Bewegung dar. Darüber hinaus kann man in der langfristigen Zählung auch zu noch bullischeren Counts gelangen, welche eine ganz andere Eskalationsstufe zünden würden.

Man kann es so formulieren, dann würde der Nasdaq den Dow wohl punktemäßig über den Pannenstreifen mit 300 km/h überholen! Doch diese Szenarien halten wir für unseriös zu diesem Zeitpunkt, da diese keine fundierte Grundlage im aktuellen Chartbild haben. Wir beobachten dies weiter und werden das Szenario weiter skalieren, wenn notwendig. Es mag blöd und abgedroschen klingen, aber solange der Nasdaq über 10656 Punkten bleibt, geht’s hier langfristig weiter stramm nach Norden. Ohne die gesunde Skepsis über Bord zu werfen, bleiben wir im Nasdaq damit klar auf der Long-Seite orientiert, wie auch in den anderen Indices.

Unser Szenario im Trading

Werfen wir abschließend noch einen Blick auf die imminente Entwicklung. Zielbereich 1 konnte der Nasdaq gut abarbeiten und mit 12207 ein nun wichtiges Tief markieren. Wir sind Long investiert!

Wird dieses gehalten, sehen wir einen Ausbruch über das Hoch bei 13901 Punkten nur als eine Frage der Zeit an. Im Rahmen der Alternative und dem seit Freitag auf dem Chart befindlichen Zielbereich ist nochmal ein kleiner 12er-Umweg drin. Dieser würde den direkten Ausbruch mit Zwischenstation im Bereich 13200 bis 13300 Punkten abwenden und erstmal noch im Bereich von 12701 bis 12461 eine Korrektur einstreuen. Auch damit würde der Nasdaq über das letzte Hoch bei 13901 Punkten ausbrechen. Dieser Verlauf wäre eigentlich sogar zu präferieren, da damit die Bewegung noch mehr Energie aufladen würde. Wir halten also fest, dran bleiben ist zwingend erforderlich. Der Nasdaq wird auch die nächsten Jahre Performancemäßig die meisten Vergleichsindizes in den Boden stampfen. Wir bereiten uns aktuell auf den nächsten Einstieg vor.

Wollen Sie beim nächsten Einstieg dabei sein

Anmeldung:www.hkcmanagement.de

Viel Erfolg,

Ihr Philip Hopf