In der abgelaufenen Woche war der Nasdaq 100 mit einem Wochengewinn von über 5 Prozent in der Spitze der stärkste Index in den USA. Tech is back lautete die Devise und es steht zur Debatte, ob der Bärenmarkt im Nasdaq vor seinem Ende steht. Glaubt man dem Aufwärtstrend im Tageschart gibt es für diese Annahme triftige Gründe. Es wird Zeit, die Lage mit einem Blick in die Historie genau zu beurteilen nach passenden Setups zu suchen!

Die Vergangenheit lehrt uns die Zukunft

Der Blick in die Vergangenheit hilft in Trading, die wahrscheinlichen Szenarien für die Zukunft zu planen. Gerade wenn es darum geht, den Richtungswechsel nach einem Abwärtstrend zu bestimmen. Eine Sichtprüfung der Kursverläufe innerhalb vergangener Bärenmärkte im Nasdaq 100 bringt interessante Verhaltensmuster ans Licht. Im erstem Bärenmarkt des neuen Jahrtausends – von Anfang 2000 bis zum Frühjahr 2003 – fiel der Technologieindex von fast 5.200 Punkten bis unter die Marke von 1.200 Punkten. Innerhalb dieser Zeit gab es 5 Erholungsrallys mit jeweils 40%, 28%, 41%, 50% sowie 36% Performance.

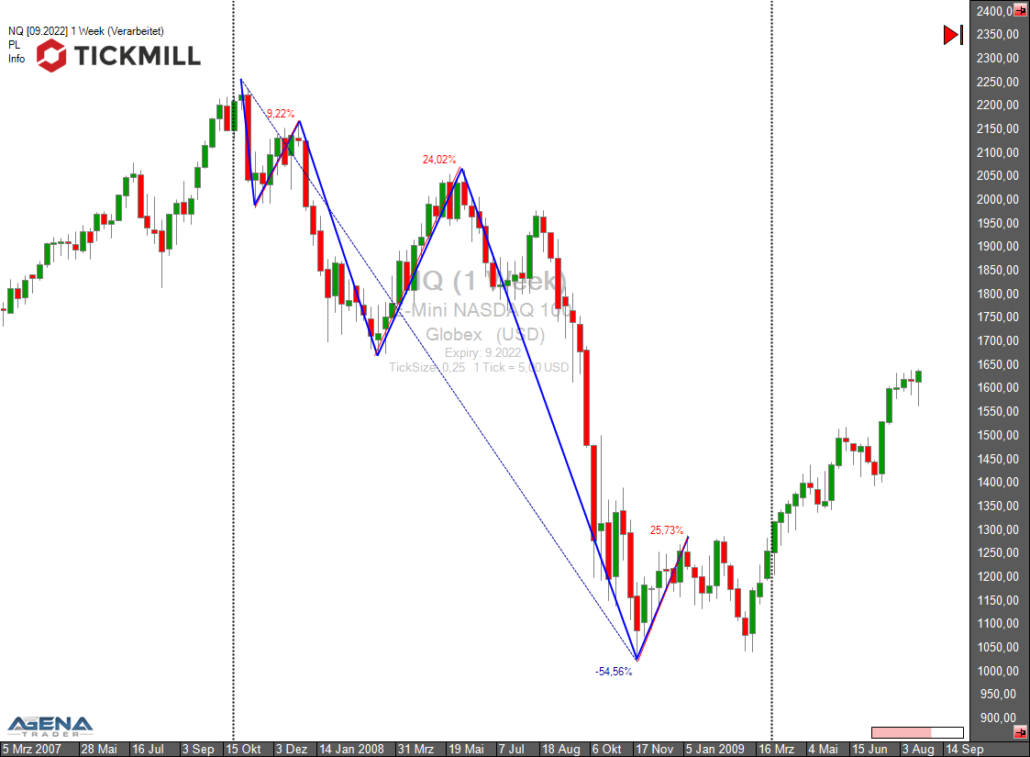

Im Bärenmarkt von Herbst 2007 bis März 2009 verlor der Nasdaq 100 fast 50 Prozent an Wert und durchlebte in dieser Zeit insgesamt 3 Korrekturen zu je 9%, 24% und 25%, bevor es zum Übergang in einen neuen Aufwärtstrend kam. Die Geschichte lehrt uns also, dass Korrekturen im Nasdaq regelmäßig gute Tradingchancen bieten und der Richtungswechsel gut planbar ist.

Das aktuelle Kursgeschehen macht Mut. Doch es gibt ein ABER!

Der Wochentrendverlauf gibt zwar noch kein eindeutiges Zeichen für einen neuen Aufwärtstrend, doch die Chancen sind vorhanden. Der Aufwärtstrend im Tageschart hat durchaus das Potential, den Richtungswechsel einzuläuten. Die Voraussetzung dafür ist allerdings, dass der Widerstandsbereich zwischen 12.800 Punkten und 13.000 Punkten nachhaltig aus dem Markt genommen wird. Dieses Vorhaben wird jedoch auf Grund der bevorstehenden Veröffentlichung der Quartalszahlen von Big Tech Aktien wie der Google Mutter Alphabet, Meta oder auch Apple sowie der Verkündigung der Ergebnisse der US-Notenbanksitzung am Mittwoch kein leichtes.

Doch wenn der Markt positiv auf die Quartalsergebnisse reagiert, bleibt die Wahrscheinlichkeit eines funktionierenden Ausbruchs bestehen. In diesem Fall liegen die nächsten Kursziele auf der Chartoberseite an den Pivotpunkten der vorangegangenen Abwärtsphase bei gut 13.550 Punkten bzw. 14.300 Punkten. Im Falle eines Abpralls vom Widerstand – via Bestätigung der roten Freitagskerze mit weiter fallenden Notierungen – und der Ausbildung einer roten Wochenkerze liegt der Fokus jedoch weiterhin auf der Short-Seite und somit am Trendtief des Wochencharts bei 11.068 Punkten.

Videobesprechung

Tickmill’s LIVE-Besprechung: Wo Bulle und Bär um die Vorherrschaft ringen, warten oft beste Chancen. Behalten Sie börsentäglich die wichtigsten Fakten rund um starke Trends im Blick und verpassen Sie keine Gelegenheit. Melden Sie sich jetzt für die LIVE-Besprechung der täglichen Trading-Ideen um 8:30 Uhr bei Tickmill an.

Weitere Informationen zu Tickmill finden Sie mit einem Klick auf hier.

Erfolgreiches Trading wünscht Ihnen

Ihr Mike Seidl

Haftungsausschluss: Das bereitgestellte Material dient nur zu Informationszwecken und sollte nicht als Anlageberatung betrachtet werden. Die im Text geäußerten Ansichten, Informationen oder Meinungen gehören auschließlich dem Autor und nicht dem Arbeitgeber des Autors, der Organisation, dem Ausschuss oder einer anderen Gruppe oder Einzelperson oder Gesellschaft.

Risikowarnung: CFDs sind komplexe Instrumente und bergen ein hohes Risiko, aufgrund von Hebeleffekten schnell Geld zu verlieren. 71% und 68% der Privatanlegerkonten verlieren Geld, wenn sie CFDs mit Tickmill UK Ltd bzw. Tickmill Europe Ltd handeln. Sie sollten überlegen, ob Sie verstehen, wie CFDs funktionieren, und ob Sie es sich leisten können, das hohe Risiko einzugehen, Ihr Geld zu verlieren.