Noch eine weitere deutliche Verlustwoche in den Märkten. Der S&P500 gibt um -2.75% nach. In der Nasdaq100 sind es sogar -3.86% und der ARKK ETF verliert weitere -11.07%. Das bedeutet auch erneut schwere Verluste für meine Depots, die insgesamt -38.975,26 EUR verlieren.

Verlust von -39.975,26 EUR im Depot

Die Marktampel bleibt gelb. Inzwischen ist die Anzahl roter Kriterien aber höher als die der grünen.

Alle Details wie jede Woche nun nachfolgend. Die Gesamtübersicht der Tradingdepot-Wochenergebnisse ist in Tabellenform auch jederzeit in der Performance auf meinem Blog 4quadrat einsehbar.

Kommen wir hier zu den einzelnen Depots:

Tradingdepot1-Updates KW16/2022: Wheel

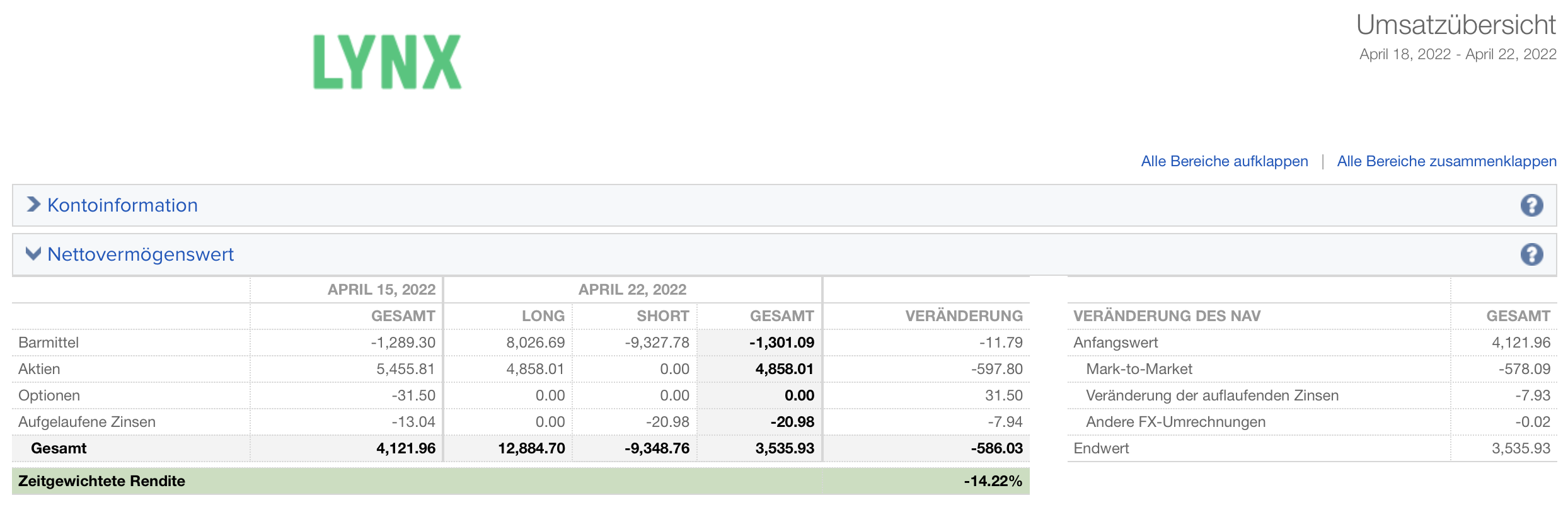

Wenn ARKK verliert, blutet auch mein Depot1 heftig. So sind es diese Woche -586,03 EUR Verlust, umgerechnet -14.22%. Der Depotwert sinkt auf 3.535,93 EUR. Die Cushion sinkt ebenfalls leicht auf 61.7%. Offene Prämien sind aktuell 0 USD.

Das sieht erneut nicht gut aus und schmerzt. Immerhin konnte ein Covered Call ins Ziel gebracht werden mit 111 USD Prämie. Viel mehr gibt es zum Tradingdepot1 nicht zu sagen.

Ein neuer SPX Trade könnte für kommende Woche anstehen. Ansonsten gilt es abzuwarten und Chancen wahrzunehmen, wenn sie sich bieten sollten. Dazu müssen die Märkte aber zunächst wieder etwas aufatmen (= steigen). Andernfalls wird zurzeit abgewartet mit der ARKK Position.

Mit -60% Verlust seit Jahresbeginn hat auch dieser Wert fast einen neuen Rekord erreicht. An der Strategie ändert sich dennoch zurzeit nichts. Solange die Märkte weiter schwach sind, wird das Tradingdepot1 mitleiden.

Tradingdepot2-Updates KW16/2022: Basic Income Strategie und Wheel

Im Tradingdepot2 fällt der Verlust mal wieder absolut gesehen ungleich höher aus mit insgesamt -38.389,23 EUR, -7.69%. Der Depotwert sinkt auf nur noch 460.844,31 EUR. Die Cushion sinkt ebenfalls auf 64.9%. Offene Prämien sind mit 36.252 USD extrem hoch.

Der erneut hohe Verlust ist einerseits den schwachen Einzelwerten im Depot geschuldet. So habe ich noch immer alte (ehemals) KUV-Monster aus 2021 als Sünden der Vergangenheit, für die ich weiter bluten muss. Werte wie PINS, SNAP, BYND, LMND, APPS und viele weitere verlieren zwischen 10 und sogar bis zu 20% in der letzten Woche und reissen mein Depot in die Tiefe.

Andererseits läuft es mit den Positionen der Basic Income Strategie zugegebenermassen allerdings auch nicht optimal. Vor allem die Indizes (abgebildet mit Optionen auf SPY, QQQ, IWM) und die Zinsen (abgebildet mit TLT) geraten heftig unter Druck. Erstmal kein Problem, denn die Strategie erlaubt durch Rollen die Verluste bei der nächsten erneuten Gegenbewegung in Gewinne zu verwandeln.

Zudem habe ich in dieser Woche aber erneut einen mittelschweren Fehler gemacht: eine zu managende SPY-Position habe ich viel zu aggressiv abgebildet. Konkret habe ich erstens zu viele Kontrakte genommen (10 BullPutSpreads anstatt der aktuellen Marktlage angepasst nur 2 oder 3) und zweitens war das sofortige Aufsetzen des BullPutSpread ein grosser Fehler, weil die Märkte am 19.04. überkauft waren (RSI(2) > 70). Den Trade hätte ich demzufolge gar nicht machen dürfen! Durch die starke Abwärtsbewegung am Donnerstag und Freitag lief die Position in den Maximalverlust, was rund 8.000 USD entspricht. Das killt das grosse Depot nicht gleich, aber ärgert mich vor allem, weil durch die beiden Fehler die Reparatur nun umso schwieriger wird. Ebenso ist das Risiko für die kommende Woche dadurch enorm erhöht. Sollten die Märkte weiter absacken, muss ich allein in dieser Position mit weiteren 25kUSD Verlust rechnen. Auch in dem Fall gibt es einen Notfallplan und es sollten “nur” temporäre Verluste sein. Dennoch… mit dieser Aktion habe ich mir selbst mal wieder bewiesen “Gier frisst Hirn!” und ich habe mir erneut den Titel “schlechtester Trader” redlich verdient. Autsch!!

Trotz der kritischen Betrachtung gibt es allerdings auch positive Aspekte/Erkenntnisse: mein Risiko habe ich begrenzt. Früher hätte solch eine Position mein Depot ernsthaft gefährdet. Zudem ist die Möglichkeit eines Totalverlustes im SPY quasi ausgeschlossen. Es kann also gut sein, dass, wenn es schlecht läuft, mich diese Aktion zwar noch einige Wochen (vielleicht sogar Monate) beschäftigen wird. Eine Gefährdung (= Totalverlust) des Depots sollte aber ausgeschlossen sein und so wird es nur eine Frage der Zeit sein für die Erholung.

Einen heftigen Knick nach unten macht auch die Performancekurve. Auch hier sind wir fast wieder an den bisherigen Jahrestiefs angekommen und die Schere im S&P500-Vergleich weitet sich. Am Montag erwarte ich leider einen weiteren Verlust, weil am Freitag die Kurse nachbörslich nochmals deutlich nachgegeben haben und zum jetzigen Stand am Wochenende noch nicht wieder aufholen konnten.

Eine gute Sache haben fallende Kurse: gestern schaute ich mir die Fundamentalwerte meiner Aktienpositionen an. Fast alle haben aus meiner Sicht inzwischen wieder eher moderate Bewertungen erreicht. Je weiter die Kurse fallen, umso näher sind wir somit hoffentlich an einem Boden. Ob das jetzt oder erst in 10% oder 20% oder weiteren 50% Kursrückgängen für die Marktteilnehmer ausreicht, um wieder beherzt zuzugreifen, kann aber niemand (zumindest ich nicht) vorhersagen.

Tradingdepot-Updates Marktampel: weiter mit gelbem Status

Die Vielzahl meiner beobachteten Kriterien bleibt auf gelb (17) und somit bleibt die Marktampel insgesamt auch auf gelb. Bei näherer Betrachtung wäre ein roter Status allerdings vielleicht auch gerechtfertigt, denn die Anzahl der roten Kriterien (9) übersteigt die Anzahl der grünen (8) in dieser Woche.

Verantwortlich mache ich vor allem die weiter steigenden Zinsen. Inzwischen kratzen die 10- und 30-jährigen Staatsanleihen in den USA an der 3% Marke (aktuell 2.95%). 20-jährige Zinsen liegen sogar bereits knapp über 3%, was zudem mit der Inversität zu den 30-jährigen ein weiterer Unsicherheitsfaktor ist. Die Einpreisung weiterer Zinsschritte ist in vollem Gang.

Zudem beunruhigt mich der Fear&Greed Index, der mit 40 aktuell noch recht hoch steht. Das deutet für mich darauf hin, dass die aktuelle Abwärtswelle noch längst nicht abgeschlossen ist möglicherweise. Ausgleichend muss allerdings erwähnt werden, dass andere Sentiment-Indikatoren oftmals schon extrem negative Stimmungen anzeigen (und damit für die Märkte eher vielversprechend sind).

Wie immer gilt, ich habe keine Ahnung und muss den weiteren Verlauf abwarten. Die Anspannung ist bei mir für die kommende Woche allerdings aufgrund der unglücklichen SPY-Position deutlich höher, als sonst üblich. Ich wäre Ihnen, liebe Leserschaft, also sehr verbunden, wenn jemand von Ihnen bitte bei der Wallstreet anrufen könnte und ein paar anständige Gewinne für die KW17 beauftragen würde ;-).

Damit wünsche ich Dir viel Erfolg beim eigenen Trading,

4quadrat

Zum Trading-Chat: Austausch mit weiteren registrierten Tradern:innen