Die wegen Thanksgiving verkürzte Handelswoche KW47 konnte mit guten 1.53% im S&P500 abschliessen. Auch die meisten anderen Indizes performten gut. Meine Depots können sogar erneut deutlich überperformen mit einem Gesamtgewinn von 22.210,46 EUR.

Gewinn von 22.210,46 EUR im Depot

Die Marktampel bleibt stabil auf grün und kann einen weiteren Punkt gut machen.

Alle Details wie jede Woche nun nachfolgend. Die Gesamtübersicht der Tradingdepot-Wochenergebnisse ist in Tabellenform auch jederzeit in der Performance auf meinem Blog 4quadrat einsehbar.

Kommen wir hier zu den einzelnen Depots:

Tradingdepot1-Updates KW47/2022: Wheel

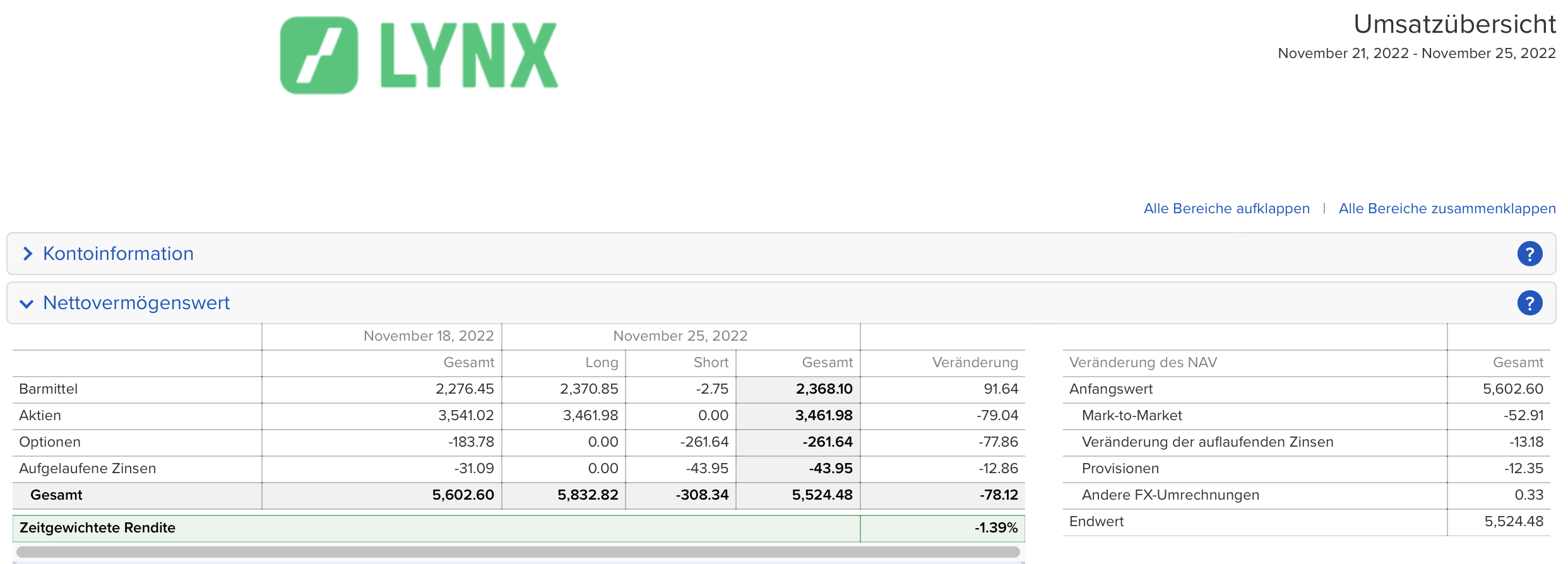

Das kleine Depot muss hingegen eine Verlustwoche hinnehmen. Mit -78,12 EUR, umgerechnet -1.39% ist der Verlust zwar überschaubar. Zunächst bringt das den Depotstand aber zurück auf 5.524,48 EUR. Die Cushion steigt auf 77.45%. Maximal offene Prämien sind mit 312 USD hoch.

Grund für die schwächere Performance ist vor allem in UNG zu finden. Hier hatte ich einen Short Call laufen, der komplett überrannt wurde. Kein Problem, es wurde hoch gerollt, so dass die Verluste in den nächsten Wochen irgendwann wieder reingeholt werden.

ARKK konnte sich allerdings auch nicht behaupten und verliert auf Wochensicht -1.53%. Durch einen Covered Call konnten davon ca. 1% ausgeglichen werden.

Der Short Call auf den SQQQ ist wertlos verfallen, wie erwartet. Weil zurzeit aber keine Übertreibung nach oben oder unten erkennbar ist, habe ich noch keine neue Position in SQQQ aufgenommen. Das schont die Margin stark.

Solche kleinen Schwankungen machen aktuell in der Performanceübersicht keinen Unterschied. Es sieht wie eine lange Seitswärtsbewegung aus, auch wenn sich im Depot tatsächlich einiges tut.

Tradingdepot2-Updates KW47/2022: Basic Income Strategie und Wheel

Umso erfreulicher, dass es im grösseren Depot sehr gut lief. Mit einem Wochengewinn von 22.288,58 EUR, umgerechnet 4.97%, kann ich absolut nicht meckern. Das Depot steigt auf 470.990,15 EUR. Die Cushion ist mit 68.04% leicht höher. Maximal offene Prämien sind mit 81.690 USD etwas niedriger.

Inzwischen habe ich die Positionsgrössen beim SPX0DTE erhöht. Rund 10kUSD Gewinn kommen aus den SPX0DTE-Strategien in dieser Woche. Damit bin ich überaus zufrieden und es macht Hoffnung für die Zukunft. Von ähnlich starken wöchentlichen Ergebnissen zukünftig auszugehen, wäre allerdings total übertrieben. Natürlich wird es auch bei diesen Strategien immer wieder Drawdowns geben.

Aber auch ohne die SPX0DTE-Strategien hätte das Depot diese Woche erneut gut performt. Das freut mich sehr und ist ein kleines Indiz, dass in ruhigeren Zeiten meine Überlegungen gut funktionieren sollten.

Nun gilt es vor allem geduldig zu bleiben und die schwache Performance und “Sünden der Vergangenheit” auszubügeln. Noch immer sitze ich auf massiven Buchverlusten in Aktien, die ich besser nie angefasst hätte. Nichtsdestotrotz kommen aber auch durch solche Positionen immer wieder kleine Prämieneinnahmen rein. Mit Covered Calls / BearCallSpreads auf diese ungeliebten Positionen schaffe ich zwischen 10 und 20% Performance über Prämien pro Jahr. Das zeigt, die Buchverluste können irgendwann ausgeglichen werden. Aber es ist ein langer Weg und braucht viel Geduld (und manchmal auch Nerven).

Tradingdepot-Updates Marktampel: grün

Die Marktampel verbessert sich um einen Punkte bei den grünen Kriterien und steht nun bei 13 grünen, 10 gelben und 10 roten.

Allerdings macht mich skeptisch, dass die kleinen Werte und Tech die Rally nicht anführen. Stattdessen sind der S&P500 und vor allem auch der Dow Jones deutlich stärker. Der Risikoappetit ist also noch nicht wieder zurück.

Ebenfalls negativ fällt der erneut die Entwicklung des Transportation Index und des Utility Index auf. Während TRAN in Relation eher schwach ist, kann UTIL übermässig stark profitieren. Idealerweise sollte es umgekehrt sein.

Ebenfalls negativ fällt der erneut die Entwicklung des Transportation Index und des Utility Index auf. Während TRAN in Relation eher schwach ist, kann UTIL übermässig stark profitieren. Idealerweise sollte es umgekehrt sein.

Und dann sind da noch die Kennzahlen zur Anzahl der Aktien über den 20er/50er/200er gleitenden Durchschnitten. Vor allem der 20er und 50er sind mit Werten an die 90% und 80% stark überreizt. Eine Korrektur/Normalisierung wird von Woche zu Woche wahrscheinlicher.

Noch ist davon allerdings nichts zu sehen. Der VIX ist deutlich zurück gekommen und könnte bald an der Schwelle zur 20er-Marke kratzen. Die VIX-Terminstrukturkurve ist in sehr sauberem Contango und vermittelt einen starken Eindruck. Hoffen wir mal, dass dies der Realität entspricht.

Saisonal befinden wir uns in der stärksten Phase des Jahres, inmitten der Jahresendrally. Gut möglich, dass wir bis Weihnachten von weiter steigenden Kursen profitieren. An der Börse ist aber nichts unmöglich und so gilt es auch weiterhin wachsam zu bleiben.

Damit wünsche ich Dir viel Erfolg beim eigenen Trading,

4quadrat

Zum Trading-Chat: Austausch mit weiteren registrierten Tradern:innen