Kaum ein Rohstoff ist so magisch wie das Gelbe Metall. Das liebe Gold und sein ewiger Glanz zieht die Menschen seit eh und je an. Ob nun in der Bronzezeit, Antike oder Moderne, seinen Glanz hat das Edelmetall nie verloren. Doch kann Gold wirklich als sicherer Hafen gelten?

Kurz vor weg, hier soll keine Absicherung gegenüber einer systemischen Krise a´la Argentinien oder dergleichen durch exerziert werden. Nein, dort gelten dann in jedem Falle andere Gesetzmäßigkeiten. Hier soll das Verhalten von Gold in Relation zum S&P 500 untersucht werden und wie sich ein Goldanteil im Portfolio auswirken kann.

Der untersuchte Zeitraum Umfasst die Daten der Jahre Q1 1975 bis Q1 2018 auf Schlusskurs Basis.

Definition eines sicheren Hafens

Ein sicherer Hafen definiert sich dadurch, dass er dem Anleger Schutz gewährt, wenn es an den Märkten ruppig zugeht. Einfach gesagt, wenn es zum Platzen einer Blase kommt. Dazu können US Treasury Notes, Bundesanleihen, Schweizerfranken, ein Konto bei der Sparkasse oder dergleichen gezählt werden. Die hier aufgezählten Möglichkeiten sind jedoch ein Blick auf eine alte vielleicht schon vergangene Welt, denn die Maßnahmen der Zentralbanken haben einige Veränderungen herbeigeführt.

Bis auf das Sparkassen Konto oder sein Äquivalent unterliegen die genannten Assets alle einer Wertschwankung im Laufe der Zeit, welche sich positiv oder negativ auswirken kann. Die vorherige Untersuchung zu der Jedermann Strategie vereinfachte den Umstand und es wurde angenommen, dass die Anleihen fix 2% Rendite abwerfen bei Ausschluss von Wertschwankung. Kurz gesagt kurzlaufende US Treasury Notes, welche bis zur Fälligkeit gehalten werden. Doch entspricht das nicht unbedingt der Realität, es könnte sogar sein, dass sich die Risiken in einem Portfolio erhöhen und nicht verringern, denn so wie es scheint ist der Multidekaden Bullenmarkt bei den Anleihen am Ende angelangt.

Was zeichnet ein Asset also aus, dass als ein sicherer Hafen gelten kann?

Das Asset sollte mindesten über eine linksseitige Konvexität verfügen, wenn es mit einem Aktienanteil gemischt wird. Das bedeutet, es mindert die Risiken eines Crashs am Aktienmarkt ab. Im besten Fall kann das Risiko zu fast 100% gemindert werden und könnte damit als optimal gelten.

Ok, jetzt wissen wir, ein sicherer Hafen muss in der heutigen Zeit ein mindestens Linksseitig konvexes Profil aufweisen, um seine Aufgabe erfüllen zu können.

Schauen wir uns nun an, ob Gold diese Eigenschaften aufweisen kann.

Ist Gold Konvex?

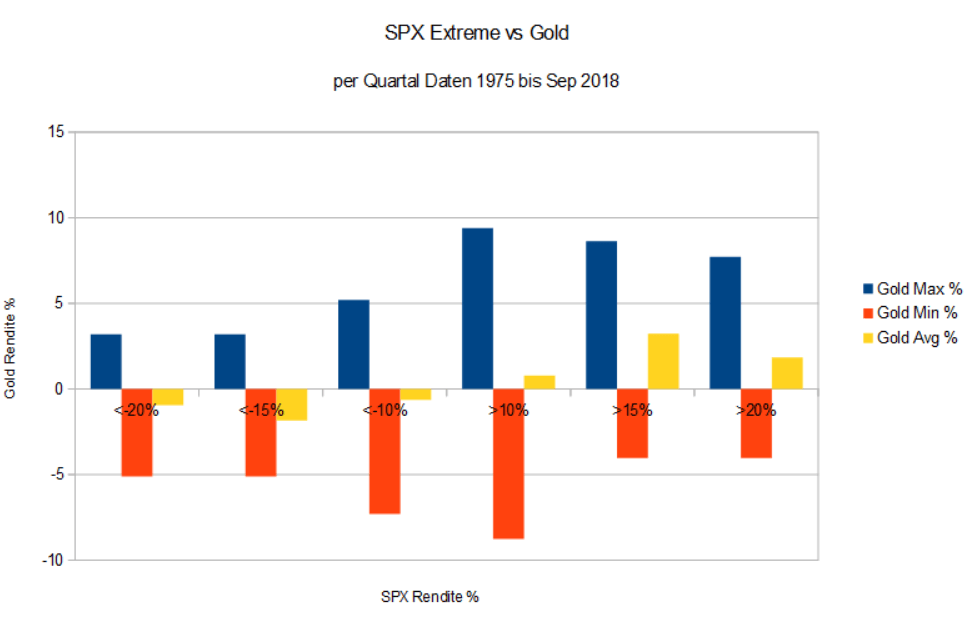

Um dieser Frage nachgehen zu können, habe ich die Daten per Quartalsschluss erhoben. Der untersuchte Zeitraum erstreckt sich von Q1 1975 bis Q3 2018. Folgendes Ergebnis ist dabei herausgekommen.

Es fällt sofort auf, dass die Entwicklung vom Gold auf der rechten Seite wesentlich stärker ausgeprägt ist, als auf der linken Seite. Zusätzlich dazu ist die Differenz der Extreme im mittleren Bereich zwischen +10% bis -10% Entwicklung im S&P 500 hoch. Positiv kann einem jedoch auch die Entwicklung in extrem schlechten Phasen der Indexentwicklung stimmen, denn auch wenn das Ergebnis zwischen +3,19% und -5,1% liegt, erzielt man hierdurch eine leichte Absicherung. Vergleicht man nun die jährliche Entwicklung beider Assets, dann hellt sich das Ergebnis noch etwas weiter auf. Hier kann man vorsichtig von einer begrenzten beidseitigen Konvexität sprechen.

Doch gibt es hierbei auch einen Wermutstropfen, denn sollte man versucht sein die negativen Schwankungen der Aktienmärkte durch einen Goldanteil zu mindern, muss dieser Edelmetallanteil am Portfolio die Mehrheit ausmachen. Etwas was nicht unbedingt Zielführend ist. Außerdem ist die Gefahr einer Zunahme des Rauschens in nicht Crash Jahren anzunehmen, wenn man die Gewinn/Verlust Verteilung des Goldes in normalen Jahren betrachtet.

Schauen wir uns aber erst einmal die Entwicklung eines Portfolios an, welches über einen Anteil von 40% Aktienindex Investment und 60% Gold verfügt.

Satz mit X – „das war wohl nix“. Die gesamt Rendite des gemischten Portfolios liegt eindeutig unter der des puren Index Investments. Doch gehen wir ein wenig tiefer in die Zahlen bevor die Überlegung voreilig verstoßen wird.

Der Index weist in dem Zeitraum eine Compound Annual Growth Rate von 9,13% auf, wohingegen das gemischte Portfolio nur auf einen Wert von 6,11% kommt. Es ist schon eine große Differenz, doch sagt uns das noch nichts über das Risiko aus.

Hier liegt das Index plus Gold Portfolio vorne, welches einen maximalen Quartalsverlust von -12,75% erfahren hat. Dagegen steht ein maximales Plus in Höhe von 18,9%. Stellt man nun das pure Index Investment dagegen zeigt es sich, dass die Aufteilung trotz der schlechteren Rendite zu einer Nervenschonung führt. Das 100% Index Investment hat in dem Zeitraum ein positives Extrem von 24,91% und ein negatives von -27,88% erzielt.

Ist Gold nun ein sicherer Hafen?

Auf der einen Seite ist Gold ein sicherer Hafen, denn es ist für jeden Investor zugänglich. Ob nun über ein Konstrukt wie Xetra Gold oder direkt physisch erworben, hängt vornehmlich vom Geschmack des einzelnen Investors ab. Jedoch muss einem die Kehrseite einer starken Rendite Minderung bewusst sein.

Akzeptiert man die Renditeminderung ist es für den Durchschnittlichen Investor schon eine Überlegung wert, dem Portfolio einen gewissen Goldanteil beizufügen.

Hier sollte beachtet werden, dass die oben gezeigte Aufteilung rein subjektiv gewählt wurde und effizientere Verhältnisse existieren könnten.

Auf der anderen Seite – und hier liegt der Casus Knacktus – ist Gold allerdings nicht als sicherer Hafen geeignet. Es ist so, als wenn man mit einem Auto unterwegs wäre, bei dem die Bremsen mal funktionieren und mal nicht. Hier könnte es sinnvoller sein das Auto gleich stehen zu lassen.

Anders gesagt, es gibt vielleicht besser Möglichkeiten für einen sicheren Hafen, denn ein effizienter Einsatz des vorhanden Kapitals könnte in der Summe besser aussehen. Auch ist das Rauschen beim Asset Gold stark ausgeprägt, sodass man sich nie gewiss sein kann, ob die gewählte Versicherung nun zahlt oder nicht.

Hier gibt es wahrscheinlich bessere Methodiken zur Mitigation von Risiken.