Ob ein Sparplan zur Altersvorsorge sinnvoll ist, wird immer wieder kontrovers diskutiert. Berater stehen hier einer Menge Fragen und vor allem Unsicherheit gegenüber, die ein Sparplan zur Altersvorsorge mit sich bringt. Sparer suchen entsprechende Antworten, vor allem was die mögliche Zielrendite angeht. Doch die Märkte lassen sich schwer prognostizieren. Was man aber bei einem Sparplan zur Altersvorsorge beeinflussen kann, wird in folgendem Artikel angesprochen.

Vorteile bei einem Sparplan

Mit einem Sparplan, der nicht nur zur Altersvorsorge angelegt werden muss, wird dem Sparer ein Rundum-Sorglos-Paket verkauft. Meist sind hierbei monatliche Einzahlungen mit einer konkreten Investmentidee verknüpft. Standen noch vor wenigen Jahren die s.g. Fonds des Monats bei den diversen Onlinebrokern im Fokus, sind es nun häufig ETF’s auf große Märkte oder Trends. Auf die Vor- und Nachteile von ETF’s im Vergleich mit Fonds gehen wir gerne in einem anderen Artikel ein.

Das wesentliche Verkaufsargument neben der demographischen Entwicklung und der damit einhergehenden Notwendigkeit einer Altersvorsorge ist beim Sparplan zur Altersvorsorge der s.g. Cost-Average-Effekt. Hierbei wird nach einem sturen Plan zu gleichen Zeitpunkten eine bestimmte Summe in das ausgewählte Produkt (ETF oder Fonds) investiert.

Die Marktschwankungen werden hierbei nicht berücksichtigt. Somit erwirbt der Sparer bei optisch billigen Kursen für den fixen Sparbetrag mehr Anteile am Finanzprodukt als bei optisch teuren Kursen. Im Mittel soll sich der Cost-Average-Effekt positiv auswirken, da ein Mittelwert bei angenommen langfristig steigenden Märkten erwartet werden kann.

Soweit die Theorie, denn in der Praxis gibt es durchaus Bedenken gegen diese Strategie.

Marktvolatilität als Chance

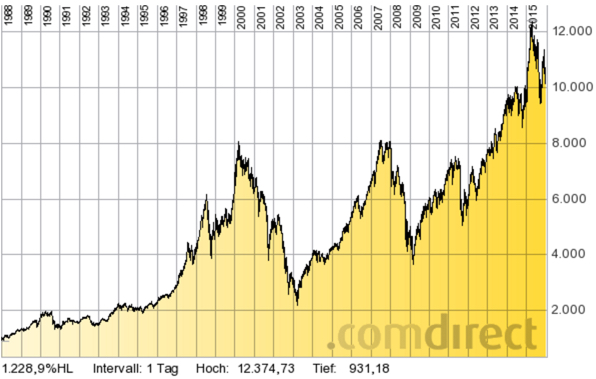

Beim Blick auf einen Gesamtmarkt wie dem Deutschen Aktienindex (DAX) fallen immer wieder starke Schwankungen ins Auge. Regelrechte Crashs, aber auch Übertreibungen wechseln sich augenscheinlich ab. Genau diese Extreme sind der Nachteil bei einem sturen Sparplan, der sich bspw. am Monatsersten orientiert und damit ohne Rücksicht auf Marktgegebenheiten stur investiert. Denn es wird auch an jedem Verlaufshoch zugekauft, was die Performance stark beeinflusst. Nicht im positiven Sinne.

Wer zum Beispiel im Jahr 2000 im DAX bei 8.000 Punkten noch seinen Sparplan bediente und wenige Monate später den bei 2.500 Punkten sah, musste mit dem am Hochpunkt gekauften Anteil bis 2007 ganze 7 Jahre warten. Das vermeintliche Rundum-Sorglos-Paket beruhigte in dieser Zeit die Nerven des Sparers kaum. Kurz darauf halbierte sich der DAX übrigens erneut, wie man der Grafik des DAX hier entnehmen kann.

Warum werden Sparpläne empfohlen?

Die Sparpläne sind ein großes Geschäftsfeld innerhalb der Banken und Beratungsbranche. Er sichert sich den Zugang zu einem Kunden auf lange Frist und ist dabei oft der Einstieg der Beratung für weitere Finanzprodukte. Weil Sparpläne häufig 15 Jahre und länger laufen, sei es für die eigene Altersvorsorge oder für die Vorsorge bei dem eigenen Kind, bindet sich der Sparer an einen Anbieter.

Dieser sichert sich durch diese Bindung regelmäßiges Ordervolumen, welches teilweise noch extra bezahlt werden muss. Dazu kommt eine Bestandsprovision für die Gesamtsumme der Kundeneinlage. Kein schlechtes Geschäft, denn über den Daumen gerechnet zahlt ein Sparer bei 30 Jahren Laufzeit etwa 2 Jahre ausschließlich für die Provision des Beraters ein. Weitere Rendite wird dann durch den Cost-Average-Effekt verschenkt.

Optimierung beim Sparplan

Viele Studien zeigen bereits, dass der Cost-Average-Effekt kein Allheilmittel darstellt und optimiert werden kann. Ein beliebiges Beispiel dazu findet man in der Wirtschaftswoche.

Es genügt bereits ein Blick pro Monat auf die allgemeine Marktentwicklung und ein Ohr an den Nachrichten pro Woche, um den Cost-Average-Effekt zu optimieren. Denn ein Crash wie auch eine Übertreibung an den Finanzmärkten ist immer ein Thema und wird an Ihnen nicht spurlos vorbeiziehen. Genau dies sind Ihre Signale!

Bis zu diesem Signal halten Sie natürlich an Ihrem Sparziel fest, disponieren die geplanten Gelder jedoch auf einem Tagesgeldkonto. Wird in den Medien von Panik, Krise oder Abschwung gesprochen, kommt Ihre Zeit. Ebenso erkennen Sie beim Blick auf den Markt (wie dem DAX im obigen Schaubild) sehr schnell einen Abschwung von 15 Prozent von einem Hochpunkt/Verlaufshoch. Genau dann investieren Sie die angesparte Summe der monatlichen Raten auf dem Tagesgeldkonto.

Steigt der Markt in den kommenden Monaten stetig an, ist keine Eile geboten. Denn dann kauft man nichts und läßt das Tagesgeldkonto wachsen. Sie können sich sicher sein, dass der nächste Abschwung mit Sicherheit kommt. Dies ist Ihre Chance, zu viel billigeren Kursen den Lieblings-ETF, oder was auch immer für die eigene Altersvorsorge angedacht ist, aufzustocken.

Diese Outperformance wird sich gerade über die lange Laufzeit enorm rechnen. Dazu noch eine abschliessende Grafik:

Widmen Sie Ihrer Altersvorsorge ein wenig mehr Zeit im Verlauf, denn das sollten Sie sich wert sein. Mit der Auswahl des Produktes zum Start eines Sparplans ist es nicht getan. Wenngleich dies der erste Schritt ist. Beginnen Sie am besten gleich morgen damit…