Gold fristet momentan ein Nischen-Dasein wie es scheint. Seit dem Hoch bei knapp über 1.900 US-Dollar im August 2011 ist die Luft raus. Dennoch möchte ich hier den Goldpreis einmal längerfristig analysieren und haben dort eine spannende Ableitung über verschiedene Zeiteinheiten und die Saisonalitäten für Sie erarbeitet. Mit diesem ersten Beitrag auf Trading-Treff stelle ich mich und meine Arbeit vor – mein Name ist Martin Goersch.

Entwicklung des Goldpreis seit 2004

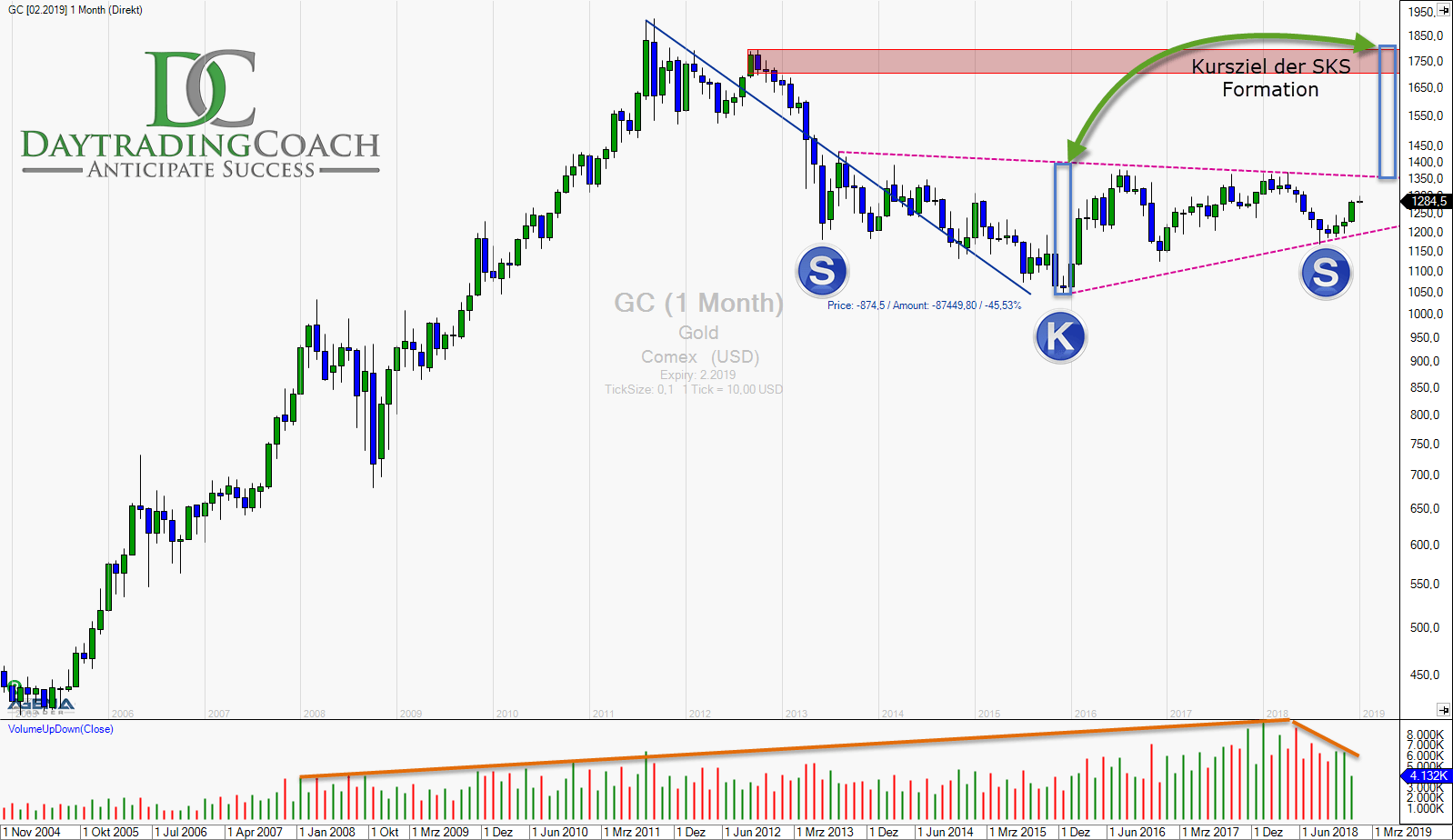

Nach dem Hochpunkt um 1.900 US-Dollar im August 2011 korrigierte der Goldpreis um 45 Prozent bis auf die Marke von 1.045 US-Dollar. Das war im Dezember 2015. Seitdem schiebt der Preis sich müde seitwärts. Häufig bilden diese seitwärts laufenden Bewegungen sogenannte Konsolidierungszonen, auf die ein erneutes Momentum – also eine stärkere Kursbewegung – folgt.

Grund genug einen detaillierten Blick auf die mittel- und langfristigen Aussichten für den Goldpreis zu werfen:

Im Monatschart entwickelt sich eine inverse Schulter-Kopf-Schulter. Das ist momentan die dominierende charttechnische Konstruktion im Gold-Chart. Ein Ausbruch über 1.370 US-Dollar würde diese Formation abschließen und das Kursziel von circa 1.800 US-Dollar ins Spiel bringen.

Dieses Kursziel ergibt sich aus der Höhe der Formation, die an den Ausbruch angelegt wird. Ein starkes Verkaufslevel wartet im Bereich um 1.700 bis 1.800 US-Dollar (im Chart rot markiert).

Besonders gut gefällt mir hier, dass beide Schultern bislang ungefähr die gleiche zeitliche Länge haben. Damit das so bleibt, sollte der Ausbruch also „bald“ erfolgen. Problematisch im Sinne der klassischen Charttechnik ist allerdings das hohe Volumen in der rechten Schulter. Meiner Meinung nach geht das steigende Volumen aber schlicht mit der langfristig wachsenden Geldmenge einher. Da Gold ein Mittel zum Werterhalt darstellt, steigen mit der Geldmenge auch die Umsätze in diesem Produkt. Eine ähnliche Situation liegt bei industriell genutzten Rohstoffen wie Platin, Kupfer oder Öl vor. Das langfristig ansteigende Volumen ist daher für die charttechnische Interpretation zu vernachlässigen.

Für mich als Futures-Trader ist es aber schwierig im Monatschart zu traden. Stops und Ziele liegen zu weit entfernt und die Haltedauer der Trades würde ein häufiges Rollen der Futures-Kontrakte notwendig machen. Daher nutze ich den Monatschart zur Orientierung im großen Bild und zum Ermitteln der langfristigen Kursziele.

Ableitung einer Trading-Idee im Gold

Die Mittelfristige Trade-Richtung versuche ich aus dem Wochenchart zu erkennen und die Trades selbst werden häufig auf Basis des Tageschart durchgeführt. Den Wochenchart möchte ich hier in zweifacher Ausfertigung präsentieren. Zum einen mit dem Verlauf der Saisonalitäten und zum anderen mit der Positionierung der kommerziellen Hedger im Gold. Beides wertvolle Indikatoren, die ich für meine Trades im Rohstoffbereich regelmäßig analysiere.

Die oben abgebildeten Saisonalitäten zeichnen ein für die kommenden Wochen ein recht bullishes Bild. Dargestellt sind die errechneten Saisonalitäten über die letzten 5 Jahre (in grau), die letzten 10 Jahre (in blau) und die letzten 15 Jahre (in rot). Die graue Linie zeigt also den kurzfristigeren saisonalen Verlauf, während die rote Linie den durchschnittlichen Verlauf des Goldpreises über eine lange Zeitspanne abbildet. In allen drei analysierten Zeitspannen ist der Goldpreis im Durchschnitt von Anfang Januar bis Mitte April gestiegen. Im Chart abgebildet sind die letzten fünf Handelsjahre. In vier von diesen fünf Jahren ist der Preis tatsächlich gestiegen. Nur in 2015 hat der Preis sich entgegen dem saisonalen Vorteil entwickelt.

Etwas komplexer als die simple Interpretation der Saisonalitäten gestaltet sich die Interpretation der Commitments of Traders. Die rote Linie unter dem zweiten Wochenchart zeigt den sogenannten Commercial Index in der 3-Jahres-Einstellung. Also die Netto-Positionierung der kommerziellen Hedger im Verhältnis zu deren minimaler und maximaler Netto-Positionierung der letzten drei Jahre.

CoT Daten profitabel nutzen: Von der Rohform zum konkreten Trade

Einfach ausgedrückt bedeutet das: wenn die rote Indikator-Linie sich oberhalb der grünen 90er Linie im Indikatorfeld beweg, dann haben die kommerziellen Hedger eine ausgesprochen bullishe Positionierung. Befindet sich die rote Linie Indikator-Linie unterhalb der „10“, dann liegt eine extrem bearishe Positionierung vor.

Genutzt werden die Extremwerte, um Trendwenden im Preis zu antizipieren. Typischer Weise sollte der Preis in den kommenden Wochen ansteigen, wenn die Hedger extrem bullish (>90) ausgerichtet sind, und der Preis sollte in den kommenden Wochen eher fallen, wenn sie extrem bearish (<10) positioniert sind.

Aktueller Widerstand beim Goldpreis

Zuletzt haben die Hedger im August 2018 in eine extrem bullishe Positionierung eingenommen. Daraufhin drehte der Preis aus dem Abwärtstrend in den Aufwärtstrend. Aufgrund des US Regierungs Shutdown werden seit drei Wochen keine Commitments of Traders Daten mehr veröffentlicht, es ist aber davon auszugehen, dass sich aufgrund der nur geringen Bewegung im Goldpreis die Positionierungen nicht stark verändert haben sollten.

Da die rote Indikator-Linie langfristig zwischen „hohen Werten“ und „tiefen Werten“ hin und her pendelt, ist zu erwarten, dass sich die Bewegung des Indikators „nach unten“ weiter fortsetzen sollte. Das ist aufgrund des Hedgingverhaltens der großen Marktteilnehmer dann der Fall, wenn die Preise weiter steigen.

Genau wie die Saisonalitäten legen also auch die Commitments of Traders Daten ein weiteres Ansteigen des Goldpreises nahe.

Werfen wir einen Blick auf den Tageschart: Auch hier sind klar bullishe Tendenzen zu erkennen. Von August bis Mitte Dezember hat der Preis sich vom Tief in einem sauber begrenzten Trendkanal nach oben bewegt. Um den 20. Dezember ist der Goldpreis dann dynamisch aus dem Kanal nach oben ausgebrochen. Während der Ausbruchsbewegung kam es auch zu einem sogenannten „Golden Cross“, dem Kreuzen des 50er und 200er gleitenden Durchschnitts von unten nach oben. Ein Zeichen für weiter steigende Kurse.

Viele Trader nutzen diese beiden Durchschnitte um den mittelfristigen Trend zu bestimmen. Seit dem 4. Januar bewegt der Preis sich nun innerhalb der Range eines einzigen Handelstages. Ein Test der alten oberen Begrenzung des Aufwärtstrendkanals wäre nicht ungewöhnlich und selbst ein Rücksetzer bis in den Bereich 1250 US-Dollar würde am bullishen Bild nichts ändern.

Ein Ausbruch über das letzte Hoch vom 04. Januar wäre äußerst bullishes Zeichen und wäre auch nötig, damit der Goldpreis den starken rot markierten Widerstandsbereich überwinden könnte. Ein erstes Kursziel liegt dann bei 1330 US-Dollar – der oberen Begrenzung des gespiegelten Trendkanals (grau hinterlegt). Der Ausbruch über die 1300 Dollar könnte also der Start einer Fortsetzung des aktuellen Trends sein und damit die Möglichkeit für einen Long-Trade eröffnen.

Die nächste große Hürde ist dann der Ausbruch über 1370 US-Dollar um die inverse Schulter-Kopf-Schulter Formation zu vervollständigen.

Fazit der Goldanalyse

Wie immer hat die Medaille aber zwei Seiten. Eine gescheiterte SKS Formation ist eine der dynamischsten charttechnischen Formationen. Ein Unterschreiten des letzten Tiefs im Monatchart bei circa 1176 US-Dollar würde also ein sehr düsteres Bild für den langfristigen Verlauf des Goldpreises malen. Ein Test und möglicherweise gar Unterschreiten der 1045 US-Dollar wäre dann äußerst wahrscheinlich!

Ich hoffe, diese lange Analyse zum Goldpreis hat Ihre Sichtweise bereichert und freue mich, wenn Sie auch zukünftig meine Beiträge auf Trading-Treff lesen.

Ihr Martin Goersch